如京东方走过的艰难岁月,面板产业虽然耗资巨大,面临强劲的对手(韩国三星电子),但这就是国产替代所必须要面对的路途,因此国产替代这一词并不是那么光鲜亮丽,而是藏着许多血与泪,而如今京东方(2019年)可以拿出87.48亿元投入研发便是对历史的嘉奖,这意味着中国人终于可以通过脑力而非体力竞赛于世界占有一席之地。

以上,便是准备于科创板上市的和辉光电的投资背景。

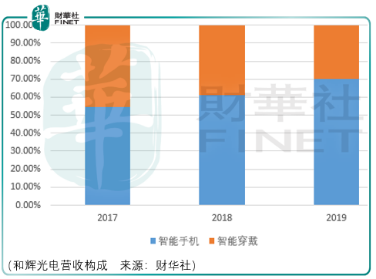

和辉光电是一家国产amoled半导体面板研产售企业,专注于中小尺寸amoled面板生产。在刚性与柔性面板区分中,和辉以刚性amoled面板生产为主。

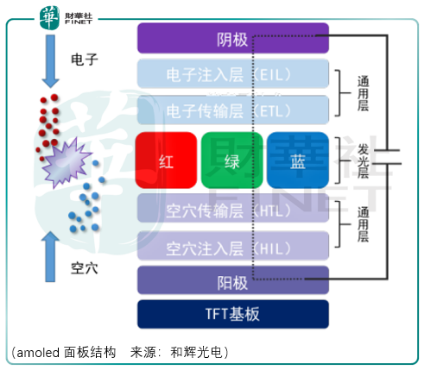

Amoled面板技术是对于tft-lcd面板的升级,是基于电致发光的第三代显示技术,其基本结构是在半导体薄膜晶体管驱动电路控制的阳极上蒸镀有机发光材料,依次形成空穴层、发光层、电子层,并在电子层上方蒸镀有金属电极阴极,整体结构类似三明治。

其原理为在外加电场的作用下,电子从阴极注入,空穴从阳极注入,注入的电子和空穴分别从电子传输层和空穴传输层向发光层迁移,电子和空穴注入到发光层后形成电子空穴对,即激子,激子辐射跃迁而以似光的形式释放能量。

因此amoled面板具有画质优良、健康护眼、节能省电的优势。

具体而言,amoled面板可以呈现更加鲜明艳丽的色彩、更丰富的色彩内容及更高的色彩精细度、更多的图像细节,同时较快的相应速度以及刷新频率能够实现优良的画质;以及amoled面板通过自发光技术生成蓝光,发光频谱中含有更少高能蓝光,而435nm以下的高能有害值显著降低,因此能有效减少高能蓝光对眼睛的伤害;同时,amoled面板属于自发光技术二无需背光源、色彩滤光片等,结构简单、透光性强,在实现同等亮度的情况下所需消耗的电能较少。

此外,amoled面板由于无需背光源,便可在技术上实现光学屏下指纹识别;同时,无需背光模组、彩色滤光片等组件可以实现更薄的面板厚度。而更重要的是柔性amoled面板可实现固定曲面、弯曲、卷曲、折叠等多种形式的曲面显示。

基于以上特点,omdia预计全球2025年amoled面板销售额将达到547亿美元,即在2019年基础上实现年均13.9%的复合增长率,这也是为什么在去年的报道中京东方董事长表示lcd未来发展已不大,京东方将停止lcd产线的投资,资源将更聚焦在oled及新兴的mini-led和micro-led等领域。

从目前的竞争态势观察,产能上和辉光电距离国际与国内头部同行仍有一定的差距,尤其是三星电子早于2015年及2018年就分别建有135k/月、30k/月的6代产线。同时,2019年三星电子amoled面板全球出货量占比达73.34%,和辉光电仅占比4.57%。

以及,国内同行京东方、深天马、tcl科技由于本身拥有lcd业务,在风险抵御上可以更好的输血暂时难以盈利的amoled业务。

但不能否认的是,和辉光电是行业内最早实现amoled量产的境内厂商,建设的2条不同世代生产线可满足下游不同领域、不同规格的多样化需求,4.5代amoled生产线量产产能为15k/月,6代amoled生产线规划产能为30k/月,其中已量产产能15k/月,另外15k/月产能部分已运抵车间,预计于2021年第2季度量产。

和辉光电4.5代、6代amoled生产线均可生产刚性、柔性amoled,其中刚性amoled产能位居国内首位,全球第2。同时omdia数据显示,2019年和辉光电智能手机amoled半导体显示面板出货量位列全球第3、国内第1;和辉光电智能穿戴中的智能手表amoled面板出货量位列全球第3、国内第1,;平板/笔记本电脑领域,和辉光电于2020年二季度量产出货,成为全球继三星电子之后第2家量产出货amoled面板的行业厂商。

核心玩家追逐更高代数产线的原因在于以下几个方面:

其一,单位成本低。在不考虑其他因素情况下,高世代产线基板面积更大,规模经济效益更为明显,产量更高,使得高世代产线单位面积显示面板分摊的固定投资成本显著降低。

其二,适用领域市场空间更大。4.5代amoled生产线主要经济切割尺寸为1-4英寸,主要经济切割产品是智能穿戴等较小尺寸的面板产品,6代amoled产线主要经济切割尺寸为5-17英寸,主要经济切割产品是智能手机类、平板/笔记本电脑类等较大尺寸面板产品。

其三,可以抵御部分竞争者。以刚性amoled产线为例,4.5代产线按15k/月产能计算投资总额为50-70亿,6代产线按15k/月产能计算投资总额为100-140亿。具体而言,6代产线玻璃基板约为4.5代产品玻璃基板面积的4倍,随着玻璃基板面积的增加,相关设备尺寸也越大,要达到相同的工艺参数要求,需要更精密的设备。同时,6代关键设备在精细程度方面较4.5代有所增加。

透过和辉光电资产负债表可以看到,由于2019年新产线的建设,其固定资产从2018年的37.17亿元大幅增至100.49亿元,并且进一步增至2020年中期的128.13亿元,而由此所致的是长期、大额折旧下的利润折损,2017-2020中期,和辉固定资产折旧金额分别为2.92亿元、2.94亿元、4.95亿元及3.43亿元。

此外,透过上图可知国内同行6代产线预计于2018年4季度-2019年4季度期间量产,这可能使得amoled面板单位价格出现下跌,由此和辉光电对于同期的存货做了一定的跌价处理,2017-2020年中期,其损失分别为0.79亿元、0.75亿元、1.08亿元及1.14亿元。

而从更长远的视角,和辉还要面临mini-led、micro-led可能蚕食amoled市场的风险,从中短期看由于这两项技术在厚度设计上仍有局限,外观形态难以实现柔性显示,且成本较高,因此暂可不作主要矛盾考量。

总体而言,风险虽然存在,但考虑到其技术上的领先性,在阶段性的时机,市场资金将大概率对其发起冲击,以京东方的股价作为参考,波动将成为和辉光电主要的预期状态,投资者应当踩准节奏,如此才能与‘国产替代’共舞。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)