3月4日至5日,全国政协十三届四次会议和十三届全国人大四次会议相继召开。5日上午,国务院总理作政府工作报告,为“十四五”规划开局。

《工作报告》提到,今年发展预期目标是国内生产总值增长6%以上;城镇新增就业1100万人以上,城镇调查失业率5.5%左右,居民消费价格涨幅3%左右。

在定下GDP增长6%的同时,报告同时指出国内当前面临的困难及挑战,包括国内疫情防控仍存在薄弱环节,经济恢复基础尚不牢固,居民消费仍受制约,投资增长后劲不足等。

回顾2020年的GDP“成绩单”,受疫情影响,投资、出口、消费三架马车中,消费成为唯一负增长的项目:

全年,中国货物贸易进出口总值为32.16万亿元,同比增长1.9%,为全球唯一实现货物贸易正增长的主要经济体。其中,出口17.93万亿元,增长4%;进口14.23万亿元,下降0.7%;贸易顺差达3.7万亿元,增加27.4%;

固资产投资(不含农户)51.89万亿元,同比增长2.9%;

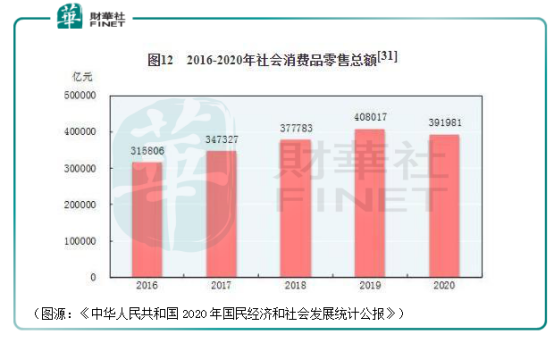

惟消费方面,全年社会消费品零售总额39.12亿元,同比下降3.9%。到12月份,社会消费品零售总额同比增长4.6%,且连续五个月正增长,呈稳步上升趋势。

有GDP增长目标在前,眼下有居民经济恢复基础尚不牢固、居民消费受制约的困境,《工作报告》给出的解决方法就是“双循环”:对内贯通生产、分配、流通、消费各环节,形成国民经济良性循环;对外则依托国内经济循环体系形成对全球要素资源的强大引力场,促进国内国际双循环。

要形成双循环,无论如何离不开“消费”的重要环节。对此,工作报告对症下的药便是在增加居民收入的基础上,加快电商、快递进农村,扩大县乡消费,稳定增加汽车、家电等大宗消费,取消对二手车交易不合理限制,增加停车场、充电桩、换电站等设施,加快建设动力电池回收利用体系等,改善消费环境,让居民能消费、愿消费。

简要概之,破局的关键,一是下沉市场的消费;二是增加家电、汽车等大宗消费。从增加的充电桩、换电站等设施来看,报告提到的“汽车”更偏指新能源汽车。

2021年,国内经济破局的关键在消费,而消费的重点突破口,则在于家电、汽车。

“十四五”开局之年,家电、汽车(包括新能源汽车基础设施建)将成为国家重点发展方向。

如上文介绍,2020年国内社会消费品零售总额总体而言并不如人意。2019年,社消零售总额为40.8万亿元,2020年下降39.2亿元。

根据《中华人民共和国2020年国民经济和社会发展统计公报》(以下统称“公报”)披露,去年全国居民人均消费支出21210元,比上年下降1.6%,扣除价格因素,实际下降4.0%。其中,城镇居民人均消费支出为27007元,下降3.8%,扣除价格因素,实际下降6.0%;农村居民人均消费支出13713元,增长2.9%,扣除价格因素,实际下降0.1%。

去年消费下滑,主要原因便是“城里人”手上的闲钱少了,愿意花的钱更少了。

虽然消费者花出去的钱少了,但具体到不同的行业,情况还是各异的。

去年限额以上单位商品零售额中,食品、饮料等“刚性消费”均录得增长(粮油、食品零售额增长9.9%、饮料类增长14.0%、烟酒类增长5.4%、化妆品增长9.5%、日用品增长7.5%),其余消费则基本全线下滑。当中,服装、鞋帽、针纺织品类下降6.6%、珠宝类下降4.7%、家具类下降7.0%、汽车类下降1.8%、家用电器和音像器材类下降3.8%。

虽然家电、汽车销售额去年都呈现下降趋势,但汽车行业的新能源汽车销售去年彻底放量,家电方面,小家电产品线上销售逆势上升,都在2020的消费寒冬中走出不一样的精彩。

具体而言,白色家电方面,空调、冰洗等大家电2020年销售均颇为“疲软”。

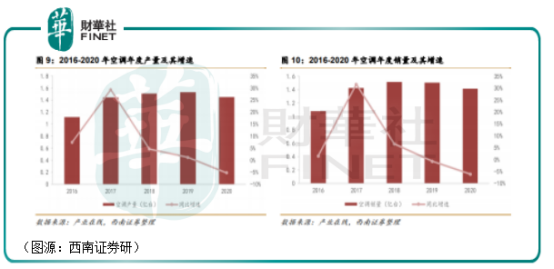

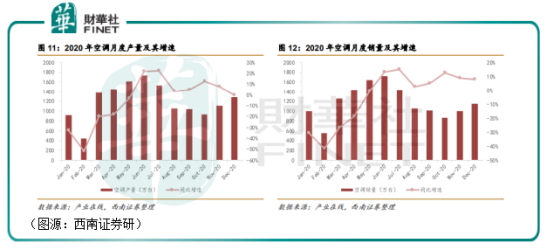

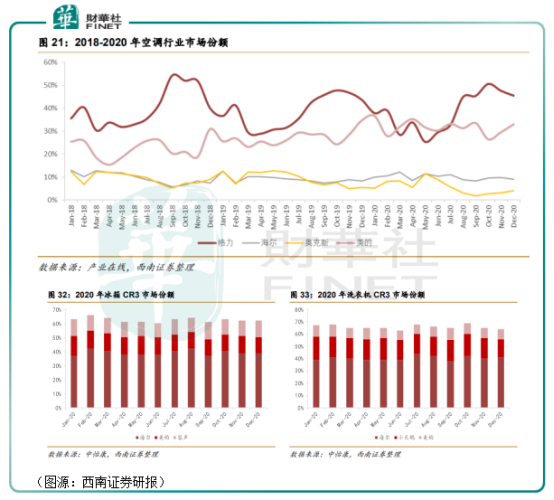

空调产、销两端双线下滑。据产业在线,2020行业全年空调产量为1.4亿台,同比下降5.2%;销量1.4亿台,同比减少6.1%。第一季度三个月,全行业空调销量分别下滑30.9%、41.5%和26.7%。董明珠董总正是这个时候迫于生计,重操旧业线上卖货,缓解格力的资金链压力。

分月份看,20年上半年第一季需求延后到第二季释放,上半年空调产销同比增速持续爬升并在夏季达到高峰。下半年8月份开始,空调销售进入淡季,销售增速有所回落至10%左右水平。

疫情期间,行业谋求降价促销去库存,上半年零售均价有所下滑。自3月份开始,空调线下零售开始恢复,零售价格持续回升(叠加原材料成本上升等因素)。当年12月,行业空调零售均价为3820元/台,同比增加10.9%。其中,格力空调均价为4030元/台,同比增加10.8%;美的空调售价为3710元/台,同比增加18.7%。

总体而言,空调行业的2020年大体算是“先苦后甜”。

冰洗行业情况与空调相似。第一季的需求延后至第二季释放,冰箱销量在四月份转正(疫情隔离对新鲜品储藏需求上升),洗衣机销量增速则在六月左右转正。价格方面,得益于冰洗产品结构升级,2020年产品价格均有上升。据中怡康数据显示,2020年冰箱和洗衣机零售价分别为5105 元/台和3486元/台,较年初上升12.9%及10.6%。

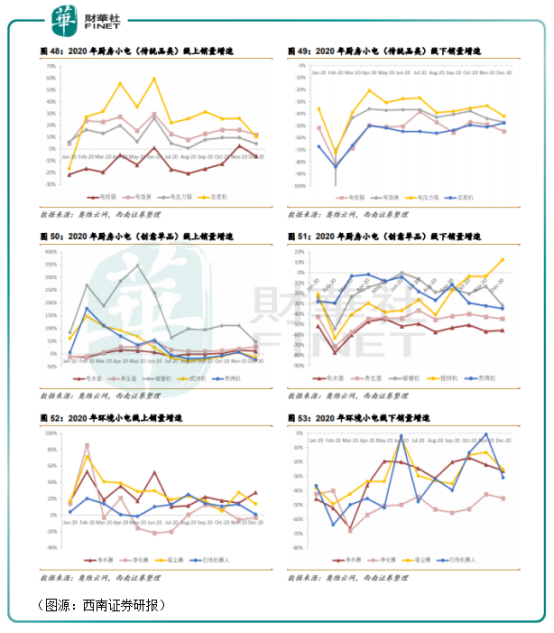

“高景气度”的小家电线上线下销售表现迥异(小家电单价较低,消费者可能不愿意到线下实体店比较产品异同)。其中,豆浆机、破壁机、空气净化器等受惠于疫情的产品在去年上半年的线上销量均大幅跃升。

此消彼长,小家电去年线下销售普遍出现负增长。整体而言,2020年的小家电销售仍维持高景气度。

汽车行业方面,尽管2020年其销售总额同比下滑,但这一年却同时是新能源汽车销售放量大增的一年。

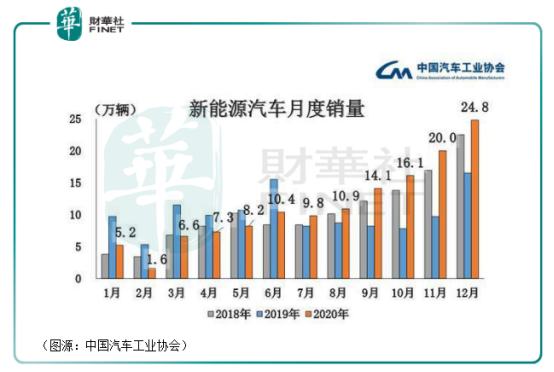

新能源汽车销售量从2019年7月补贴退坡开始大幅下滑。但进入2020年之后,随着特斯拉国产M3的量产,及本土造车品牌小鹏P7、蔚来、理想等新能源电动车交付放量,补贴退坡的新能源电动车迎来史上最好的2020。据中汽协统计,2020年全年新能源电动车产销达到136.6万辆和136.7万辆,同比增长7.5%和10.9%,远超外界预期。

中国新能源汽车销售连续第四年销量超过100万辆,居全球首位。

2021年,《政府报告》里提到的中国家电业和新能源电动车,将肩负更重的促消费、双循环、拉动GDP的任务。

在“十四五”开局的2021年,加家电和新能源汽车行业的逻辑已的大为不同。

在疫情得到妥善控制之后,国家今年的重点将会放在增加居民收入、促进消费,从而构筑经济的内循环上。去年居民囊中羞涩,因而普遍不愿在非刚性消费品方面消费的情况将不复存在。

对于家电行业的企业而言,2021年其大致有四点利好:

一般而言,房屋从开工到竣工的周期为2-3年。倒推追溯 2017-2018 年为行业的开工热潮期,对应竣工面积有望在今年维持稳健增长。另外,在房企融资收紧情况下,不排除部分房企会加快竣工节奏,从而加快资金周转。

房地产竣工面积的增加,为下游家电行业的持续回暖构成最基本的利好。

小家电逻辑与此相反,上半年公司对比去年同期(疫情利好),可能业绩上会普遍承压。但鉴于行业处于高速发展期,全年而言相关公司业绩继续增长仍有较高的确定性。

价格方面,空调行业目前已度过去年初的去库存周期,且受益于当前原材料价格上升,空调、冰洗等产品都有涨价动力。

去年空调行业格力、美的两极更加固化,市占率均有所提升。新的一年,两者在内循环中受益程度或更大。而冰洗行业的头部玩家则有 海尔、美的、容声、小天鹅等。

总结投资标的,家电行业利好的个股包括空调冰洗的美的集团(000333-CN)、格力电器(000651-CN)及海尔智家(600690-CN);小家电则有九阳股份 (002242-CN)、新宝股份(002705-CN)、石头科技(688169-CN)、小熊电器(002959-CN)、苏泊尔(002032-CN)等。

新能源电动车行业则去年开始已进入景气周期,没有与白电行业一样的见底回升逻辑,美股市场相关新能源汽车整车品牌目前估值较高,目前有较大幅度回调的趋势。

但在行业配套的充电桩、换电站等基础设施方面,目前其仍在高速发展中。充电桩产业链对应标的可关注在设备制造、充电运营、方案解决全产业链布局的充电桩龙头企业特锐德(300001-CN)、国网系设备商许继电气(000400-CN)及国电南瑞(600406-CN)等。

换电领域领域则有蔚来的换电设备部分供货商山东威达(002026-CN)、蔚来换电项目的另一个合作伙伴科大智能(300222-CN)及英飞特(300582-CN)等。

国务院的《工作报告》指引下,预期将会打开去年销售不力的白电探底回升及小家电、新能源汽车(配套设备)行业持续高景气度的局面。

经历去年的行业寒冬后,行业从前的大白马,如格力自身已因应消费趋势的改变对自身销售渠道做出改革,在去年的低基数下和今年国家政策引导下,公司业绩较大可能会出现好转。

但值得留意的是,公司业绩转好/持续增长未必与对应股价表现存在必然正相关。在甄选投资标的时,读者还应参考公司产品销售统计等指标,判断今年的家电社会零售消费是否回升,而新能源汽车的配套设备又是否在快速发展。对于部分估值已较高的标的,还需留意其估值回调风险。

文:橘子汽水

往期专题链接:

https://www.finet.hk/Newscenter/news_content/604238f0bde0b31cbb7bf70b

https://www.finet.hk/Newscenter/news_content/6041d306bde0b31cbb7bf6ba

https://www.finet.hk/Newscenter/news_content/6040cc79bde0b31cbb7bf614

https://www.finet.hk/Newscenter/news_content/6040c91ebde0b31cbb7bf613

https://www.finet.hk/Newscenter/news_content/603f902fbde0b31cbb7bf54f

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)