中国工程机械工业协会统计数据显示,2021年2月销售各类挖掘机28305台,同比增长205%;其中国内24562台,同比增长256%;出口3743台,同比增长57.9%。

2021年1-2月,共销售挖掘机47906台,同比增长149%;其中国内40588台,同比增长177%;出口7318台,同比增长60.7%。

值得一提的是,前段时间,安徽、湖北、江苏等地的部分挖掘机主流品牌代理商相继宣布从3月1日(部分代理商为2月21日)起,对所代理销售的挖掘机每台提价0.5万-3万元不等。

总体来看,大增的销量和提价的举动说明市场近期对挖掘机的需求非常旺盛。

而挖掘机是工程机械最具代表性的机种,覆盖面最广,需求量最大,因此被称为是工程机械行业的“晴雨表”。挖机的畅销也表明工程机械行业景气度依旧持续。

根据应用场景来看,大型挖掘机主要应用于矿山等场景,中挖主要应用于房地产开发、交通建设等各类大型工程建设,小挖主要应用于市政建设、农田水利等土方挖掘量需求较小的工程。

因此,和工程机械一样,挖掘机的下游需求主要由房地产、基建、矿山等构成。

回溯历史,我国工程机械行业在2008年之前一直处于快速增长期,基建、房地产投资增速处于高位,从而带动挖掘机销量增速处于高位。

2009-2011年,由于相关政策的影响,整个工程机械行业迎来爆发式非理性增长,高盈利和下游需求激增使得各大厂商大量生产,并通过降低信用销售首付比例和延长还款期来吸引客户,提前透支客户需求。

而一般而言,工程机械使用寿命在8-12年左右。

根据此前大量生产的时间以及使用寿命计算,最近几年正好是工程机械更新换代的时期,这也导致了挖掘机等工程机械的销量持续增长。

据华西证券测算,以挖掘机为例,2020年更新换代数量占国内销量的51.92%,占总销量(含出口)的46.44%。

可以发现,本轮挖掘机的景气周期主要是由更新换代这个因素在主导。

除了更新换代之外,地产基建投资持续复苏则是另一个销量同比大增的原因。

2021年以来,全国大部分省市已明确2021年重点建设投资计划,公布了2021年重点建设项目清单,包含基础设施、民生改善、科技创新等多个项目领域。

例如,2021年“3个100”北京市重点工程项目总投资超1.3万亿元,包括100个重大基础设施项目、100个重大民生改善项目、100个科技创新及高精尖产业项目,当年计划完成投资约2780亿元、建安投资约1256亿元,支撑全市投资三成以上。

从云南省发展改革委获悉,云南省2021年将实施“四个一百”重点建设项目共计805个,总投资4.8万亿元,年度计划完成投资5778.2亿元。

上海、河北、江西等省市也都发布了类似的项目清单。

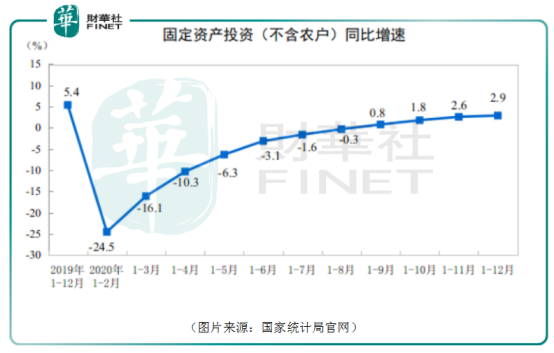

另一方面,2020年,全国固定资产投资(不含农户)518907亿元,比上年增长2.9%。而一些大型项目的建设周期往往需要好几年。

在2020年存量项目以及2021年建设投资计划的共同支撑下,地产基建的稳定需求为工程机械的景气提供了助力。

此外,人工替代、环保、前期基数低等因素也是挖机销量同比大增的原因。

受益于工程机械行业的高度景气,行业龙头的经营业绩大多获得了可观的增长。

以三一重工(600031.SH)为例,公司自2017年以来营收和净利润持续增长。2020年前三季度,该公司的营收增长24.26%至734.24亿元,归母净利润同比增长34.69%至124.5亿元。

不过,虽然三一重工、中联重科等公司的业绩延续增势,但由于抱团股热潮的衰退,这些工程机械行业的龙头股也在近期迎来了持续的下跌。

3月9日,三一重工大跌7%,并在最近的14个交易日内跌去23%;中联重科在最近6个交易日内累跌21%。

工程机械行业的景气周期还能持续多久?相关的上市公司还有没有投资机会?这些是许多投资者十分关心的问题。

首先,在更新换代方面,华西证券统计的数据显示,2019年中国挖掘机10年保有量约164.6万台,而中国2009-2019年挖掘机共计销量146.67万台,意味着市场上仍存在着近18万台使用年限超过10年的挖掘机。

经测算,2020年更新换代数量占销量的46.44%,2021年国内挖掘机更新换代数量将会达到14.91万台,2022和2023年更新数量也保持在10万台左右,随后开始下降。

由此可见,更新换代带来的大量需求还能延续两三年时间。

在地产基建投资方面,“两会”政府工作报告中提出,拟安排地方政府专项债3.65万亿元。中央预算内投资安排6100亿元。继续支持促进区域协调发展的重大工程,推进“两新一重”建设,实施一批交通、能源、水利等重大工程项目,发展现代物流体系。政府投资更多向惠及面广的民生项目倾斜,新开工改造城镇老旧小区53万个。

另外,根据第一工程机械网的信息,1月以来各地合计3万亿重大项目密集开工;2020年7-12月基建投资增速由负转正,累计提升至3.4%,房地产投资增速累计提升至7%,数据显著好于2020年同期。

从更长期的角度来看,中国目前的城镇化率略高于全球平均水平,达到60.6%,但相对于发达国家还有很大提升空间,未来人口的聚集会带动大量的基建和住房需求,国内对工程机械的需求大概率能维持增长。

从目前的情况来看,未来一段时期,工程机械的需求端是比较有保障的,但是受限于目前的高基数以及国内固定资产投资规模,工程机械主要产品增速或将回归正常水平。

万联证券认为,工程机械市场周期性减弱成长性增强,未来几年经营效率改善、更加重视对核心技术的掌握及智能化生产,龙头强者恒强趋势明显,联在小幅波动的周期中龙头企业有望带来超预期的业绩弹性。

川财证券指出,持续的更新需求/对人工的渐进替代趋势和产品出口将是未来工程机械增长的主要因素,后续应更多关注工程施工技术改进和方式转变带来的旋挖机、小型挖掘机结构性机会,具备国际出口竞争力的核心企业市占率持续提升的领先者的卡位机会。

此外,包括恒立液压、艾迪精密在内的一些工程机械产业链上优质的零部件生产商也值得投资者关注。

文:云知风起

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)