2020年,对于佳兆业(01638.HK)而言,是具有深刻历史意义及突破多项里程碑的一年。展望2021年,作为十四五规划开局之年,深耕以粤港澳大湾区为代表的发展潜力巨大都市群的佳兆业,将迎来高质量发展的一年。

拟收购北京佳兆业广场,优质投资性物业将带来稳定收入

2021年,佳兆业将加大对核心区域、核心城市、核心地段的核心资产的投资力度,拟以低于市场价约三成的优惠价格拿下北京CBD核心地块,提升京津冀优质资产储备及市场地位。

3月25日,佳兆业发布公告称集团拟通过收购高捷投资、升晴投资两家目标公司,取得北京佳兆业广场96.8%的股权,交易总对价为人民币130亿元。

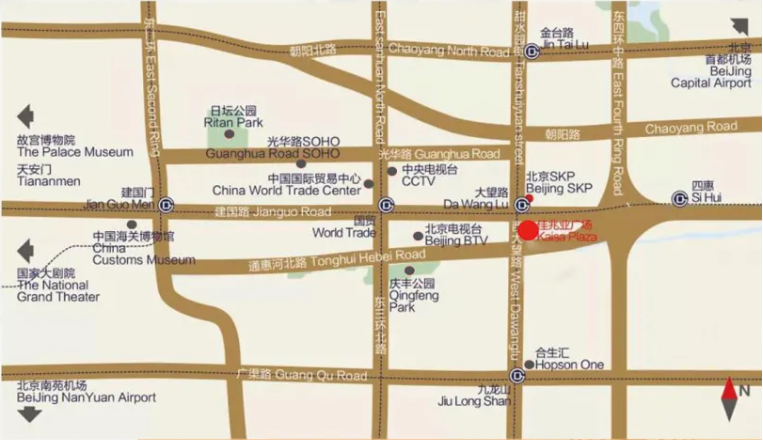

北京佳兆业广场地理位置十分优渥,位于长安街与西大望路交汇处东南角,紧邻地铁地铁1号线、14号线大望路站,距离天安门仅7公里路程。

北京佳兆业广场地理位置图

北京佳兆业广场,是一个集合了住宅、投资性物业、商业和停车设施的综合体项目多元化综合体项目,总建筑面积约20.2万平方米,由南楼、北楼两部分组成。其中,南楼为可供出售物业,主要提供住宅公寓;北楼为投资性物业,包括综合性购物中心和商务写字楼两部分。

北京佳兆业广场实景图

2019年底,知名商业管理品牌SKP-S入驻北京佳兆业广场。SKP-S的进驻,将升级打造北京佳兆业广场的商业物业,以全新的商业故事理念,更多创新的商业玩法,助力北京佳兆业广场提升品牌定位,成为北京文化娱乐体验的新地标,引领时代新风尚。

北京SKP-S外景图

据了解,SKP-S入驻不久后,便有155个知名品牌加入,其中,中国内地首店数量占比1/3。在这些首店中,包括奢侈品品牌如GUCCI的国内首家直营美妆精品体验店、Moncler宠物用品店、国内首家来自美国的潮牌 J.CRICKET、RICK OWNES 等。

据第一太平戴维斯数据显示,北京佳兆业广场的资产估值为人民币186亿元。照此计算,此次佳兆业拿下佳兆业广场代价较项目估值有30.2%的折让,打了约七折。这笔交易看来非常划算。

低于市场价拿下北京佳兆业广场对于佳兆业意义非常重大。如若收购完成,则标志着佳兆业在北上广深都拥有了综合体优质资产,可在推动京津冀协同布局发展的同时,提升集团在京津冀的品牌影响力及业务广度。

综合来看,不管拿地成本、购入的时机,还是未来业务可操作空间及利润创造空间,佳兆业都拿捏的恰到好处。而随着北京佳兆业广场并表,佳兆业2021年的优质可出售货值将进一步提升,资产净值及各方面收入均将有所提升。

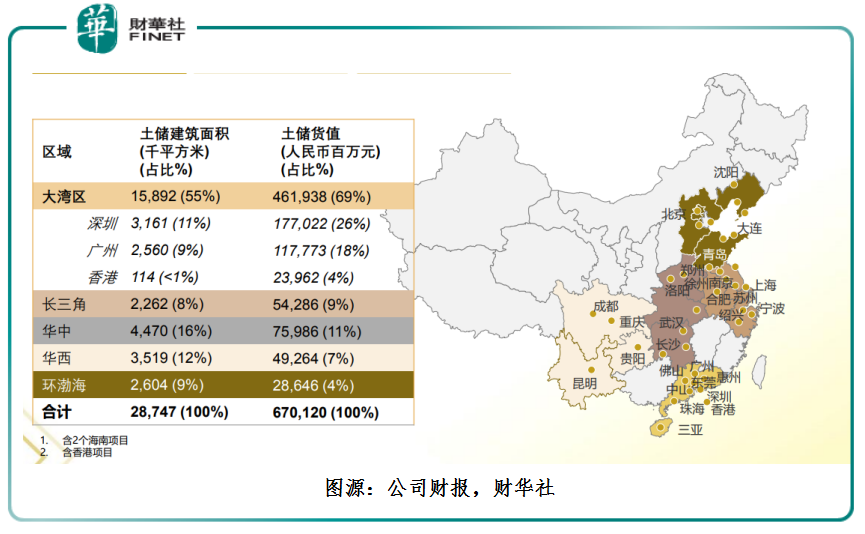

第一,从总土地储备来看,截至2020年底,佳兆业拥有总土地储备建筑面积2874.7万平方米,覆盖全国51个城市共计217个房地产项目,集中布局在大湾区、长三角地区、中部、西部及环渤海五大区域,其中大湾区土储占比约55%。此外,2020年,佳兆业土储货值高达人民币6,701.2亿元,其中2021年可售货值达到人民币1,912亿元,优质充裕货值将为销售增长提供支持。

第二,现如今,收购北京佳兆业广场,不仅可为集团提供具有战略价值的优质资产,更可带来稳定的持续性收入,具有长远价值。从投资回报周期角度来看,南楼住宅项目已经建成待售,不存在任何开发风险,可直接出售变现;北楼引入SKP品牌可带动整体商圈价值。此外,随着疫情逐步好转,各种商业活动将有序恢复,项目整体商业潜力值得期待。

供股计划及时推行,资本结构进一步优化

此次,佳兆业收购北京佳兆业广场所用的部分资金,将通过供股完成。据公告显示,佳兆业将以7股旧股供1股新股的方式推进,预计供股股数为8.77亿股,每股认购价为2.95港元,筹资总额约25.85亿港元。其中,股东承诺承购4.42亿股,约占总供股数的50%。由此可以看出大股东对于供股计划十分看好,有信心为集团带来可观回报。

从财务状况的角度来看,通过供股方式融资较发债融资而言,有利于降低负债比率,更加有利于企业控制财务风险。特别是对在2020年财务杠杆具有明显改善的佳兆业来讲,供股融资非常有利于公司资本结构稳健发展。

2020年,佳兆业净负债率97.9%,同比下降了46个百分点;剔除预收账款后的资产负债率70.3%,同比下降5.6个百分点;现金短债比提升至1.6倍,非受限资金能完全覆盖短期有息负债,偿债能力较强。在融资方面,2020年佳兆业集团融资成本是8.7%,同比下降0.1个百分点。可以预见的是,供股计划将有助于进一步拉低佳兆业的净负债率和剔除预收账款后的资产负债率,从而达成于2021年内“三条红线”全部达标的公司指引。

从二级市场总股本角度来看,供股完成后佳兆业经扩大总发行股本为70亿股左右,略微高于港股房地产板块平均总股本67亿股(据富途数据显示,截至2021年3月31日,港股内房股板块上市房企共有37家,平均总股本为67亿股),并不存在盲目扩张股本的情况。

尾语:

随着优质土地资源不断扩充及资本结构的持续优化,佳兆业于业绩发布后先后获得多家券商、债券评级机构认可。西南证券预计,佳兆业在保持高速发展的同时,财务状况会继续优化,融资成本也将持续降低,预计公司 2021-2023 年归母净利润复合增速为 18.5%,给予目标价 5.40 港元,维持“买入”评级;巴克莱调升佳兆业2022年4月债券、2023年11月债券评级由“观望”至“增持”,其认为公司较预期更好的销售,更快的降负债节奏,更多元化的融资渠道以及获得境外银团贷款等因素,都将成为推动公司发展的有利驱动力。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)