4月10日,有“牙茅”之称通策医疗(600763.SH)正式披露了2020年全年以及今年一季度的业绩表现。从数据来看,2020年的业绩表现一般,而今年一季度则迎来了高速增长,可谓是有喜有忧。

不过,该公司的股价未能延续近期的强势表现,一度在4月12日大跌7.92%,此后跌幅有所收窄,截至收盘,通策医疗下跌3.17%,报265.99元/股,总市值为853亿元。

通策医疗总部位于杭州,自2006年重组至今,历经十多年的发展,其业务涵盖口腔、辅助生殖、眼科等领域,其中核心业务是口腔服务,公司也是国内连锁口腔医疗龙头,2020年年末口腔医疗服务营业面积超过16万平方米,开设牙椅1986台,口腔医疗门诊量达到219.07万人次。

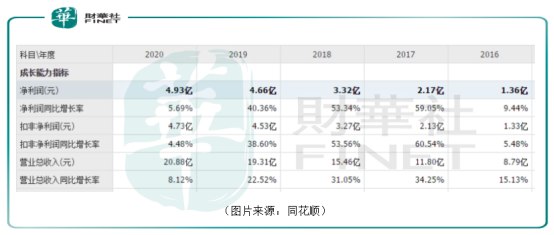

首先来看一下2020年的业绩报告。年报显示,该公司在去年实现营收20.88亿元,同比增长8.12%;同期的净利润为4.93亿元,同比增长5.69%。

营收和净利润再度双双录得增长,其中既有门诊量增加的原因,也有客单价增长的因素。

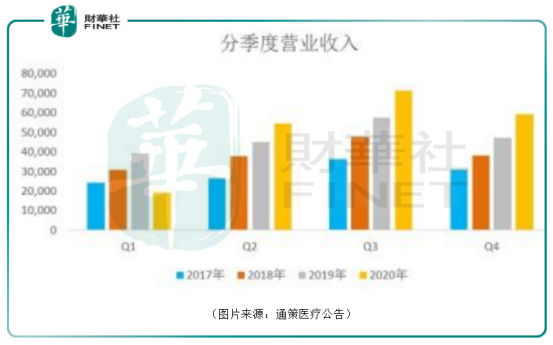

不过,营收和净利润的增速相较于前两年有较大幅度的下滑。据披露,该公司2020年增速下滑主要是受到疫情的影响,故一季度营收减少,净利润出现亏损,而自第二季度开始,通策医疗的营收保持了高速增长。

而进入2021年以后,通策医疗的一季度报告显示,公司在报告期内实现营业收入6.31亿元,同比增长221.59%;同期的归母净利润为1.64亿元,扣非净利润为1.61亿元,与去年同期相比实现扭亏为盈。

综合近些年的业绩来看,通策医疗的经营基本能维持稳定增长,并且在受到疫情影响之后能迅速恢复。

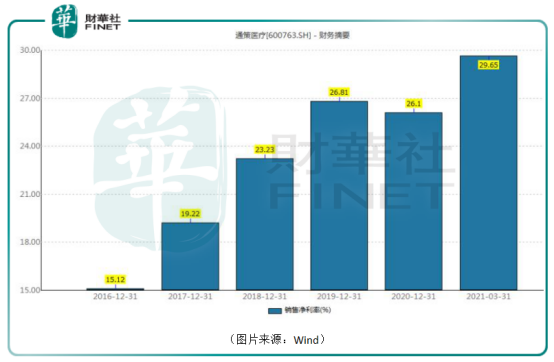

这也反映在了公司的毛利率和净利率上。近5年以来,其毛利率和净利率也获得了持续提升,仅在2020年有所下滑。2021年一季度,其毛利率则达到了47.5%,净利率为29.65%,是近几年一季度数据中最高的。

除了业绩上的看点之外,通策医疗的一季度报告还披露了多位明星基金经理的调仓举动。

数据显示,中欧医疗健康混合型证券投资基金一季度加仓了450.92万股,加仓幅度为100.18%。目前,中欧医疗持股比例为2.81%,位居通策医疗第4大股东。

中欧医疗健康混合基金由有“医药女神”之称的葛兰管理。天天基金网显示,在葛兰任职的4年多时间里,该基金的回报率超过260%,成绩相当优异。

知名私募基金经理孙庆瑞管理的高毅庆瑞6号瑞行基金也在2021年一季度进入前10大股东名单,持股数为272.14万股,持股比例为0.85%。

不过,与上述两位基金经理不同,前段时间火爆全网的“公募一哥”张坤则减仓了通策医疗的股份。

2021年一季度,张坤管理的易方达中小盘混合型证券投资基金减仓了230.02万股,持股比例降至2.18%,由2020年的第4大股东的宝座退居第6大股东。

天天基金网显示,易方达中小盘混合基金在张坤管理的8年多时间里回报率超过了660%,表现非常亮眼。

与葛兰管理的中欧医疗健康混合基金只投医疗领域的公司不同,易方达中小盘混合基金的持仓比较杂,截至2020年年末,该基金的前十大持仓股包括贵州茅台、洋河股份、泸州老窖、五粮液、苏泊尔、上海机场等个股。

此外,嘉实新兴产业股票型证券投资基金也在一季度减仓了29.96万股,目前尚持有347.14万股,占总股本的比例为1.08%,是第8大股东。

同样是投资圈资深大佬,一边是“医药女神”在加仓,另一边是“公募一哥”在卖出。这让一些喜欢抄基金经理作业的小伙伴迷惑了,这个作业到底该怎么抄?

要弄清楚这个问题,还是得看通策医疗未能有多大的发展前景以及个人投资的周期有多长。

上面说过,该上市公司的核心支柱依然是口腔服务,而这部分业务又可细分为四个小部分,分别为种植、正畸、儿科、综合,近几年比例相对稳定。2020年上半年,上述4个部分实现的营收占主营业务收入的比例分别是16.07%、17.89%、18.28%、28.03%。

而正畸和种植口腔医疗的两条黄金赛道,正畸价格为5000-40000元/颗,种植牙价格为5000-20000元/颗,其客单价高于普通的拔牙、补牙,且不在医保报销范围内,是高价值项目。因此,这两部分的业务对于通策医疗来说是尤为重要的。

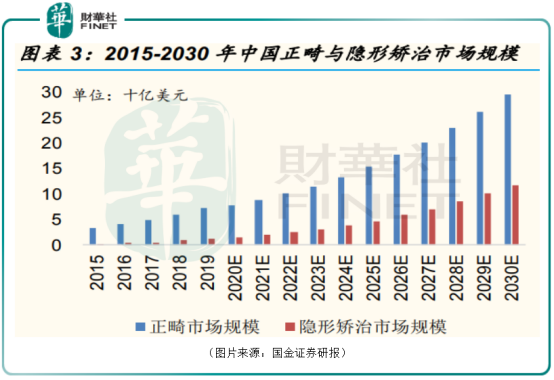

据时代天使招股书披露,中国正畸市场由2015年的34亿美元增至2019年的73亿美元,复合年增长率达到了20.7%,并且有望于2030年达到296亿美元,2019年至2030年的复合年增长率预计为13.6%。

隐形矫治市场规模由2015年的2亿美元增至2019年的14亿美元,复合年增长率为56%,并有望于2030年达到119亿美元,2019年至2030年的复合年增长率预计为21.5%。

在种植牙方面,中国种植牙占全球的市场份额仅为1%,而欧洲是47%、北美28%、亚太(不含中国)15%,可以发现市场份额差距悬殊。而在没有报销政策的地区中,欧洲发达国家和美国的种植牙渗透率较高,万人均植牙数大约为100颗,而我国目前仅7颗/万人左右。

未来随着中国经济的进一步发展,中国种植牙的渗透率有望逐渐向欧美国家看齐。

值得一提的是,目前通策医疗正在推进“种植倍增计划”和“正畸旋风计划”两大战略。其中,“种植倍增计划”是该公司根据种植细分市场进行差异化产品定位,推出了低端种植产品,拓展客户群体;“正畸旋风计划”则是以互联网为平台,以现代3D打印、AI技术等为主要支撑的数字化正畸诊疗模式。

儿科和综合口腔医疗的客单价要低于正畸和种植,但是其增长预期也是不错的。

因此,总体来看,通策医疗所处牙科的赛道和爱尔眼科所处的眼科赛道很类似,前景都十分光明。

不过,牙科行业门槛相对不高,再加上就近看病便利,其结果是行业呈现出分散的状态,集中度很低。

虽然通策医疗已经是国内的连锁口腔医疗龙头,但是其营收和净利润主要来自于大本营浙江省,省外业务的占比较小。

走出浙江省对于通策医疗来说既是挑战,更是机会。

该公司采取的模式是“旗舰总院+分院”,可以收购当地知名的口腔医院,与该医院的原有品牌相结合,发展连锁分院实现扩张。这一模式具有患者流量稳定、业绩确定性高的独特优势,有利于公司在省外的扩张。

目前,该公司已经在武汉、西安、重庆、成都等投资新建大型口腔医院,后续可以围绕这个区域分散开分院。

另外,在浙江省内,通策医疗推进“蒲公英计划”,提出了三到五年内在浙江省内布局100家分院,进一步提高省内市占率。

行业前景向好,公司本身也具有扩张优势,其股价在近些年持续飙涨,自2020年年初至2021年2月中旬,通策医疗累涨2.5倍,堪称超级大牛股。与此同时,其估值也是一路狂飙,突破了250倍。

此后,其股价在那些抱团股雪崩的日子里大幅回调,估值也有所下降,但是现在依然在150倍以上,远超多年的平均值。

一方面长期前景被广泛看好,一方面股价短期涨幅过大,估值高企。这或许也是上述一些知名基金经理做出截然相反的决定的原因所在。对于普通投资者而言,现在的估值依然是偏高的,而且近期A股市场白马股普遍遭遇了不同程度的下跌,短期回调的风险还是比较大的。

作者:云知风起

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)