後疫情時代,生產資料大漲價已經持續引發市場關注。本輪上漲始於海外大宗商品漲價傳導至國内,並觸發國内生產資料漲價,進而波及工業品漲價。

根據統計局數據,3月主要原材料購進價格指數和出廠價格指數分别為69.4%和59.8%,高於上月2.7和1.3個百分點,原材料與產品價格指數升至近年高點。

隸屬於國内精細化工行業的鈦白粉也迎來一輪輪漲價狂潮。

鈦白粉行業龍頭龍蟒佰利宣佈提價,再掀鈦白粉漲價狂歡。

4月11日下午,龍蟒佰利公告,根據目前國内國際鈦白粉市場情況,經龍蟒佰利價格委員會研究決定,自即日起,公司各型號鈦白粉(包括硫酸法鈦白粉、氯化法鈦白粉)銷售價格在原價基礎上對國内各類客戶上調1000元人民幣/噸,對國際各類客戶上調150美元/噸。

這已經是龍蟒佰利自2021年以來第二次調價,最近一次調價是在3月11日,調價力度與本次相同。去年公司已經數次提價,最高頻率是一個月内兩次提價。

不止龍蟒佰利,2020年以來,鈦白粉行業企業紛紛上調銷售價格,進入2021年,甚至有企業在一季度連續提價,其中惠雲鈦業(300891-SZ)已四次上調,中核鈦白(002145-SZ)也已上調四次。

未來鈦白粉的價格不排除還將上漲,龍蟒佰利表示,將密切跟蹤鈦白粉價格的走勢及供需情況的變化,及時做好鈦白粉產品調價工作。

鈦白粉是商品名,說到其化學名二氧化鈦大家比較容易理解。鈦白粉是一種性能優異的白色顔料,廣泛應用於塗料、橡膠、塑料、造紙、印刷油墨、日用化工、電子工業、微機電和環保工業。

如果這樣說大家沒有概念,可以具體到更直觀的商品上,比如鈦白粉最廣泛的應用有房地產和汽車兩大品類,一下子就讓人了解鈦白粉的廣闊應用領域和商業前景。

龍蟒佰利則是鈦白粉行業龍頭,是一家大型無機精細化工集團,主要從事鈦白粉、海綿鈦、锆製品和硫酸等產品的生產與銷售,為亞洲最大的鈦白粉企業,鈦白粉年產能達101萬噸。

公司在河南焦作、四川德陽、攀枝花、湖北襄陽及雲南楚雄五地擁有六大生產基地,形成從釩鈦磁鐵礦採選到還原鈦、高鈦渣、合成金紅石等原料精深加工,再到硫酸法鈦白、氯化法鈦白、海綿鈦等產品的全產業鏈格局。

2020年,龍蟒佰利鈦白粉突破新冠疫情影響再創新高,全年實現主營產品鈦白粉總產量82.24萬噸,同比增長27.5%;總銷量85.48萬噸,同比增長32.3%。

對於本次提價,龍蟒佰利毫不避諱,產品漲價將對公司整體業績提升產生積極影響。

鈦白粉是一個典型的週期性行業。

世界鈦白粉工業已有近一百年的發展歷史,我國鈦白粉工業自1956年生產搪瓷和電焊條鈦白粉起步,到現在已有60多年歷史。

回顧行業發展週期史,2000年前後和2016-2018年是鈦白粉的兩個高景氣階段。

80年代和90年代,全國各地開始興建鈦白粉廠,但直到2000年以後我國鈦白粉工業才得以迅速發展,進入國際鈦白粉市場競爭,市場價格持續攀升。

但在2011年以後,國内鈦白粉行業又進入一段長長的低谷期,產能逐年大幅增加,而同期國内GDP增速放緩,房地產、塗料等下遊行業的需求量增長率逐步下降,導致行業出現普通銳鈦型和金紅石型產品的產能日益過剩,市場價格持續下滑。

2016年,在國家供給側結構性改革等措施下,國内鈦產業逐漸走出低谷,產品價格上漲,供應緊俏、庫存大幅下降,年出口量保持著兩位數的較高增速。

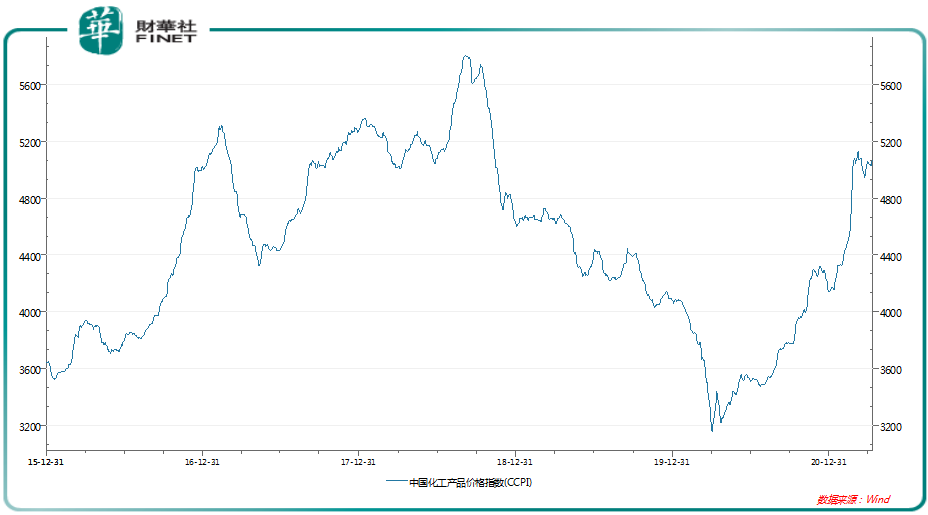

進入2019年,宏觀經濟趨弱,化工行業景氣度再次下行,中國化工產品價格指數(CCPI)由2018年5800點的高位下跌。

而在疫情最嚴重的時候跌到底部後,化工行業又自2020年下半年需求恢復下觸底反彈,迎來新一輪冉冉上升期,化工產品價格指數逐步從2020年3月份的3300點底部回升,升至2021年4月12日的5065點。

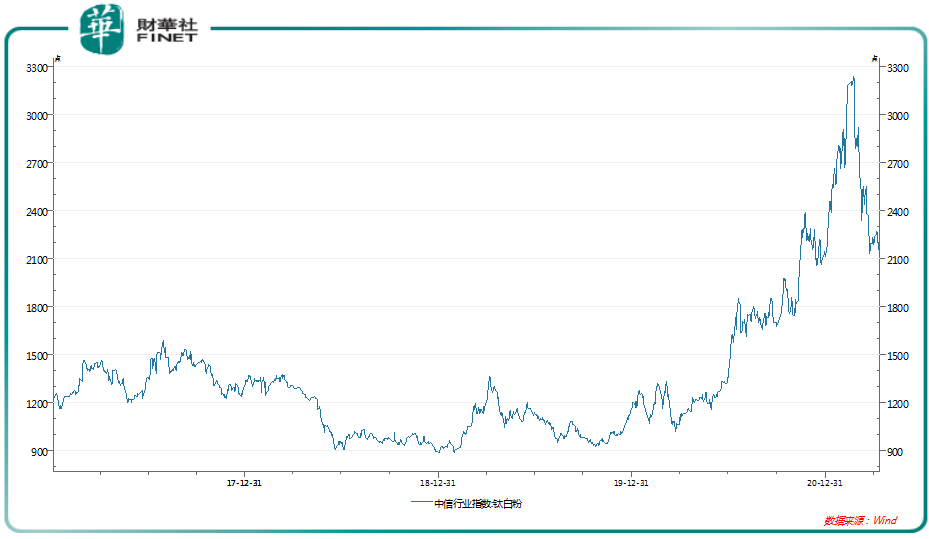

再具體到鈦白粉行業,據Wind數據顯示,中信行業指數(鈦白粉)自2021年3月以來開始攀升,從1000點附近漲至2021年2月超3000點,至4月12日回落至2000點附近。

高景氣度下,鈦白粉市場現貨價格一路飙升。金紅石型鈦白粉的價格一路從2020年3月的每噸15000元,漲至2021年4月12日的每噸19000元。

在全球寬松背景下,化工品下遊需求復甦,尤其是海外需求持續旺盛,近期海外房地產市場漲勢熱烈,鈦白粉出口持續向好。像龍蟒佰利這種出口收入貢獻近一半營收、出口毛利率比内銷高的企業迎來賺錢機會。

隨著鈦白粉價格持續高漲,在資本市場存在感較低的行業上市公司迎來一波新的市場關注度。

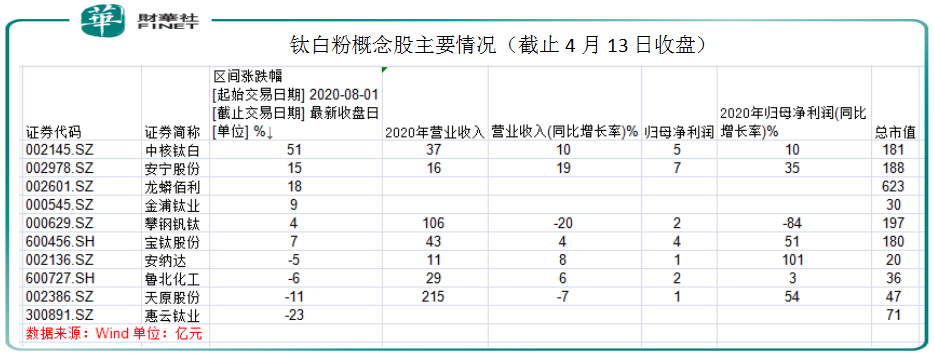

A股鈦白粉概念股有10家,除了我們耳熟能詳的龍蟒佰利,還有金浦鈦業。金浦鈦業博出位源於2020年末的5個漲停板,期間漲幅高達60%。

與金浦鈦業在資本市場表現不相匹配的是其持續下滑的業績,公司2020年度業績預告預計,2020年將虧損3876.55萬元-5127.05萬元,同比下降255%-305%,由盈轉虧。

金浦鈦業也是國内最早研製、生產高檔金紅石鈦白粉和化纖鈦白粉的企業之一,並早於1993年在深交所上市,截止4月13日收盤,公司股價2.99元,市值29.51億元。

而從市場上看,自2020年8月1日以來,股價漲幅位於前三位的分别是中核鈦白、龍蟒佰利、安寧股份。

龍蟒佰利尚未公佈2020年全年業績,但中核鈦白和安寧股份卻是以實力說話,上述兩家公司在2020年均取得營收和淨利潤的雙位數增長,成長成立位居行業前茅。

市場的眼睛是雪亮的,基於良好的業績,中核鈦白、安寧股份的股價上漲幅度也是最大的,自2020年8月以來,中核鈦白股價累計上漲51%,最新收盤價報8.81元,公司總市值達181億元;安寧股份股價報收47元,市值188億元。

從上述對比可以發現,在鈦白粉行業高景氣階段,行業公司表現卻出現分化,呈現出「冰火兩重天」的景象。

在業績分化之下,行業加速洗牌。從鈦白粉行業成本構成來看,原材料的成本佔比在60%以上,其中鈦礦佔比普遍在30-35%,從高成本視角看,誰掌握更多礦產資源、生產線等一體化資源,誰就有更多的話語權。

進入上升週期,行業龍頭紛紛擴產提能,開啓新一輪規模擴張。例如龍蟒佰利年產能可以達到101萬噸,但2020年產能卻只有82萬噸,尚未全部釋放。

另一龍頭中核鈦白則投資100億元,在新疆投資建設年產200萬噸優質富鈦料資源深加工循環經濟產業園。

但鑒於鈦白粉歷史發展呈現週期性特點,高景氣週期擴產,低景氣週期減產,長期看,鈦白粉行業或依然面臨下行風險。

撰稿:李瑩

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)