2021年4月2日,爱婴室披露2020年财报表示,‘该年由于疫情的爆发,公司线下门店遭到巨大的冲击,疫情初期,公司很多门店被迫停业,疫情后期,受到商场客流减少的影响,门店业绩承受压力。’

为此,爱婴室该年围绕全渠道进行零售平台建设,丰富自有电商平台之外,还开发微商城小程序、爱婴室到家小程序等项目,并开始运营私域流量。另一方面,快速组建电商营销团队,入驻第三方电商平台,充分获取公域流量。期内,电商平台销售达1.16亿元,营收占比5.16%,同比增长53.47%。

同时,爱婴室开始调整权益会员策略,该年,爱婴室全部付费会员消费占总会员消费的37%,日后,爱婴室将吸引更多消费会员成为公司的权益付费会员。

尽管爱婴室在行动上是积极的,但这改变不了2020年财报营利双降的结果:营收同比下降8.29%达22.56亿元,归母净利润同比下降24.43%达1.17亿元。

从竞争的角度,这个结果也许是必然的,由于结构上的优势,导致爱婴室无法取得像孩子王般的应付账款及应付票据的占比水平,因此从结果上,孩子王于2020年取得了营利双增长:营收同比增长1.37%至83.55亿元,归母净利润同比增长3.71%至3.91亿元。

而倘若ipo顺利推进,孩子王有望通过募资项目的推进扩大相较于竞争对手的竞争优势,这一优势将进一步压缩爱婴室这类小型企业的成长空间。

以上,便是准备于创业板上市的孩子王的投资背景。

孩子王是一家母婴童商品零售商及相关增值服务提供商,截至2020年末,孩子王在全国20个省(市)、131个城市拥有434家大型数字化实体直营门店,服务超过4200万个会员家庭,2017年服务会员数还仅为1154万。

母婴童商品为孩子王的核心收入来源。通过线下直营门店和线上渠道孩子王向目标用户群体销售食品(奶粉、零食辅食、营养保健)、衣物品(内衣家纺、外服童鞋)、易耗品(纸尿裤、洗护用品)、耐用品(玩具、文教智能、车床椅)等多个品类,产品超过万种。

产品收入结构中,奶粉为第1大且占据绝对优势的收入来源:2018-2020年间,奶粉营收占比分别为50.32%、53.99%、57.86%,这与同行表现相差不大,同期,爱婴室奶粉营收占比分别为46.04%、46.99%、49.6%。

显然,在这一层竞争中,孩子王出于营收规模体量的优势,将以更大的采购规模获得更低的奶粉采购成本。而募资项目中‘全渠道零售终端建设项目’预期未来3年内建设300家数字化直营门店和相应的‘全渠道物流中心建设项目’将进一步巩固这份优势。

300家直营门店的建设中,预期每一年开设店铺100家。一方面孩子王将继续加强在江苏、安徽、浙江、四川、重庆等重点区域的拓展,并向三四线城市下沉,提升网点密度,强化在华东、西南地区的优势地位;另一方面,孩子王将大幅增加在广东、上海、河南等经济发达地区或人口大省的门店铺设数量,打造品牌知名度;此外,孩子王还将在现有区域的基础上进一步拓展至云南、山西和北京地区,扩大市场覆盖面,巩固和提升公司的竞争优势。

而物流项目将解决孩子王目前现有仓储布局较为分散且近距离仓储容量有限,大多数门店的商品调配需求仍由跨区域仓储满足,而长距离运输使得调拨时间较长,直接影响了消费者的到店消费体验的问题。

而这一问题的逐步解决,将使得孩子王的营业成本占比进一步下降,如帕特多尔西所言‘尽管建立和运营配送网络对基础服务业来说是一笔巨大的费用,但货车每每多发送一件货物的增量利润,同样也相当可观。一旦收回固定成本之后,沿常规路线额外发送货物的利润率将非常惊人,因为额外发送货物的变动成本几乎等于零。’

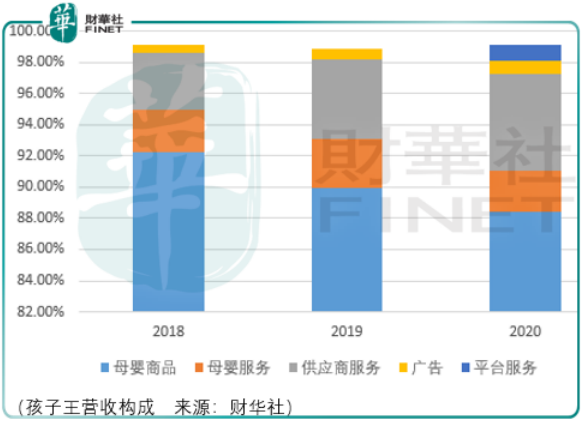

除了母婴商品以外,孩子王还提供针对供应商(品牌方)的会员开发、互动活动冠名、商品线上线下推广宣传、广告等在内的增值服务,以及针对母婴童客户的游乐服务及育儿服务,尽管该项收入占比不高,但潜移默化地提升了孩子王无形资产的价值。

针对儿童游乐服务,顾客可以通过线上或线下渠道购买单次游乐卡或储值游乐卡进行消费;亲子互动活动主要是指孩子王线下实体门店举办包括新妈妈学院、爬爬赛在内的各类互动活动,增强客户粘性,并收入活动入场费用。

截至招股书签署日,孩子王拥有近4700名持有国家育婴员职业资格的育儿顾问,可同时承担营养师、母婴护理师、儿童成长培训师等多重角色,这类工作人员的配备可以提供催乳、婴儿抚触、宝宝理发、小儿推拿等多种母婴童增值服务。顾客可根据需要购买单次服务,也可通过预付费形式购买多次服务,购买完成后,顾客可以直接通过电话、孩子王app等方式预约,进行在店服务或申请专业技师上门服务。

与同行相比,孩子王存在着一定的规模优势,但依然要面临新生儿数量下滑的影响:2010-2016年,我国新生人口数量呈整体上升趋势,尤其是2016年在“全面二孩”政策正式实施后,当年人口出生率达到12.95‰,出生人数达到1786万人,创2000年以来最高峰。但随着政策红利的全面释放,我国新生儿出生率从2017年开始连续下滑,到2019年降至10.48‰,人口红利逐渐减退。未来,如我国人口出生率仍维持下滑趋势。

尽管在行业集中度提升上,孩子王依然具有较大的成长空间,但新生儿数量的下滑趋势将长期压制市场估价。

总体而言,基于市场特性,未来孩子王于创业板ipo后将录得较高的初始估价,而随着情绪的走低,价值开始呈现,届时逆势投资亦不失为一个好的选择。

By周治玮

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)