比特币突破64000美元,一直吹捧加密货币的马斯克很开心,美图公司(01357-HK)也很开心,因为这家矢志帮助用户全方位“变美”的图像处理平台刚刚加码下注1000万美元,增购了175.68单位比特币。

今年以来,美国大剂量灌水同时各类资产价格处于高位而令市场炒风愈加浓重的推波助澜下,加密货币价格水涨船高,美图似乎茅塞顿开,其董事会批准了一项加密货币投资计划,允许该公司以除IPO发行所得余额以外的现金储备,购买净额不超过1亿美元的加密货币。

2021年3月5日起至4月8日期间,这家主要从事图片优化应用开发和运营的香港上市公司三度买入加密货币,到4月8日的千万美元增购比特币之后,加密货币累计买入额度已达到1亿美元。

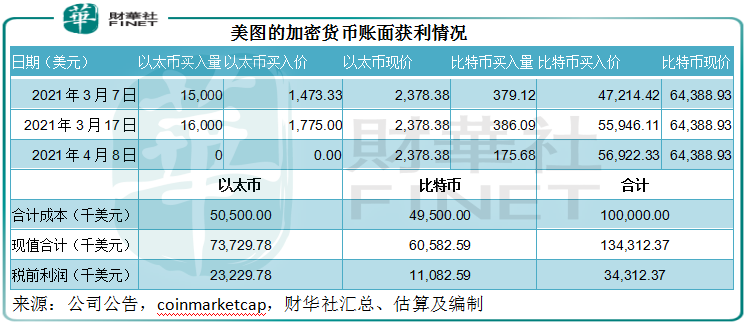

财华社统计了美图三次交易的情况:该公司合共买入以太币31,000单位,成本约为5050万美元;比特币940.89单位,成本约为4950万美元。

在这一个多月间,比特币和以太币均大幅上涨,刺激因素包括马斯克等名人和机构的看好言论、获美国派钱红利的散户更有空闲跟风交易,以及市场对于通胀的忧虑,所以即便美图在当时的历史高位买入,仍在短时间内获得相当不错的投资收益。对比于美图的平均买入成本价,以太币已累计上涨了46%,比特币则上涨22.39%。

总括来看,美图在短短的一个多月间,通过买入加密货币累计获利3431万美元(账面税前利润),回报率高达34.31%,约合2.24亿元人民币,相当于该公司2020年全年收入的18.76%,全年经营活动净现金流入量的2.52倍。

这样的躺赚,比常规经营业务划算多了,要知道美图2020年的经营亏损达到1.04亿元,股东应占亏损达到4097万元。

然而,即使金融小白都知道,加密货币的飙涨有时候很不靠谱,瞬间市场氛围的变化可以左右短期的市场供求关系,从而导致价格大起大落,而全球各个地区的监管规则尚未落实,可以随时左右这些非法币的命运,所以一时的大涨并非意味着这个市场没有天花板,下跌也可以来得猝不及防,这意味着美图的账面收益随时都可能转为账面亏损。当然,就算亏没了,也只是1亿美元,美图有此财力。

截至2020年12月末,美图持有现金及现金等价物11.58亿元,短期银行存款8.53亿元,存入银行的短期投资有2044.9万元,付息贷款只有500万元。即使扣除3.987亿未动用的IPO发行所得余额和付息债务,仍有20亿元,约合3.1亿美元。如此庞大的现金储备,进行无风险投资赚取无风险收益确实浪费了点。

进行加密货币投资的好处就是,既能为这些资金带来高风险回报,又能讲出好听的故事。美图对于买入加密货币的理由是:认为加密货币具有足够的升值空间,而且可以表明其接受技术革新的抱负和决心,为进军区块链做准备。

确实,美图这些年也在谋求转型之道,美业SaaS就是它的一个方向。

2016年12月在港交所(00388-HK)主板上市时,美图主要经营互联网业务(其中包括在线广告和互联网增值服务)和智能硬件(即美图手机)。收入和毛利主要来自智能硬件,2015年和2016年间,智能硬件贡献了美图90%以上的收入以及全部毛利,并抵消了互联网业务的毛损。

2018年11月,美图终止互联网下的电商业务,并将手机业务授权予小米(01810-HK),以专注于互联网的轻资产经营,即在线广告、App和互联网和增值服务。

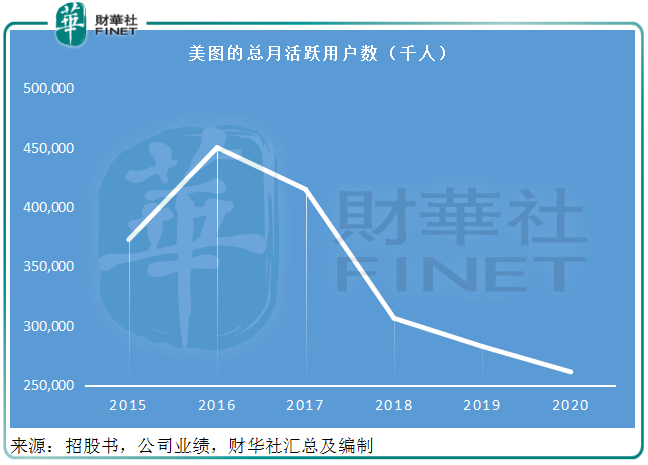

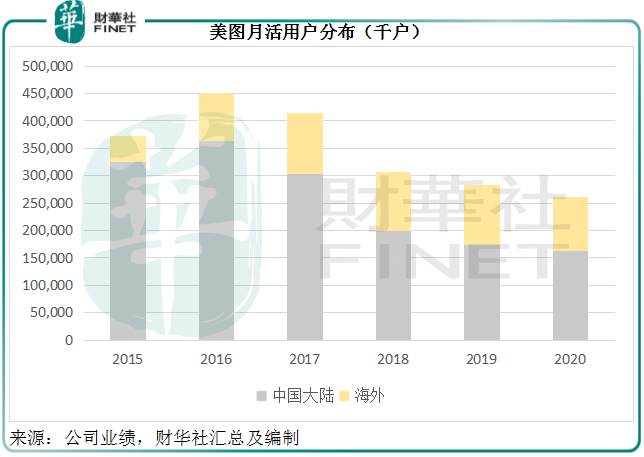

但是美图的月活跃用户规模不太给力,从2016年开始持续下滑,到2020年降至2.61亿,相较2016年“颜值”巅峰时为4.5亿。

对于2020年月活跃用户总数同比下降7.6%,美图认为最重要的单项因素是2020年中印度政府禁用了一大批应用,其部分应用受到影响,但笔者留意到,海外月活数同比下降10%的同时,国内活跃用户规模也在缩减,同比下降了6.1%,用户流失应是不争的事实。见下图。

不过,2019年推出的高级订阅服务及应用内购买业务(亦即收费和增值服务)成为新的收入增长点。2020年,该业务收入同比增长1.4倍,至2.065亿元,此收入能否成为更长远增长的发动机尚需要时间证明,考虑到月活不断缩小,收费用户的留存率能否得以保持是一个考验。

美图可以提供的想象空间可能隐藏在“其他”业务项下,主要为正在孵化的业务,包括IMS(达人内容营销解决方案)、美图宜肤业务(AI肤质分析和美容解决方案)。2020年,来自“其他”分部的收入同比大增1.77倍,至2.616亿元。

根据该公司透露的数据,IMS业务占该收入线的71.1%,或约1.86亿元。因上年同期收入基数小而有较大增长,是该分部业务强劲增长的主因。IMS业务通过第三方达人承接的线上表演,在多个线上和手机社交平台上为广告商提供广告和营销服务。

从过往的“网红”经济变现模式,我们大概可以了解到,这部分的营销收入需要与KOL/KOC进行分成,而且“网红”分摊的比例还不小,以网红第一股如涵控股(RUHN-US)为例,提供给网红的提成大约占其自身收入的30%-50%,刚刚起步的美图要吸引流量网红,只怕需要让利更多,所以可以理解目前这项业务的毛利率不会高。

美图宜肤为护肤品牌和美容院提供AI皮肤分析解决方案:即利用其AI算法识别用户的肤质和皮肤状况,并据此推荐护肤解决方案,以改善用户的皮肤状况。当然,推荐的护肤解决方案由其客户提供。这构成了美图的SaaS解决方案整合变美生态链——为化妆品和护肤品牌及医学美容供应商提供AI技术、营销及渠道和供应链管理解决方案。

该公司并未透露这项业务的变现模式细节。鉴于目前消费者对医美和美容的热切追求,这项业务的畅想空间似乎不错,而且还有企业SaaS概念,或许可为资本市场提供可构想的故事。

2021年4月9日,美图宣布从关联方京基资本(美图大股东之一及非执行董事陈家荣家族企业的成员公司)手中,以1913万元现金代价增持美得得科技的9.57%权益。加上交易之前美图所持有的33.11%权益,交易完成后美图于美得得的权益将增至42.68%权益。

美得得科技成立于2014年,主要为中国低线城市的美妆店提供企业软件和支付服务。到2020年末,美得得科技通过云端企业管理系统连接超过1万家美妆店,并从2020年起提供供应链服务,即为客户门店配送主流品牌和自有品牌的护肤品。美图指出,增持是因为看好美得得的发展前景,相信与其业务的整合变美生态链愿景非常吻合。

然而,笔者对它支付的代价颇感疑惑。按1913万元9.57%股权计算,美得得的估值达到2亿元,而其截至2020年末的净资产只有281万元,这意味着此交易的估值较资产净值具有70倍以上的溢价。

在2020年9月进行的上一轮融资中,美得得的估值约为1.5亿元,是什么让这家公司的估值在短短半年之间提升了33.33%。美图的解释是,得益于战略转型和业务大步发展,美得得的2020年下半年收入较上半年增长约2.16倍。2020年,美得得的税后净亏损为122.7万元,相比上一年的亏损1445.2万元确实有显著改善。

但笔者认为,美得得的业绩表现以及与美图的协同恐怕仍需要时间来证明。从美得得的官网资料来看,京基资本早在2015年10月已参与Pre A轮融资,再于2016年5月追加融资,既然战略转型带动了该公司的业绩大增,为何京基资本却选择在此时出售投资?

无论如何,“加密货币”和“SaaS”当前是资本市场最热门的两个词,且看看美图能否借这两个契机打一场翻身仗。

作者:毛婷

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)