在2020年重卡銷量中,陝汽集團累計重卡銷量22.73萬輛,同比增長28.2%,市場份額達14%。

雖然是行業中擁有一定的地位,但陝汽集團是我國重卡行業前五企業中唯一一家未登陸資本市場的企業。實際上,2013年至今,陝汽集團就有上市的動作,但走得相當坎坷。在2013年,陝汽集團借殼上市折戟,原因是旗下陝重汽的股權結構問題未找到有效的解決方案,因為濰柴動力(02338.HK)不願放棄陝重汽的控股權。

因此,剝離旗下某個板塊上市成為陝汽集團推進上市進程的重要一步。這一次,陝汽集團不是推進其陝汽商用車上市,而是推動其商用車聯網平台德銀天下登陸資本市場。在4月16日,德銀天下向港交所遞交了招股書,此次德銀天下能否如願登陸資本市場,對陝汽集團來說意義重大。

在招股書中,德銀天下是這樣介紹的:公司是中國商用車服務行業的引領者,運營著中國最大的商用車製造商背景重卡車聯網平台,同時也是業内稀缺的能夠圍繞商用車全產業鏈提供一體化綜合解決方案的增值服務提供商。

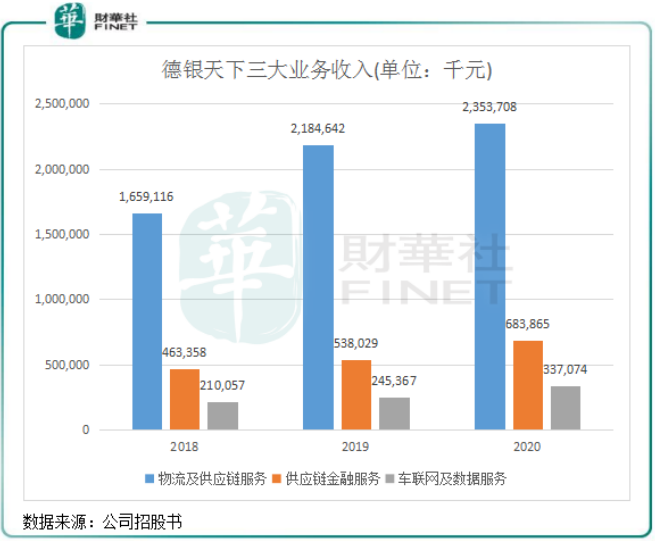

作為商用車全產業鏈解決方案提供商,德銀天下的業務覆蓋了商用車上中下遊產業鏈,其業務主要分為三部分:物流及供應鏈服務;供應鏈金融服務;車聯網及數據服務。

物流及供應鏈服務是德銀天下最大的業務,主要是為零配件供應商和商用車製造商提供零配件運輸和配送、整車發運和供應鏈管理等服務;供應鏈金融服務業務則包括融資租賃、保理和保險經紀業務,其中融資租賃在2020年佔了該業務93%的營收比重;車聯網及數據服務業務中主要是銷售智能車聯網產品,如智能車聯網終端產品和智能顯示屏等。

綜上所見,德銀天下業務結構多元化,覆蓋了商用車市場的物流、銷售、金融三大領域,也正是做到了商用車的全產業鏈服務。公司該三大業務在2018年-2020年均呈現穩中有進的增長態勢,對公司來說一體化的業務模式是較為成功的。

2018年-2020年,德銀天下經營業績亦表現良好,營收分别為22.96億元、28.92億元及32.61億元;淨利潤分别為1.48億元、2.07億元及2.74億元;毛利率分别為17.4%、16.4%及20%。

從業務結構看,德銀天下其實就是一家為商用車市場的產生、銷售和售後市場提供一體化物流服務的物流企業,通過運輸車隊、物流網絡及信息技術為客戶消除冗長環節並降低物流成本,包括節約倉儲面積和供應鏈庫存,同時委託經銷商及以自有渠道銷售陝汽集團生產的重卡等商用車,並銷售輪胎、潤滑油等後市場產品。

無論是物流領域,還是金融和車聯網領域,德銀天下的增長均與國内以重卡為主的商用車市場發展息息相關。過去幾年業績實現穩增長,離不開我國重卡領域欣欣向榮的發展趨勢。受國六排放標準、新型基礎設施建設等因素推動,我國重卡銷量過去幾年增長亮眼。2020年,我國重卡銷量達162.3萬輛,5年復合年增長率為26%。

作為陝汽集團旗下的平台,德銀天下的設立有兩大作用,一是為陝汽集團提供商用車終端銷售和物流等生產領域外的其他業務,幫助陝汽集團聚焦在商用車研發生產、營銷服務等方面;二是助力陝汽集團擴大整車生產之外的其他業務,增加公司的商用車領域的影響力和競爭力,反哺整車生產業務。

德銀天下的三大業務,可以說是一環扣一環,共同組成了公司在商用車領域的全產業鏈服務模式,可以為市場内各大參與者提供了多種的服務。

那在各個細分領域,德銀天下競爭力如何?未來發展空間又如何?

在商用車物流及供應鏈領域,根據弗若斯特沙利文報告,按2019年營業收入計,德銀天下全資附屬通匯在中國西部地區的商用車物流及供應鏈服務企業中排名第一。其中通匯在2019 年以5.8億元的營收位列西部地區同類型企業第一名,第二名企業營收為3.4億元,其他市場參與者規模較小,行業競爭高度分散。

從競爭層面看,德銀天下在西部地區的商用車物流及供應鏈服務領域是絕對的領頭者。未來發展空間上,我國的基建還有較長的路要走,商用車市場還有很大的增長空間。未來幾年,在新冠疫情衝擊以及經濟增長放緩的背景下,我國重卡或將依舊維持高景氣度,智能化、信息化是未來商用車發展趨勢,製造成本和物流成本也需要在未來依靠物流和供應鏈的支持。

因此,受惠於多個方面的積極因素,德銀天下的主要業務商用車物流及供應鏈領域依然具有想象空間。

商用車融資租賃方面,車輛價格較高的重型商用車的融資租賃滲透率明顯高於輕型商用車以及中型商用車,在2019年達到約51.5%。根據弗若斯特沙利文預計,2019年-2024年重型商用車融資租賃新增起租台數復合年增長率為9.2%,2024年達到164.6萬輛,超過2020年重卡行業的銷售量。

以2019年商用車起租台量計,德銀融資租賃在中國商用車製造商背景融資租賃企業中排名第四位。德銀天下的融資租賃業務主要是面向重卡,覆蓋了全國31個省份,在2018年-2020年,德銀天下的整車銷售業務約13.0%、25.0%及29.0%的客戶也是其融資租賃業務的客戶;同期,公司融資租賃業務收入復合年增長率為28.53%,這表明其商用車全產業鏈服務模式有助於提升業務能力及營收水平。

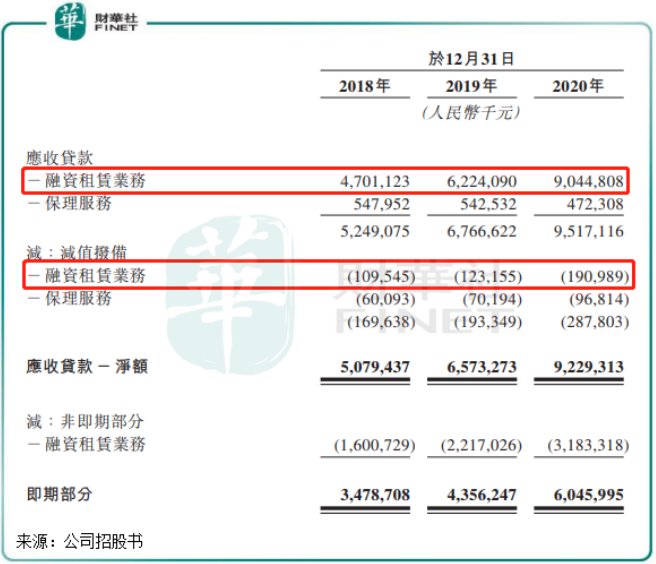

不過,由於面向的是大量的個人消費者,德銀天下在商用車融資租賃領域面臨較高的信貸和償付能力的風險。2018年以來,公司融資租賃應收賬款金額不斷攀升,由2018年的50.4億元增至2020年的97.4億元,97.4億元已是當期營收的2倍。在2020年,公司融資租賃業務的逾期率為2.1%。為此,德銀天下不得不作出融資租賃減值撥備,2018年以來每年減值撥備均超過1億元,2020年達到1.9億元。

在車聯網領域,2020年,我國商用車聯網的滲透率不足50%,未來車聯網市場發展將持續加速擴容。一方面來自於運輸方面的監管需求,另一方面是5G、大數據等技術的進步為車聯網的部署提供了良好的載體。

德銀天下目前覆蓋了超過85萬輛入網車輛,以車聯網平台聯網重卡數量計,德銀天下於2019年的市場份額為38.6%,在中國所有商用車製造商背景車聯網企業中排名第一。公司車聯網服務場景中包括車輛融資租賃車聯網服務、北鬥落地接入車聯網服務、大數據應用車聯網服務等,覆蓋範圍較廣。在2020年疫情影響下,公司車聯網及數據服務板塊收入3.37億元,同比增長37.4%,增長可觀。

綜上,在商用車物流、金融和車聯網領域,德銀天下都能排在行業前列,且各領域未來增長空間較大。

作為行業的重要參與者,德銀天下的基本面相當優異,未來盈利能力有望繼續提升。但抛開基本面,德銀天下的資本結構則存在一定的隱憂,這也是其本次赴港上市融資的一個原因。

融資租賃行業具有明顯的重資產、高槓桿特點,收入增長依賴資產規模的增長。對於融資租賃企業而言,擴大收入規模,提升業績,必須加大融資規模,同時提高融資租賃服務規模。

伴隨著規模的擴大,德銀天下的資金需求也隨之旺盛。流動負債方面,過去幾年德銀天下的流動負債不斷增長,2021年3月底達到76.6億元,其中貿易及其他應付賬款41.65億元,借款達30.71億元。同期,公司手頭現金只有3.14億元,短期應收貸款有64.4億元。直到目前,德銀天下雖然沒有錄得進流動的短缺,但面臨短期的償債壓力,以及應收貸款減值撥備的壓力。

同時,在貿易應收款不斷增加的情況下,德銀天下的貿易應收款周轉天數也不斷增長,2020年為70.9天,較2018年增長2.3天。

德銀天下主要通過向關聯方取得貸款及從銀行獲得貸款的方式進行集資,今年一季度,為償還部分關聯方貸款,德銀天下向銀行借了10多億的短期借款。

融資規模的擴大推高了德銀天下的融資成本,2020年融資成本達到3.2億元,兩年時間接近翻倍,已經超過了公司當年的淨利潤,且佔了當年公司供應鏈金融服務板塊收入的93%。通過多渠道融資,公司2020年外部融資的實際利率降至4%,甚至低於遠東宏信(03360.HK)、環球醫療(02666.HK)和渤海租賃(000415.CN)2019年的融資成本率,但其利息開支也依舊相當龐大。

因此,在面對去槓桿的政策要求下,德銀天下有必要優化債務結構,同時也要增強融資能力。而上市融資則成為公司增強融資能力的最直接和有效的融資方式。公司在招股書中也提到:「我們預期,我們將能夠更好地進入股權及債務資本市場,因此在成功上市後將增強我們的融資能力」。

上市後,德銀天下也將獲得更多的融資渠道,包括發行公司債、票據等債務產品增加融資額。所以,上市解渴對德銀天下來說最恰當不過了。

作者:遙遠

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)