雅戈爾(600177.SH)如果要自诩自己是服裝屆的巴菲特,恐怕服裝行業中無人能反駁。

帶領雅戈爾在資本市場高歌猛進,李如成也賺得盆滿缽滿,炒股一年就賺了在製造業30年的錢。在「實幹興邦」的號召下,雅戈爾以金融領域為主的多元化探索無疑對勤勤懇懇經營服裝生意的其他企業帶來了些啓示。

繼雅戈爾之後,美邦服飾(002269.SZ)、希努爾(002485.SZ)、森馬服飾(002563.SZ)等傳統服裝企業也紛紛探索新的增長極,除了涉足金融投資,美妝、醫藥、地產、家居等多領域都有企業在佈局。

在我國服裝行業面臨增長疲弱的今天,雖然跨界轉型可能面臨不少雷區,畢竟能掙錢的才是硬道理,轉型也是一種戰略,主要是看方向有沒有走對。

在2020年,不務主業的雅戈爾向外界披露了讓同行羨慕又嫉妒的成績單。

為什麽說雅戈爾2020年的業績讓同行羨慕又嫉妒呢?我們不妨先來看一組數據。

在2020年營收下滑7.61%的情況下,雅戈爾淨利潤實現了82.15%的高速增長,達到了72.36億元。而年内,安踏(02020.HK)、李寧(02331.HK)和361度(01361.HK)三家體育龍頭品牌的累計淨利潤為72.7億元,雅戈爾的淨利潤已經達到了三者的總和。而除去體育品牌,其他已發佈2020年報的服裝品牌上市企業的淨利潤總和則不及雅戈爾。

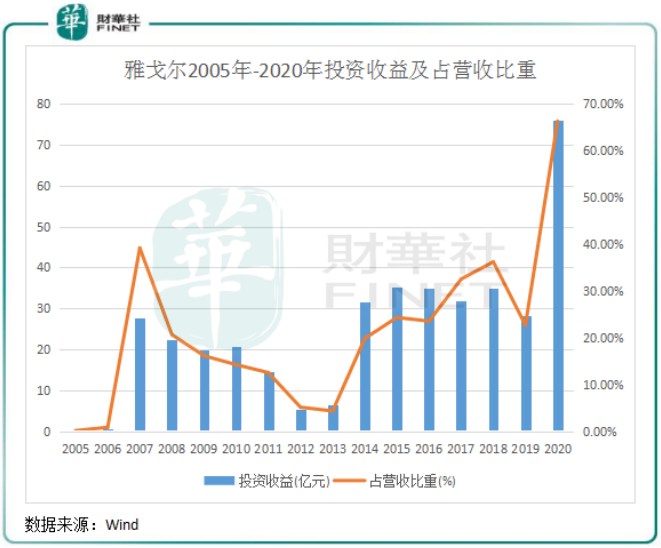

年報還顯示,雅戈爾扣非淨利潤為31.44億元,同比下降12.44%;扣非加權平均淨資產收益率為11.31%,同比減少1.47個百分點。非經常性損益包括長期股權投資處置損益、政府補貼、套期保值等,平常我們說的炒股也在内。年内,公司投資收益高達76億元,成為公司淨利潤實現飙升的主要因素,如果沒有金融投資業務,那雅戈爾也只是表現平平的一家服裝企業。

雅戈爾的服裝、地產和投資三大業務,在年内的淨利潤分别為9.6億元、16.57億元及46.55億元,分别同比增長-6.48%、12.95%及215.25%。服裝板塊在2020年經歷了重大挑戰,淨利潤下滑是正常現象;地產業務則繼續實現穩增長;投資業務主要得益於出售寧波銀行(002142.SZ)獲得17.87億元的收益,較上年增加了31.78億元。而今年2月,寧波銀行公告稱,雅戈爾完成了減持寧波銀行計劃,套現100億,可以預計2021年雅戈爾的投資收益依然有看點。

在利潤大增的前提下,雅戈爾對股東回報闊綽。年内派發現金紅利總額23.15億元,分紅率31.99%;加上21.6億元的股份回購額,雅戈爾年度的現金分紅合計高達43.74億元,佔當期淨利潤60.45%。

在我國服裝行業,雅戈爾是擁有最長歷史的企業之一,在1979年就已成立,多年來一直是我國紡織服裝龍頭企業。

早在上個世紀90年代,面臨越來越大的競爭壓力,雅戈爾除了繼續經營服裝主業,就開始將目光轉向了其他領域,以尋求利潤的新增長點。在三大業務的共同加持下,雅戈爾2014年以來整體盈利水平相當高,除了2017年因投資業務減值撥備造成淨利潤大幅下滑外,其餘年份的利潤水平在服裝行業内可以名列前茅,遠超行業平均水平。

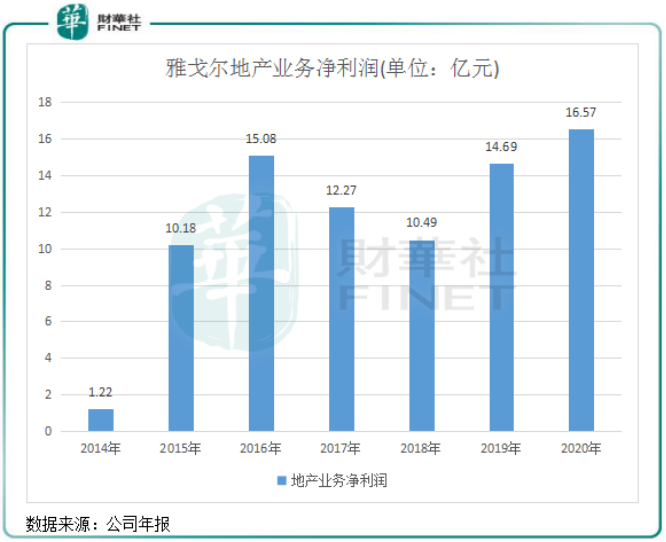

雅戈爾首先進入的是房地產行業,主要在大本營長三角地區從事地產業務。在地產領域,雅戈爾的發展速度並不快,直到2020年,地產開發業務實現預售金額僅129億元,只能算是小型地產企業。不過,地產板塊是雅戈爾實現利潤增長的關鍵,2015年以來該板塊每年均能為公司帶來超過10億的淨利潤。由此不難看出,地產業務是雅戈爾多元化戰略的重要分部,至少多年以來幫助雅戈爾穩定了利潤水平。

接下來就是投資業務了,自上市接觸金融市場以來,雅戈爾搖身一變,變成了一名金融投資大佬。當然,這其中離不開李如成這位股神的身影。這20多年來,李如成指揮著雅戈爾這個巨大的商業機器在資本市場縱橫捭阖,少有敗績,不禁讓人刮目相看。

李如成曾經回應别人的質疑時道出了一句讓服裝人深有感悟的一句話:什麽主業不主業,能賺錢就是主業!

這就是雅戈爾多年來如此癡迷混迹於金融市場的根本原因了。

從1999年雅戈爾斥資3.2億元參與成立中信證券(06030.HK)開始算起,雅戈爾在資本市場的野心一直沒有改變。這22年來,「裁縫股神」的帽子依然還在頭頂戴著。

根據這些年來的投資版圖,雅戈爾對二級市場上的銀行、服裝、電子和地產行業頗感興趣,參股了多家上市公司,公司人員甚至還進入了一些上市公司的管理層名單,比如在寧波銀行、榮安地產(000517.SZ)、特變電工(600089.SH)和安正時尚(603839.SH)等上市公司任職董事、監事和獨立董事等職務,參與到其參股公司的經營決策當中。

從多年的投資戰績看,雅戈爾沒有愧對其「股神」的稱號。根據Wind數據,2005年以來,雅戈爾每年對外投資均沒有產生過虧損,累計投資收益高達340億元;2014年起,雅戈爾的每年的投資收益均25億元以上,佔營收比重超過20%。

根據企查查數據,雅戈爾目前參與控股的企業高達91間,而李如成的所有企業則達到了82間。截至2020年底,雅戈爾累計投資金額為259.07億元,市值293.27億元。

從盈利層面看,雅戈爾更像是一家投資機構,就如阿里和騰訊一樣不斷通過對外股權投資擴大版圖,從而獲得豐厚的回報。不過與阿里和騰訊熱衷投資於創業階段的企業不同的是,雅戈爾更喜歡在投資發展相對成熟的企業,投資範圍集中在銀行、服裝等領域。

相較於其他專注於服裝領域的傳統服裝企業,在「賺錢就是主業」的思想下,三大業務共同發展的策略也讓雅戈爾的盈利水平更高,這也是雅戈爾股價整體表現穩中有升的原因。

從過去20年來的發展看,雅戈爾在服裝界中走出了自己的路子。但目前的雅戈爾更像是一名遊牧青年,還未找到屬於自己的港灣。

遊牧青年,就像在一個大平原上生活的遊牧民族,周圍沒有某一條確定的路,你往任何方向走都可以。要走哪一個方向,一切都取決於自己,所以要自己摸索出一條路來。

從長遠來看,雅戈爾的三大業務都面臨著較大的不確定性。地產和投資不穩定因素太多,地產面臨宏觀政策的收緊,雅戈爾作為小型房企,抗壓能力明顯不足;投資業務則面臨「虧損減值」的風險,2017年因中信股份減值33億巨資就給雅戈爾上了一堂課。

服裝業務方面,海瀾之家(600398.SH)、森馬服飾(002563.SZ)等企業不斷崛起,雅戈爾則還留在原地,營收增長緩慢。

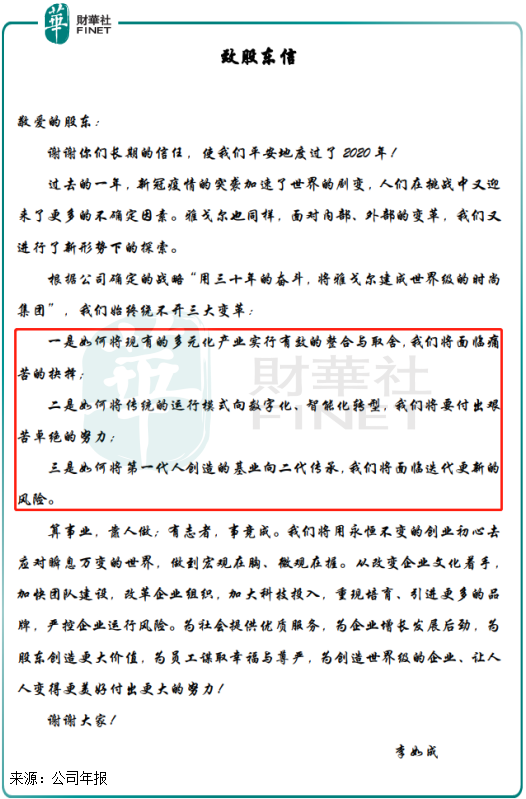

所以從目前的現狀看未來,雅戈爾其實並沒有讓人長期看好的趨勢。當然,李如成也看到了這一點,在2020年報致股東的信中,李如成稱雅戈爾繞不開三大變革:多元化的整合與取舍;數字化轉型;二代傳承。

在2018年就提出聚焦服裝主業,雅戈爾稱擬將擇機處置金融資產,不再新增非主業領域的財務性股權投資,減少資本市場波動對公司的不確定性影響,以進一步聚焦服裝板塊主業的發展。而出售寧波銀行套現100億,也許是雅戈爾執行該承諾的一大舉動。

雅戈爾在服裝領域其實也並沒有掉隊,根據介紹,雅戈爾的服裝業務實現了全產業鏈覆蓋,上遊已經延伸至棉紗種植及研發領域;在供應體系上形成了「自產+代工」的模式;還形成了YOUNGOR、Hart Schaffner Marx、MAYOR、漢麻世家為代表的多元化品牌矩陣,覆蓋中高端和高端。

換言之,雅戈爾在服裝領域底子還在。不過,真正做到堅持服裝主業為核心並得到進一步的發展,還是有點難度。經過近幾年的洗牌,服裝行業集中度不斷提升,行業的競爭也更激烈。

得益於近些年金融投資帶來大量現金,雅戈爾的手頭現金總額在服裝行業内可以排在前列,2020年超過了100億,僅次於海瀾之家。手握大量現金,雅戈爾在產品高端化、品牌打造、數字轉型以及渠道體系方面還是可以撸起袖子大幹一場。

遊牧青年雅戈爾以另一種方式回歸了。

作者:遙遠

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)