作為杉杉集團的發家業務,在25年前,杉杉品牌(01749.HK)的服裝業務幫助杉杉股份(600884.SH)成功登陸A股市場。

彼時,杉杉品牌是國内服裝行業的代表品牌,正裝、商務、休閑等系列化產品在國内市場上分量十足,其甚至在2004年邀請一代體育巨星劉翔做代言,「中國的劉翔,中國的杉杉」口號,讓杉杉品牌一時風光無限。

但隨著時間的推移,杉杉品牌逐漸成為杉杉股份的棄子,市場地位一落千丈。

1999年,因服裝行業競爭激烈,杉杉股份進入鋰電池材料行業,並將資源集中在該領域,目前成為了鋰電池材料行業的龍頭企業。

2012年,杉杉股份把目光瞄向融資租賃業務,5年後該業務主體富銀融資(08452.HK)登陸港交所。

從杉杉集團這兩輪重要的跨界轉型可以看出,服裝業務雖然沒有被杉杉抛棄,但已不是杉杉「最疼愛的孩子」。實際上,杉杉品牌「失寵」還在後頭。

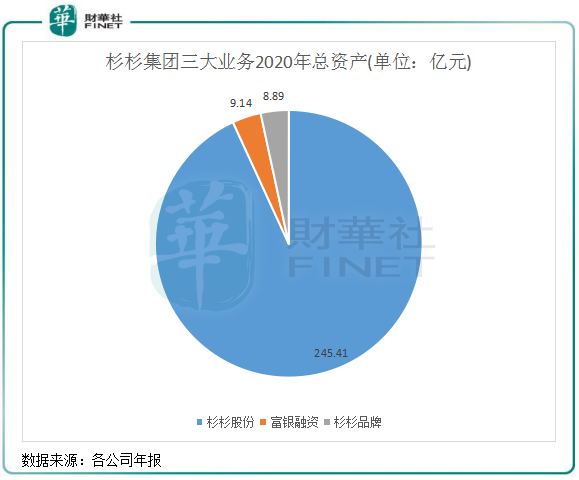

2018年,杉杉股份將杉杉品牌分拆到香港上市,推動服裝業務獨立上市。從當年的總資產上看,杉杉品牌在集團的三大業務中已是體量最小的分部。2020年,杉杉品牌的總資產也依然在三大業務中的排在最後。

至於杉杉股份分拆服裝業務上市的原因,無非是將更多精力集中在鋰電池材料業務,同時也拓寬服裝業務的融資渠道和提升。

杉杉創始人鄭永剛曾表示:"未來所有的人力、物力和財力都將集中在鋰電行業,這就是我們要幹的事,其他的事情都要讓路。」

鄭永剛的這句話,正是杉杉品牌被當做「棄子」的開始。杉杉品牌港股上市一年多以後,於2020年2月,杉杉股份宣佈轉讓杉杉品牌48.1%股權,轉讓後,公司對杉杉品牌公司的持股比例將降至19.37%,杉杉品牌公司將不再納入公司合並報表範圍。

根據Wind數據,2020年底,杉杉品牌第一大股東是自然人李興華,持股23.1%;杉杉股份為第二大股東,持股19.37%,不再為杉杉品牌的直接控股公司和最終控股公司。

這也意味著,杉杉品牌從此和杉杉情消緣散,當年的發家業務也成為了杉杉的局外之人。

被杉杉股份抛棄,也加速了杉杉品牌的衰落。這主要體現在兩個方面:

市場份額方面,在鼎盛時期,杉杉品牌在全國擁有2000多家門店,在國内的西服市場佔有率達37.4%。而根據公司年報及前瞻產業研究院數據,杉杉品牌在2018年門店降至1226間,市場份額大幅縮減至1.55%。

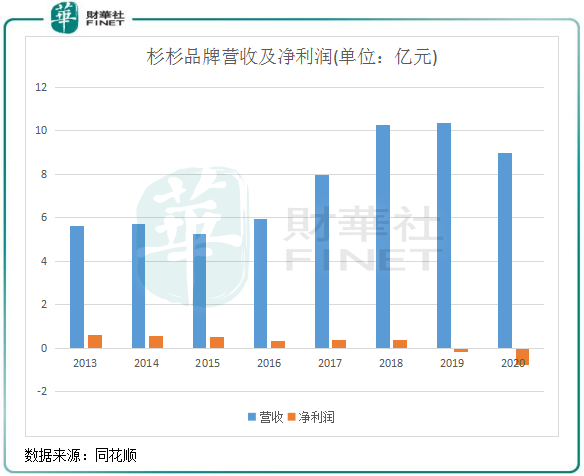

經營數據方面,杉杉品牌近些年營收雖然有增長,但淨利潤不斷下滑,在2019年和2020年產生了虧損,分别虧損1630萬元及6831萬元,虧損呈擴大趨勢。

在風光不再的背景下,杉杉品牌在資本市場上上演了「上市即巅峰」的一幕:2018年6月27日上市當天即破發,此後股價一路下行,目前股價不足0.5港元/股,總市值僅6000餘萬港元,淪為港股服裝板塊中的仙股。

為精簡架構和品牌組合,在杉杉品牌上市前,杉杉股份實行了資產重組,出售了多項業務。

2015年和2016年,杉杉股份出售了瑞諾瑪服飾、酷娃服飾、瑞思品牌和摩頓服裝等8家公司,涉及男裝、女裝、買賣織物和物業管理等業務,並注銷掉多家無運營的公司。

這一係列的重組,杉杉品牌的目標就是要實現其男士商務正裝品牌FIRS的復興。並在此基礎上,進一步拓展男士商務休閑裝品牌SHANSHAN、低奢華的國際品牌LUBIAM以及時尚潮流品牌MARCO AZZALI,該幾大品牌均是定位於男士消費者。

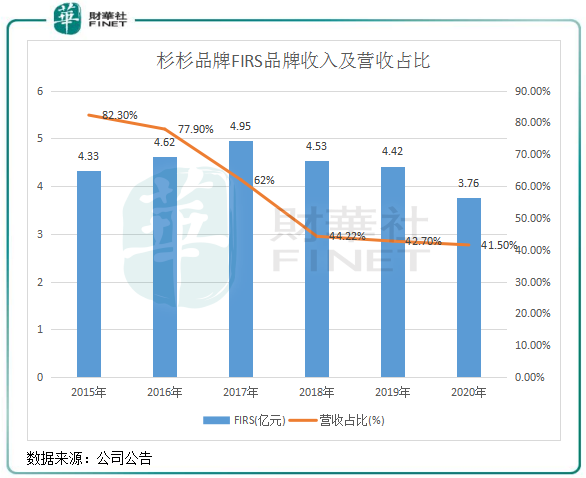

FIRS品牌作為與杉杉品牌共同成長的自家品牌,是杉杉品牌最為核心、也是公司最希望能實現「創中國西服第一品牌」誓言的品牌。但過去幾年來,因在巨大的外部競爭壓力下,杉杉品牌的精力均耗在了消化庫存、佈局新零售、營銷推廣等方面,而在產品設計和升級方面沒有多大起色,導致FIRS品牌運營數據上未能實現鄭永剛當年的願望。

上圖顯示,2017年以來,FIRS品牌業務的收入逐年下滑,佔營收比重也由2015年的82.3%下滑至2020年的41.5%,曾經起到公司營收中流砥柱的作用也因此蕩然無存。

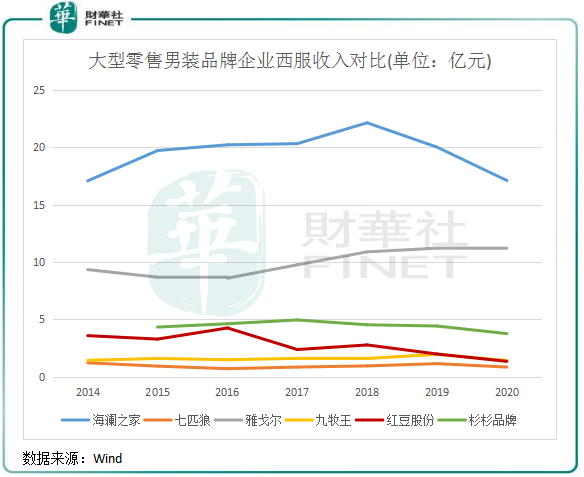

對比杉杉品牌的競爭者,可以看出杉杉品牌的商務正裝業務在競爭中處於怎樣的地位。在下圖中,在高端西服品牌被皮爾卡丹、傑尼亞、切瑞蒂等外國品牌霸佔的情況下,過去幾年西服品牌企業的西服業務整體較為疲弱,增長受阻。而杉杉品牌是下圖6間企業中2017年以來唯一一家西服業務收入連續下滑的企業,收入下降趨勢最為明顯。

在過去幾年,除了雅戈爾(600177.SH)外,上述其他企業的西服業務收入均呈現不同下滑的趨勢。

而杉杉品牌的另一個核心業務SHANSHAN在近年來則穩步增長,成為支撐公司營收的分部。2015年-2020年,SHANSHAN營收由155.3萬元飙升至4.99億元。

在面對國内外品牌激烈的競爭下,西服業務的品牌力量並不能讓杉杉品牌搶回其原本的市場份額,這也是杉杉品牌衰落的主要原因。為減少損失,杉杉品牌在2020年關閉了超過200間FIRS品牌品牌門店,年末門店數量為498間。

自2013年起,整個服裝行業出現嚴重的供給問題,加之企業零售管理能力較弱,多數企業都陷入高庫存的困境,餘威影響至今。

庫存過高,直接影響到服裝企業對運營資金的佔用,減弱變現能力。曾一度稱霸服裝業的美邦服飾(002269.SZ)因品牌塑造成效低和高庫存而倒下,「男人的衣櫃」海瀾之家(600398.SH)也面臨著同樣的尷尬。

而一步步走向沒落的杉杉品牌也逃不掉存貨問題帶來的衝擊,庫存帶來的衝擊嚴重影響到杉杉品牌的盈利能力。

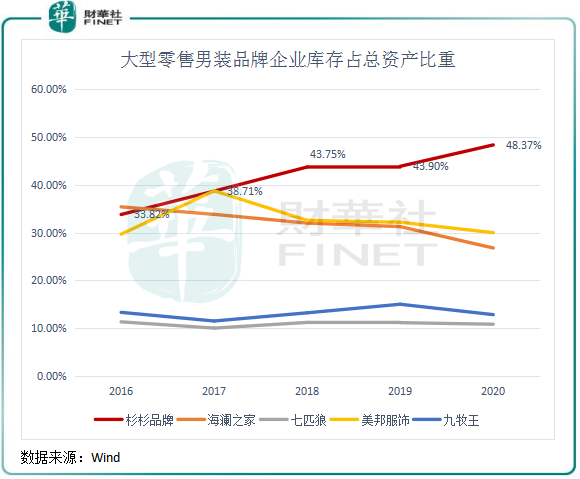

從庫存金額佔總資產比重看,杉杉品牌是男裝上市企業中的「庫存之王」。過去幾年來,杉杉品牌的庫存金額整體呈快速增長的態勢,在2020年,公司庫存金額達4.3億元,佔總資產比重高達48.37%,遠高於其他男裝品牌企業。

而海瀾之家作為服裝企業中庫存最高的企業,過去兩年來通過拓展線上營銷渠道、提升產品調性、打造柔性供應鏈等多種手段進行庫存消化,成效較為顯著,2020年庫存佔總資產比重下降至35.41%。此外,美邦服飾、七匹狼和九牧王等企業近年來也在積極處理庫存問題,過去幾年庫存佔總資產比重有不同程度的下滑。

杉杉品牌對庫存的整頓並沒有儘力,雖然不斷地加大電商平台的銷售,電商業務收入增長可觀,但在供應鏈打造、零售管理等方面收效甚微,導致公司庫存高企。

始終高企的存庫也猶如一顆「定時炸彈」,困擾著杉杉品牌的發展,在財報中已有所體現。

從償債能力看,2018年-2020年,公司流動比率分别為1.24、1.14及1.15,速動比率分别為0.62、0.52及0.5。流動比率反映企業用可在短期内轉變為現金的流動資產償還到期流動負債的能力,一般說來,流動比率等於200%時較為適當,流動比率越高,說明企業資產的變現能力越強,短期償債能力亦越強;反之則弱。而速凍比率越高,說明企業償還流動負債的能力越強。如果速動比率小於100%,必使企業面臨很大的償債風險。

杉杉品牌該兩個指標均處於下降趨勢,且處於較低水平,是杉杉品牌在庫存高壓衝擊下的體現,公司面臨著較大的償債風險。

為處理庫存,杉杉品牌加大銷售折扣力度,步入了死循環之路,造成毛利率兩年時間大幅下降了11.1個百分點,2020年毛利率下滑至47%。

除了高庫存之外,銷售費用不斷走高也是拖累杉杉品牌盈利能力的一個重要因素。2018年以來,公司銷售費用均超過4億元,而公司年營收也僅有10億元上下,由此可看出公司為何產生虧損了。

一方面真金白銀砸向市場銷售端削弱利潤,另一方面低價策略和線上渠道未能有效清理庫存,杉杉品牌的這番操作未免讓人看不透。

鄭永剛雖然近乎遺棄了他多年心血打造出的服裝品牌,但目前他還是杉杉品牌的前三大股東。杉杉品牌一地雞毛的慘狀,鄭永剛「創中國西服第一品牌」的夢想也許只能是夢想了。

作者:遙遠

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)