透過上述數據至少可以知道,此刻對於優質豬企而言是個好的時機,對於投資豬企的投資者則恰恰相反。

因此,在此時此刻,投資者應當把注意力從豬周期的價格波動中拉回到對豬企的長期競爭力的觀察上來,至少在中期内,哪一家豬企會有更好的表現呢?

要回答這個問題,這輪2018年5月以來的超級豬周期是一個關鍵的切入點。

超級的含義,並非指其時間周期的長短,實際上2018年5月18日至2020年9月11日的時間跨度是符合歷史豬周期的節奏的。其所指向的超級在於2018年5月以來巨大的價格漲幅,遠遠脫離了歷史周期高點30元/千克這一限制,甚至接近60元/千克這一翻倍價格帶。

造成如此巨大漲幅的原因,除了非洲豬瘟所發生的時間點與豬周期階段起點‘不謀而合’以外,還在於非洲豬瘟對我國生豬及能繁母豬存欄量帶來的巨大影響:2019年,全國生豬出欄量下跌21.56%至54419萬頭,在2019年以前,全國生豬出欄量基本處於66000萬頭-74000萬頭之間。

但既然是周期,甚至是超級周期,也逃不過輪回的宿命。

根據農業農村部的數據,2019年6月-2019年9月屬於豬瘟重災階段,在此期間生豬存欄、能繁母豬存欄同比增減能達到負30%-40%的水平,隨著巨大利益的驅使,2019年10月-2019年11月,生豬存欄、能繁母豬存欄環比數據開始出現正增長,直到2020年8月-11月,兩者同比數據開始達到30%-40%的增長水平。

截至2020年11月末,全國生豬存欄和能繁母豬存欄均已恢復到常年水平的90%以上,按行業預期,全國生豬存欄量最遲明年上半年(即2021年上半年)就會恢復到常年水平。

非洲豬瘟是暫時過去了,但許多從業者卻回不去了。

由於非洲豬瘟具有早期發現難、預防難、致死率高的特點,以及目前暫無疫苗予以治療的現狀,政策上,農業部制定了‘調豬向調肉’的轉變,在全國採取‘分區防控‘的政策。

同時,在政策鼓勵上,由於散養情況下,政府部門無法對散戶進行全面監管,豬肉質量和安全無法保證,因此,散戶(中小戶)更加難以享受到大型養豬企業在金融政策、保障生豬養殖用地方面的支持。

而成本端,出於防疫的考慮,相關設備、人工的開銷削弱了散戶(中小戶)生豬養殖的競爭力。

這對大型生豬養殖企業而言,尤其是自育自繁自養的企業而言,將進一步加速其市佔率提升的趨勢,至於這股到什麽時候結束,這便是另外一個話題了。

以上,便是近期於深交所上市的東瑞食品(股份)的投資背景。

與牧原股份相同,東瑞食品是一家採取自育自繁自養一體化經營的生豬養殖企業,其區别在於東瑞食品銷售的生豬除了供應内地(廣東)客戶以外,還銷往香港,並且是内地供港活大豬3大供應商之一。

由於客戶的差異,以及香港較高的消費水平,總體上供港活大豬在港的拍賣價格高於生豬在内地的出場價格,因此儘管存在賺差價中間商五豐行(華潤集團旗下公司)、廣南行(廣東粵海集團旗下公司)收取了佣金費用(納入銷售費用),但總體上,2019年,東瑞的生豬綜合毛利率要高於牧原股份。

因此,未來隨著東瑞產能的提升、對内地市場銷售比重的提升,那麽它的綜合毛利率就存在下降的空間。當然,即便如此,在產品價格競爭力上,由於經營模式的差異,2018-2019年間東瑞銷往内地的生豬毛利率依然高於同期的正邦和新五豐等生豬養殖企業。

從短期的角度來看東瑞的這門生意,成本端與收入端的背離將壓縮2021年中期利潤空間。

根據東瑞的披露,2020年的營業成本構成中,自養生豬成本佔據56.6%(其餘佔比較大的為外購生豬和飼料成本),而自養生豬成本中飼料原材料成本佔了58.84%,其中玉米和豆粕佔當期原材料採購總額的38.74%和14.43%。

根據玉米和豆粕期貨目前價格的表現,其均處於歷史高點附近,並且暫未出現下降的趨勢,因此對於東瑞2021年中期的業績表現並不樂觀。

那麽從中期來看呢,東瑞食品還是值得期待的,其來源於2個方面。

其一,募資項目在1-2年内的新增產能。根據東瑞未來3年的發展規劃,生豬產能在2023年將達到200萬頭/年,約為2019年生豬產能的6倍。

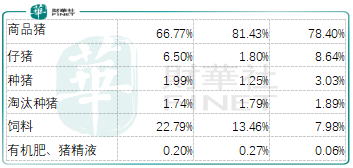

具體來看募資17億左右的4個項目:紫金項目預期在15個月完成出欄531200頭生豬,其中仔豬50萬頭、商品豬2萬頭、種豬3700頭、淘汰母豬7500頭、有機肥6000噸;連平項目預期在24個月完成出欄15萬頭生豬,其中仔豬5萬頭、商品豬10萬頭;和平項目預期在18個月完成出欄12萬頭生豬,其中仔豬2萬頭、商品肉豬10萬頭;東瑞項目預期在12個月完成出欄3.75萬頭生豬,其中仔豬7500頭、商品肉豬3萬頭。

以2018年33.92萬頭生豬產量對應6.13億元營收計算,撇除生豬外購以及飼料銷售的影響,

那麽200萬頭產量將對應36億元的營收規模,即在豬價即便處於低位的情況下,期間東瑞股份能夠實現40%-60%的營收復合增長。

由於目前廣東省内的生豬產能還不能完全滿足市場需求,還需要從鄰近省份調入生豬或豬肉,以及結合2018-2020年間東瑞不斷新增的生豬產能,預期200萬頭產能達產後將順利投向市場。

當然,期間由於淨利潤的影響,投資者有望獲得更好的價格。

其二,潛在的養殖成本的控制。

目前我國養豬行業整體水平與世界先進水平仍然存在一定差距,譬如在能繁母豬年提供斷奶仔豬數(psy)這一指標中,丹麥的平均psy為33.29、荷蘭的平均psy為30.25、德國的平均psy為29.66、歐盟的平均psy為27.79、美國的平均psy為26.43,而我國行業協會定點監測的規模養殖場年度平均psy不到23。

其次,飼料-肉轉化率方面,西班牙的平均飼料轉化率(料肉比)達到2.46、巴西為2.76、荷蘭為2.58、丹麥為2.66、歐盟平均為2.83、美國為2.71,而我國生產水平較高的定點檢測規模豬場飼料轉化率為2.9左右。

儘管東瑞在研發上的投入非常之低,2018-2020年間分别為0.64%、0.61%、0.49%,並且在上述數據上與行業翹楚牧原股份均存在著一定的差距,但對此投資者不妨先觀察觀察,也許東瑞會有所作為呢?

最後,從長期來看,即生意選擇的問題。

對於大規模生豬養殖企業,特别是採用自育自繁自養一體化模式進行生豬養殖的企業,需要大量資金購買種豬、構建豬舍、購買設備等,前期投入大。同時生豬養殖周期相對較長,生產經營過程中需要較多的流動資金用於周轉。因此,不具備資金實力的生豬養殖企業很難發展規模化的生豬養殖,競爭實力在很大程度上受到了制約。

對於這樣一門具有一定行業門檻、具有產業鏈地位優勢,在供港市場上具有資質的生意,你願意花多少價格買入?

當然,這取決於不同投資者的收益預期,但不論如何預期,從市場的風險偏好、牧原的走勢以及東瑞自身短期基本面的呈現來看,東瑞的價值回歸可能仍在進行時,投資者將有機會捕捉到更好的價格。

文:周治玮

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)