在巴菲特法則一書中,戴維克拉克做過這樣的表述‘如果價格是購買某種產品時最重要的考慮因素,那麽你極有可能是在購買一家商品類企業的產品。從長遠來看,這樣的企業頂多能帶給投資者相當於平均水平的收益’。

很遺憾,佳禾食品正是這樣一家商品類企業,15%左右的roe表現便是證明之一。除此之外,由於其所處行業較低的增速、ipo募資項目較為緩慢的回報周期以及並無優勢的產業鏈地位,導致佳禾食品潛在的投資價值實在不大,即便未來其完成了價值回歸,投資者依然難以獲取超額收益。

以上,便是佳禾食品的投資背景。

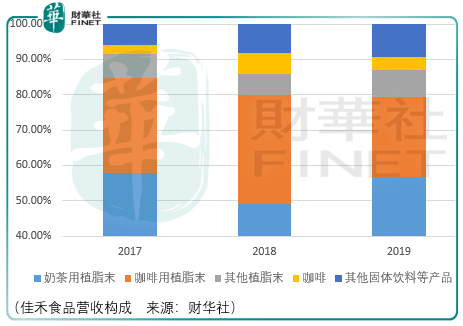

佳禾食品是一家以植脂末、咖啡及固體飲料為主要收入來源的食品企業,2020年三者收入佔比分别為87.11%、3.46%、9.42%。

細分構成中,植脂末產品主要包括奶茶用植脂末、咖啡用植脂末、烘焙用植脂末,2020年三者佔比分别為56.6%、22.7%、7.81%。植脂末旨在改善相應應用食品的内部組織、增香增味,達到提升應用食品口感的醇厚度、順滑度和飽滿度的效果。

咖啡產品則包括速溶咖啡粉、三合一咖啡飲料、冷萃咖啡液、烘焙咖啡豆、研磨咖啡粉以及咖啡濃縮液等全係列咖啡產品,其中速溶咖啡粉為咖啡業務的主要收入來源。

其他固體飲料是佳禾通過特定工藝,將各類食品原料加工制成粉末、顆粒或者塊狀,以供衝調或衝泡飲用的固態制品,主要包括奶茶粉、豆奶粉、巧克力粉、速溶茶、各式果粉等,其中茶固體飲料、風味固體飲料、植物蛋白固體飲料佔比最高。

由於植脂末營收佔比較高,因此僅對該門生意做初步探討。

植脂末誕生於1958年,當時卡納森公司利用食用植物油等原材料開發了一種具有類似於乳制品的口感,且易溶於水的產品,並於1961年以「coffee-mate」(咖啡伴侶)的標簽投放市場。由於該產品為固體粉末,無需冷藏,使用的便利性明顯提高,受到市場的普遍歡迎。隨後,其他公司也逐步開發並生產了類似的產品,並不斷開拓了植脂末產品的下遊應用領域。

20世紀80年代,植脂末進入了國内消費市場。

從地域來看,植脂末生產能力大都分佈於江蘇、廣東、福建、山東及江西等地區,主要面向植脂末下遊領域,通過更貼近及深入奶茶、咖啡、烘焙、麥片等食品飲料市場,有利於充分了解和滿足消費者的偏好和需求;此外,大多植脂末生產地點位於沿海地帶,有利於植脂末生產商的採購銷售運輸便利及進出口業務的開展。

從競爭來看,隨著國内植脂末生產商在植脂末研發及制造能力、成本等方面優勢逐漸凸顯,國内植脂末產品陸續出口至海外多個市場,其中東南亞地區已成為國内植脂末產品出口的主要地區之一。

發展至今,國内植脂末的產量不僅夠滿足國内市場的需求,還成為了全球植脂末的重要出口國。

根據中國食品報估算的數據,國内植脂末消費規模2015-2018年間分别為47.24萬噸、52.53萬噸、55.86萬噸、57.65萬噸,若以佳禾2018年植脂末平均銷售單價10.09元/千克(當期銷量8.26萬噸)計算,那麽2018年國内植脂末消費規模為58.16億元。

根據海關發佈的植脂末出口數據,國内植脂末的出口規模從2016年的13.75萬噸增至2018 年的19.59萬噸,其中佳禾於2018年植脂末出口規模達5.26萬噸,佔比26.85%。

觀察植脂末這門生意,企業的競爭點主要在於規模化和設備效率。

企業生產銷售植脂末的主要費用在於原材料和運輸費,以佳禾為例,2019年,其運輸費為4964.64萬元,佔營業成本比例3.33%;同期直接材料成本10.61億元,佔營業成本比例71.39%。

原材料採購中,葡萄糖漿、食用植物油、乳粉的成本分别為2.65億元、2.77億元、2.81億元。

因此,原材料採購規模越大,單位採購單價越低,相應的單位運輸成本亦越低。

造成的結果便是規模化生產的企業能夠採用自動化、節能化較高的大型生產設備,從而帶來更高的生產效率,更穩定、安全的品質保證。同時,也有著穩定的經營活動現金流及利潤規模,可以保證相對較高的技術研發投入,從而保持產品的品質優勢,提高公司的核心競爭力。

但從上述市場佔比得知,佳禾食品的植脂末市場規模並不在前列。

國内參與植脂末競爭的企業還有很多:包括被荷蘭咖啡茶葉巨頭jde收購的無錫超科食品,於2016年實現6.43億元營收,淨利潤為0.68億元;並非詳細披露植脂末收入數據的菲律賓食品巨頭通用羅比娜(urc),2019年實現184.75億元營收,淨利潤為13.92億元,以及同樣未披露植脂末收入數據的愛爾蘭食品配料巨頭凱愛瑞集團,2019年實現565.92億元營收,淨利潤為44.31億元。

此外,還有國内的廣東文輝生物科技、諸城東曉生物科技、江西恒定食品、江西維爾寶食品、山東天久實業和福建邦領食品。

因此,這樣的競爭局面結合未來2年6%的復合增長預期實在難以給予較高的價格。

同時,根據ipo募資項目的計劃,佳禾預計18個月完成年產12萬噸(2019年產能為13.64萬噸)植脂末生產基地建設項目。具體而言,該項目預計於第18個月-24個月實現30%產能(即3.6萬噸)釋放 ,於第24-36個月實現70%產能(8.4萬噸)釋放。

除了較長的建設周期降低了復合增長水平以外,產能的釋放是否會對本就增速不高的需求形成價格衝擊?這一潛在風險需要投資者進一步觀察。

總體而言,無論是從中期還是長期,佳禾食品的投資價值都非常有限。而短期内,以華康股份為例,即便是看似較低的初始估價,由於增長天花板的潛在風險,其短期股價下跌空間依然非常驚人,投資者應當謹慎選擇。

文:周治玮

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)