众所周知,白酒股向来都是A股市场的明星板块,出现了非常多的长牛股,也因此受到了各路资金以及投资者的高度关注。

不过,大多数人或许更多关注的是贵州茅台、五粮液、泸州老窖、洋河股份这些一、二线的头部酒企,对于后面梯队的上市酒企关注较少。

而数据则显示,2020年以来,股价表现最好的恰恰不是上述的头部酒企,反而是次一级的上市酒企,其中酒鬼酒(000799.SZ)的股价(前复权)在此期间已经飙涨了556%,领跑整个白酒板块,并且其股价在近日再度刷新了上市以来的新高。

其实,就整个白酒行业的上市公司来说,酒鬼酒虽然远不如茅台、五粮液出名,但是这家酒企身上的故事同样不少。

酒鬼酒坐落于湖南湘西吉首,于1997年在深交所上市,也是湘酒上市第一股。

而自上市以来,该公司的掌舵人可谓是状况频出以至于酒鬼酒几度易主。

2003年,由于改制需要及集团债务压力等缘故,第一任控股股东湘泉集团将手中部分酒鬼酒公司法人股分两笔转让给湖南本地民企成功集团,后者成功上位,湘泉集团退居第二大股东。

不过,成功集团却缺乏白酒行业技术及基础管理经验,导致上市公司业绩疲软。2005年,成功集团出事,并被曝出抽逃酒鬼酒4.2亿元巨额资金,其所持上市公司的股份最终被债权人申请公开拍卖。

2007年,通过司法拍卖、股份转让等途径,华孚集团旗下的中港合资企业中皇有限公司成功入局,华孚集团也相应成为了酒鬼酒的实际控制人。

2014年,华孚集团因国企改革并入中粮集团,酒鬼酒投入了中粮集团的怀抱。同花顺数据显示,目前控股股东中皇有限公司持有上市公司31%的股份,实际控制人中粮集团持有酒鬼酒15.5%的股份。

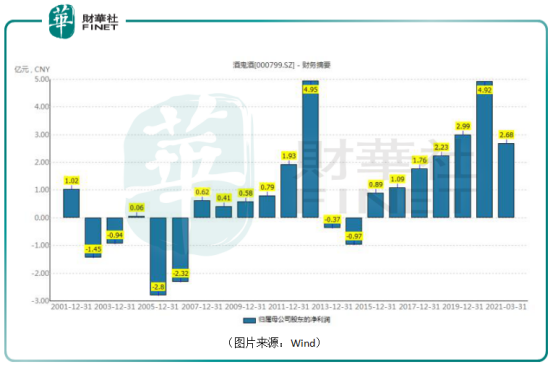

频频易主也导致了该公司战略方向和市场政策连贯性受到干扰,再加上大股东抽逃资金、塑化剂超标等事件的影响,酒鬼酒这些年的业绩出现了大幅波动,曾三次出现连亏两年的情况,甚至一度有退市的风险。

幸运的是,在中粮集团拿下控制权后,该上市公司算是走上了正轨,业绩终于获得了连年增长。

其实业绩的增长只是一个结果,在业绩增长的背后隐藏的则是中粮集团对酒鬼酒进行了一系列的手术。

具体来说,中粮先后从内控管理、生产管理、产品体系梳理、品牌宣传推广等多方面入手,对酒鬼酒进行了三方面的提升:一是通过紧抓内控、整顿内务,公司管理体系更为稳健,提升了经营效率;二是通过调结构、聚焦主导产品,产品体系逐步清晰,产品形象有所强化;三是通过品牌背书及营销资源导入,公司产品宣传达到全新高度,进一步打响品牌知名度。

这里重点来看一下第二点,毕竟产品始终是企业的根本。

在中粮入主前,酒鬼酒的产品体系存在贴牌众多、产品繁复等问题,而这也是众多酒企以前都犯过的通病。

为了解决这些问题,中粮首先对SKU数量进行了精简优化,坚决终止损害主导品牌的产品投放,严格控制内参酒、酒鬼酒主导品牌的延伸开发,削减无显著效益的单品和贴牌产品,并提高了总代理及贴牌产品门槛。

效果是显著的,酒鬼酒的SKU数量由2015年的400+减少至2019年的85支以内,高端、次高端营收占比也从2014年58.9%提升至2019年88.7%。

此外,2016年起,酒鬼酒明确了“聚焦主导产品,打造全国性战略核心单品”的产品策略,围绕酒鬼及内参进行升级优化。

其中,在酒鬼酒方面,伴随次高端价格空间打开,上市公司及时通过升级换新推动价位带向上延伸,从而实现200元至1000元之间多个核心价位段的布局。

内参酒方面,酒鬼酒通过适当向上限量开发文创新品,实现文化、品质、包装和价格升级,带动了内参品牌的价值感不断提升。

目前,酒鬼酒是产品组合实现全价格带覆盖的白酒公司之一。该公司旗下内参、酒鬼、湘泉三大品牌分别覆盖高中低档价格带,并确立了内参酒“稳价增量”、酒鬼酒“量价齐升”、湘泉酒“增品增量”的核心策略。

尤记得,酒鬼酒曾喊出短期30亿,中期50亿,长期100亿的销售额目标。但是截至2020年,该公司的全年营收为18.26亿元,距离短期目标尚有一定差距。

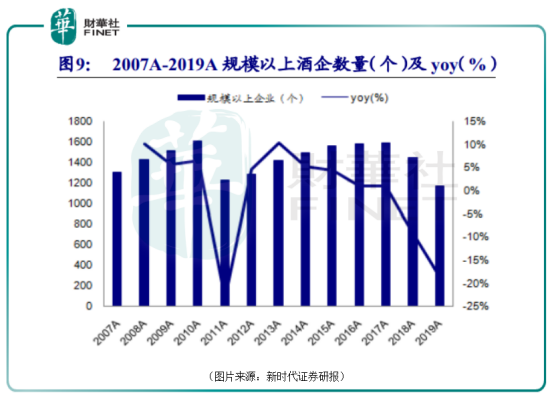

与此同时,近几年的白酒行业出现了一些新的趋势,简而言之就是竞争越来越激烈,行业集中度在持续提升。

数据显示,规模以上白酒企业数量从2007年超1300个下降至2019年1176个,规模以上酒企的利润总额从2007年149亿元增长至2019年1404亿元,12年CAGR为20.55%。

而根据国家统计局的数据,2020年规模以上白酒企业数量进一步减少至1040家,这已经是连续四年下降。

这说明白酒市场份额向头部品牌、头部企业集中的趋势已经是十分明显了。

与此同时,2020年全国规模以上白酒企业总产量740.73万千升,同比下降2.46%;实现销售收入5836.39亿元,同比增长4.61%,利润总额1585.41亿元,同比增长13.35%。

这个数据则表明,在总产量下降的同时,酒企通过提价策略保证了利润的增加。

综合来看,在行业竞争日趋激烈的大背景下,拥有提价权对于白酒企业来说是非常重要的。

而回顾白酒行业的历史,白酒产品价格的天花板通常是由“股王”茅台的产品决定的,率先提价的往往也是茅台、五粮液等行业巨无霸,最后逐级传导。

因此,唯有努力发展走向行业头部的酒企才有更强的提价权,才能在日益激烈的行业竞争中获得更大的发展空间。

当然了,在全国这数不清的白酒企业之中,能做到上市的也就不到20家,这些上市公司相较于绝大部分的酒企来说都能算是整个行业内的头部企业。

不过,强中更有强中手,酒鬼酒相较于行业巨无霸茅台、五粮液等公司来说差距还是非常明显的。

值得注意的是,目前大多数人认可的高端白酒不过贵州茅台的普飞、五粮液的普五、泸州老窖的国窖1573、酒鬼酒的内参酒等寥寥几个品牌。

而在一定程度上来说,相较于其他中小酒企来说,拥有高端的内参酒系列是酒鬼酒走向行业头部的一个优势。

展望未来,酒鬼酒能不能顺利实现上述的目标很大程度上也取决于内参酒深度全国化的成长空间,以及公司单品培育的放量潜力。

作者:云知风起

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)