根據筆者的擬合,中速雞價格的走勢大體與立華股份所披露的黃羽雞商品代活雞價格走勢相當,因此可以作為未來對立華股價走向的參考之一。

對於立華最重要的問題——市佔率來講,這個參考並不重要,但對於以中期、短期作為交易、投資的參與者而言,它的指向比較關鍵。這里面有兩個有意思的點:

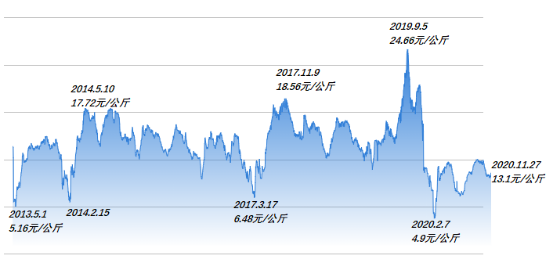

第一點,雞周期的扭曲。隨著大體同一階段超級豬周期的來臨,在消費部分替代的情況下,中速雞的價格在約2019年8月初的時刻突破了歷史最高點。但根據2014-2017年的表現,在2019年8月附近的時間點,雞肉的價格應該是處於震蕩下跌的狀態,而均值回歸,以2019年9月-2020年2月這樣極端下跌的方式完成了。

第二點,立華的‘早衰’。立華上市以來的最高價發生在2019年3月12日,而這個時候黃羽雞的價格正處在第二波爆發的前夜,儘管隨後立華在2019年7月的行情中有所表現,但是它的股價並未創出新高。

這兩個點給予的啓示是什麽呢?商品周期是要敬畏的,可以賺取商品價格波動來帶的收益差,但前提是你得平衡市場情緒和價格之間的聯係,顯然這個聯係並不是同步的(2020年2月的表現也印證了這一點),那麽不論同步還是不同步,市場的評價就成為了一個重要的指引,這個指引圈出了這輪周期在立華身上大概率的底線範圍——2020年12月末-2021年1月。

其次,養雞這門生意真的是一個好的選擇嗎?從實際效果來看,是與否除了取決於時間點以外,還得看企業的增長,這里面溫氏雖然仍然是養殖黃羽雞的龍頭企業,但因為經營模式以及多業務發展的問題,對溫氏的投資性價比並不高。

那麽老二立華,從長期看,會是一筆什麽樣的投資?

立華的亮點也許早有迹象,2012-2017年,溫氏黃羽雞的出欄量基本沒有變動,分别是8.44億只、8.31億只、6.97億只、7.44億只、8.19億只、7.76億只。

雖然禽流感可以作為一個不擴欄的理由,但更重要的原因也許是商品豬的銷售毛利率大體要高於商品雞(黃羽雞),那麽按照2017年溫氏黃羽雞21.03%的市佔率來看,立華的體量超過溫氏股份或許是一件可以期待的事情。

除了溫氏以外,其餘同行業也在‘退步’。根據中國畜牧協會的數據,2017年黃羽雞出欄量前10大企業中,僅有立華和排名第7的某家企業實現了增長。

既然如此,立華增長的確定性就非常強烈了:它來源於產品端的成本控制。

單看黃羽雞的成本端,2017年的數據是73.91%也就是30.51億元的開銷來自於飼料原料的採購包括玉米、豆粕、小麥等,顯然立華的單位採購成本肯定低於除溫氏以外的黃羽雞企業,而同時立華對飼料的採購是通過自產的方式對内銷售的,它的外購佔比在2017年只有7.23%。

在比價上,還是以2017年的數據為例,外購飼料的單價為2580.71元/噸,自產的只有2357.3元/噸,以127.84萬噸計算,足足有有2.85億元的差額。

這個差額對於立華來說就是擴張的資本。

當然,更有意思的是立華的規模雖然小於溫氏,但是立華黃羽雞毛利率卻要高於對方。

起初,雖然溫氏依託廣東腹地,出於以慢速雞為主要銷售產品和廣東的市場經濟,溫氏黃羽商品雞的銷售單價要高於立華,但是這個優勢被立華以靠近我國玉米、小麥等糧食主產區的優勢抵消了,因此2012-2014年間,兩者商品雞(黃羽雞)的毛利率差别不大。

但是2015年這個差距開始出現了,立華15-17年的毛利率分别是16.57%、15.76%、16.47%,同期溫氏的數據是14.39%、11.61%、12.39%。

它的原因是與溫氏合作的單位農戶養殖規模要低於立華。2017年,溫氏的戶均養殖規模為2.37萬只,立華的戶均養殖規模達到了5.16萬只。

但筆者並不是要表達立華要搶溫氏的市場,因為廣東、廣西人和江蘇、浙江人的消費習慣是有差異的,前者以慢速雞為主要消費品後,後則則是中速、快速雞為主。

而是透過此,至少可以推測,立華立足於江蘇、浙江、安徽市場,把規模做到溫氏的同等水平甚至更高這一邏輯在理論上是成立的。

那麽沿著這條線索,立華未來的發展增速能夠達到什麽樣的水平?

實際上,這個答案透過短期的市場評價也能夠猜出一二。

如果不考慮有雞周期的存在,按照10%的淨利率水平(實際可能更高一點),那麽立華在2020年的實際營收應該在80億元左右,按照2020年12月30日給的底線估價,它的實際pettm為16倍左右,這個數值對應過往(2015-2020)商品肉雞10.8%的復合增長率還算是相匹配的。

畢竟,以2020年11月末的價格13.1元/公斤計算,它的常規上升空間還有37.4%,超常規的上升空間還有87.7%。

所以,如果只考慮黃羽雞的變量,那麽在2020年12月末的時刻,它的投資收益以6.3%為基礎,以10%的復合增長提升,而隨著利潤的走高,以3年計,屆時立華的利潤大概在10億元左右,如果回歸到雞周期的高點,對應的淨利潤就增長到13億元,按照中規中矩20倍的價格計算,以2020年12月末為初始點的3年復合回報將接近30%。

當然,這樣的計算只是一個大體、粗略、保守的方向,它沒有考慮到市場的情緒周期,以及立華在生豬業務投入上的影響,無論是正面的還是負面的。

總體來看,立華值得投資者期待,因為即便發展平緩,它依然是有護城河的,儘管這個護城河並不是那麽亮眼,因此,如果它的價值回歸周期漫長,那麽越往後它的潛力將越充分,會不會有更大的投資回報,取決於參與者願意以多低的價格出手,畢竟許多人總是在機會成本上有更好的選擇。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)