2019年7月3日,当时正蒸蒸日上的新城控股(601155.SH)突发黑天鹅。媒体爆出公司时任董事长王振华因为猥亵女童被捕。上海公安随后确认该消息。举国哗然。

第二日,新城控股深夜宣布董事长王振华被刑拘,董事长一职由其子王晓松接任。新城控股股价从4日起开始连续一字跌停。至少33家基金机构下调新城控股估值。

7月5日,新城控股官网上所有有关王振华的照片及新闻遭删除。8日,王振华辞去在新城控股的所有职务。同日,两名律师实名举报公司,称其故意拖延发布王振华涉嫌猥亵女童的消息,涉嫌证券违规。

23日,新城控股新上任的董事长首次发声,表示将承担起新城控股。当日,新城控股宣布甩卖40个项目以“断臂求生”。

2020年6月17日,上海市普陀区人民法院经过16小时庭审之后,判决被告人王振华、周燕芬分别获有期徒刑五年及四年。

今年5月19日下午,上海市第二中级人民法院驳回王振华猥亵儿童一案上诉,维持原判。

新城控股与王振华的狗血故事自此才暂告一段落。

在这段期间,新城控股的股价在2019年8月一度跌至21元的一年半以来低点,随后股价持续回升,至今年2月底创历史新高53元,之后再出现一轮股价回调。

从公司股价的起起伏伏来看,经历前董事长因严重违法入狱的新城控股,也许还没有真正回过神来。

2019年之前,新城控股正在市场上大动作地攻城略地。

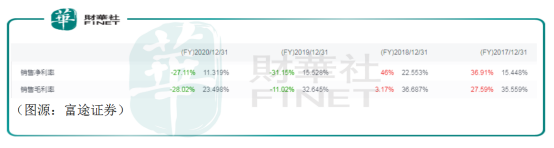

2017年及2018年,公司营收分别是405亿及541亿元,同比增长45%及34%;经营利润则为83.6亿元及156.43亿元,同比分别增长98%及87%。而到了2019年,新城控股的营收和经营利润分别为859亿元及176亿元,同比增长59%及13%。

去年,新城控股收入再迈上千亿规模新台阶,达1455亿元;经营利润220亿元,分别同比增长69%及25%。

一般而言,房地产公司的收入反映的都不是当期的销售成绩,而是两三年前就已预售的楼盘正式交楼之后确认收入的结果。所以王振华2019年因为猥亵女童而被捕实际上对当年公司业绩影响并不大。但巧合的是,新城控股利润增长失速,也是发生在2019年。

一切仿佛冥冥中早注定。

2019年王振华事件的黑天鹅,也许注定如影随形,让新城控股始终难以摆脱。

与利润增幅放缓同步的,还有公司的销售毛利率。2019年,新城控股的销售毛利率为33%,同比下滑4个百分点。2020年,公司销售毛利率进一步下滑至28%,下滑幅度扩大至10个百分点。

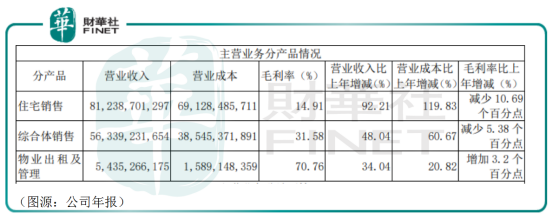

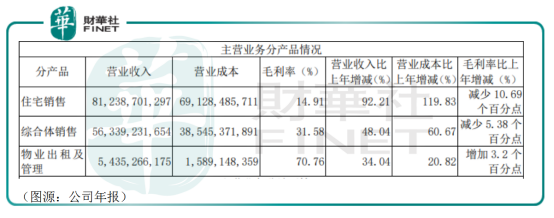

该年内按主营产品划分,新城控股住宅销售产品的毛利率仅为15%,同比下滑10.69个百分点;综合体销售产品的毛利率为32%,同比下降5.38个百分点。物业出租及管理的毛利率为70.76%,同比上升3.2个百分点。

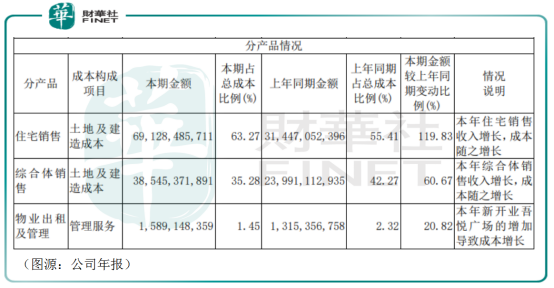

新城控股房地产开发销售业务(包括住宅及综合体销售)成本均为土地及建造成本。2020年,公司住宅销售的土地及建造成本录得691亿元,同比大幅增长120%,占总成本比例达63%。综合体销售的土地及建造成本为385亿元,同比增长60.67%,占总成本比例有35%。

在2020年业绩会上,针对2020年公司结算的毛利率及利润率相较2019年出现较大程度下降的问题,新城控股从两个方面作了解释:

第一是公司在2016年、2017年及2018年三年间战略性进驻的过程中,采用了激进的手段,进入了一些非长三角的低能级城市,导致毛利率降低。

其二是从行业角度看,各地不断限地价和限房价,房地产行业未来会跌落中低毛利区间。毛利逐渐向普通服务行业与制造业靠拢,行业难再有超高额的回报。

总结而言,就是公司2016年至2018年间激进的拿地策略和行业对房价的限制令公司2020年的毛利率下滑至底部。至于毛利率回升的时间点,新城控股则表示其毛利从低谷向上回升,可能还需要一年左右的时间。

如果说新城控股2020年的业绩反映的是两、三年前的销售成绩的话,我们不妨再从“累计合同销售金额”出发,预估未来几年公司的业绩走向。

根据年报显示,2020年新城控股全年累计合同销售金额为2509.63亿元,比上年同期下降7.33%;累计销售面积约2348.85万平方米,比上年同期下降3.42%。在市调机构克尔瑞统计的榜单上,新城控股排名从2019年的第8跌落至第13,成为前20房企中三家销售业绩下滑的房企之一。

而在此之前,新城控股的扩张远超“激进”。从2015年到2019年五年,公司合约销售额分别是319.2亿元、650.6亿元、1264.7亿元、2210.9亿元和2708亿元,年复合增长率高达70.67%。

2020年,公司累计合同销售却踩了个急刹车,销售金额出现倒退。而在2021年,公司计划完成的合同销售金额只是2600亿元,较去年增幅不到100亿元——放在过去,这是不可想象的。

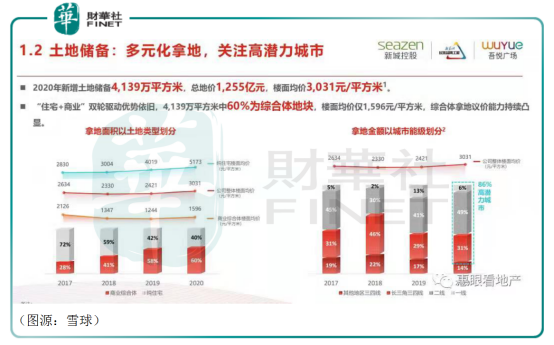

同年内,新城控股新增土地储备面积4139万平米,其中纯住宅的占比由2019年的42%再下降至40%。

同时,截至2020年末,新城控股销售面积剔除预收账款后的资产负债率为74.12%, 净负债率为43.65%, 现金短债比为1.68。按“三道红线”标准衡量,新城控股已脚踩一条红线,客观上亦制约了公司房地产开发业务的大幅增长。

结合以上各点因素,在毛利率下滑、合同销售金额计划保守和脚踩一道红线三大条件的制约下,新城控股的主业房地产开发重点已由过的量转移到“质”——利润空间亦因此变得乏善可陈。

在此情况下,新城控股当然也需要自己的第二增长曲线——按照公司的布局来看,吾悦广场才是新城控股的未来。

新城控股的商业地产开发主要分成两部分:商业综合体的开发及购物中心的运营管理。商业综合体包括销售型物业和持有型物业两部分,销售型指对外出售的住宅、酒店式公寓及沿街商铺等;持有型物业则主要是购物中心,即吾悦广场。

截至2020年底,新城控股在全国98个地级市布局吾悦广场163座。2020年实现商业运营收入57亿元。

2020年末,新城控股旗下吾悦广场出租率达99.5%,较2019年末提升了0.3个百分点。在全年租金减免超过5个亿的情况下,吾悦广场仍实现商业运营总收入及含税租金收入57亿元,较2019年增长32%。

运营层面,全国范围内的吾悦广场全年客流总量6.55亿人次,较2019年增长13%;商户总数、销售总额319亿元,较2019年增长20%;年末累计会员总数983万人,较2019年末增加416万人。

而按照年报披露,商业广场有关的物业出租及管理业务的毛利率(71%)远高于住宅销售和综合体销售的毛利率。

新城控股将其近六年的发展划分为两个阶段,2015年至2019年期间公司要增量、冲规模、提排名;在2020年后则是提质,以资本回报率为核心,聚焦利润。若要聚焦利润,公司未来业务主打的一个重要方向自然是吾悦广场。

今年,新城控股计划新开吾悦广场30座,商业总收入85亿元。按照公司会议纪要,商业综合体既是现金流的补充,也是未来高利润的方向。吾悦广场建成之后,将可以保持稳定的利润,让公司未来可以抗周期。

今年5月19日,滁州新城恒悦商业运营管理有限公司成立,注册资本6900万元人民币。公司经营范围包括商业综合体管理服务、企业管理、品牌管理、非居住房地产租赁、住房租赁等。股权穿透显示,该公司正是由新城控股和新城万博置业有限公司共同持股。

种种迹象显示,新城控股的经营重心将转移到商管业务上?

然而,即便目前吾悦广场的毛利率、运营层面数据表现都非常优秀,若只从营收规模而言,即便今年达到新城控股预设的目标85亿元,其所能贡献的利润仍然有限。短期内,新城控股的吾悦广场商业收入,仍然只是一个确定性较高的故事。

但这个故事,让新城控股在房地产行业的下半场有了让人遐想的空间(如吾悦广场可在坪效、客单价等方面继续提升营收能力)。

今年第一季度,新城控股录得营收176.34亿元,同比增长149%;归母扣非净利润4.61亿元,同比增长108.46%。然而,对于依然以房地产开发为主新城控股来说,该业绩只能反映2019年左右公司房地产开发激进扩张的结果。

要预判新城控股未来的经营业绩表现,还得从最新合同销售额入手。根据公司最新披露的经营业绩,前四个月,公司累计实现合同销售金额约704.18亿元,比上年同期增长43.58%。但只计算4月份单月的话,该月新城控股实现合同销售金额约207.71亿元,比上年同期增长14.99%;销售面积为174.56万平方米,比上年同期增长6.18%。

去年上半年,由于疫情的影响,新城控股的合同销售金额和面积都比2019年出现较大的跌幅(2020年上半年新城控股实现合同销售金额 975.21亿元,比上年同期下降20.34%;实现合同销售面积877.53万平方米,比上年同期下降16.39%)。

在此基础上,新城控股4月份销售面积个位数的增幅只能说明新城控股房地产开发动作真的已经慢下来了。

在行业毛利率“逐渐向制造业、服务业靠拢”的情况下,新城控股销售面积增速放缓,预示其两年后的净利润增长受压。同时,公司给予厚望的重要利润来源吾悦广场规模尚有限,或不能补充慢下来的房地产开发可能的利润缺口。

在从前带领新城控股激进扩张的王振华终于被判入狱之后,“小王”接手的很可能是一个左右为难的摊子。

商场从来是逆水行舟,不进则退。换了天之后天也亮了的新城控股,前路或许并不好走。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)