团购网站拼多多(PDD.US)公布了截至2021年3月31日止第一季度业绩,业绩表现高于市场一致预期。然而,股价却在公布业绩之后大跌5.54%,市值在一夜之间蒸发了80亿美元。这其实有因可循。

2021年第1季,拼多多总收入同比增长2.4倍,至221.67亿元(单位人民币,下同)。相比之下,头号电商阿里巴巴(09988.HK)同期的中国电商零售业务收入同比增长73.77%,至1232.13亿元;以自营业务为主的京东(09618.HK)第一季净产品收入则按年增长34.74%,至1752.82亿元。

从收入规模来看,拼多多距离阿里巴巴尚远,但其增长远高于这两大电商平台,那是否就意味着拼多多能够追上同行大佬?笔者认为未必。

拼多多于2015年4月上线,为消费者提供补贴折扣大牌商品、原产地农产品、工厂产品和新品牌商品的拼团购物,是一个第三方电商平台。2016年9月,拼多多与黄峥创立的另一家电商平台拼好货合并。

拼多多与拼好货,前者为第三方平台,撮合买卖并赚取中介费或返点以及营销服务收入;而以新鲜蔬果为切入点的拼好货则为拼单直销平台,平台从供应商处买入产品,再直接销售给买家,所以需要负责入货、仓储、销售和快递,并承担相应的成本和风险。

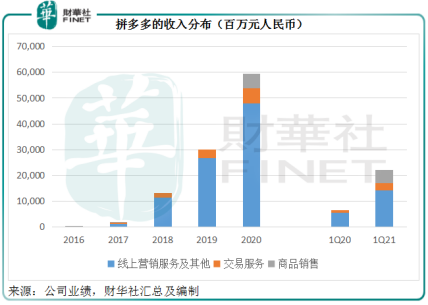

2017年第1季,拼多多完成转型后专注于经营线上营销与交易服务。所以,该电商平台从2017年起已没有再录入商品销售。然而到2020年第4季却出现了变化,线上直销业务再度上线,拼多多或通过这项服务覆盖平台商家未能提供的产品。

见下图,2018年起拼多多没再产生商品销售收入,但从2020年起,商品销售收入在推动整体收入增长方面起到很大的作用。

在以第三方平台为主的业务形态下,拼多多的毛利率极高,达到77%以上。

但正如前文所述,商品销售需要承担采购成本、物流和仓储开支等,运营成本极高,在商品销售开始入账之后,拼多多的经营成本大增。拼多多在2020年业绩中提到:2020年全年营运成本增加了129.4亿元,笔者计算得出,商品销售所产生的采购成本、运费和存储费就占了55.63%。这还仅仅是一个季度的数据,因为商品销售从2020年第4季才开始入账。

所以,拼多多的2021年第1季收入同比增长2.4倍,同时营运成本亦大增4.87倍,应与其商品销售的新贡献有很大关联。受此影响,第一季毛利率由上年同期的72.02%下降至51.52%,降幅达到20.5个百分点。

如果商品销售的贡献进一步扩大,将对拼多多的盈利能力构成压力。

既然利润微薄,为何还要做?这就和平台们争先恐后发展社区团购一个道理——不掉队。

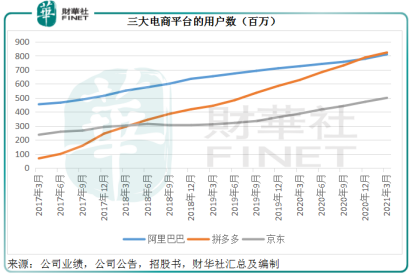

2021年3月31日,拼多多的活跃用户数为8.238亿,较2020年12月末净增35.4百万,超越了阿里巴巴(8.11亿)和京东的用户数(4.998亿)。

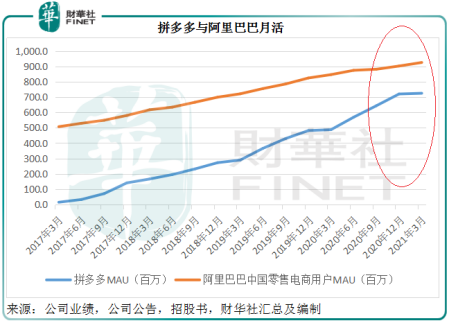

但是,比较月均活跃用户(MAU,表示在一个月内访问过其手机应用的用户)规模,拼多多就显得不太乐观。截至2021年3月31日,拼多多的月活为7.246亿,较2020年末的季度增加470万;阿里巴巴中国零售电商用户月活为9.25亿,较上季增加2300万。

从下图可见,拼多多2021年第1季末的月活数据增速明显放缓。

值得注意的是,阿里巴巴和京东过去更专注于中高端市场,而从当前阿里逾8亿的用户基数来看,可进一步拓展的空间已不大,所以两家电商都转向了下沉市场。2021年第1季,阿里巴巴表示有70%的新增用户来自下沉市场,京东则有80%。显然,拼多多一直耕耘的市场已经成为兵家必争之地。

去年,阿里巴巴推出淘宝特价版,面向价格敏感用户,到2021年3月末,年度活跃消费者数已超1.5亿。阿里巴巴的优势在于庞大的用户群体、成熟的电商服务生态,还有菜鸟驿站等物流终端的协助,以及3213亿元的现金储备,更重要的是沉淀下来的决心。阿里巴巴计划将2022财年所有增量利润和额外资本投入用于支持平台商家,以及投资新业务和关键战略领域,下沉市场就是其中之一。

京东于今年年初宣布成立“京喜事业群”,整合社交电商平台“京喜”、便利店业务“京喜通”和社区团购业务“京喜拼拼”,以更好地满足下沉市场的用户需求以及赋能当地中小型企业主,同时,还将通过业务合作和战略投资加强在下沉市场的供应链能力。京东的优势在于先进的供应链管理和物流解决方案,能够以极低的物流成本和覆盖全国的物流链抢占市场。

拼多多的优势在于能够为价格敏感的用户提供优质性价比的商品,尤其新鲜农产品,而且与众多供应商搭通天地线。但现在,其引而为傲的优势可能面临威胁。反垄断调查后,阿里巴巴表示将投入更多资源扶持商家,并降低商家进驻门槛,这无疑会吸引更多商家选择阿里巴巴的平台。而且阿里和京东都有较为成熟的物流链,地域覆盖广、单位成本更低,为它们低价抢占市场创造了条件。

考虑到目前电商平台市场已经发生了显著的转变,下一阶段的市场竞争中,拼多多在招徕用户方面能否继续领先实在难说。

拼多多没有像过去那样在2021年第1季业绩中披露GMV(总销货值)。

翻查其2020年度数据,拼多多的全年GMV为1667.6亿元,每用户收入为2115.2元;京东同期的GMV为2612.5亿元,每用户收入达5536.1元,是拼多多的2.62倍;阿里巴巴截至2021年3月底止财政年度的GMV为6589亿元,每用户收入为9075.8元,是拼多多的4.29倍。

两大电商的用户单位收入都高于拼多多,是因为拼多多更专注于下沉市场。试想,若按照经济学的供需原理,阿里巴巴与京东将价格下调,那么理论上需求量将相应上升。考虑到阿里巴巴和京东的平台和基建优势,它们确实有此底气,拼多多呢?

当然,拼多多的单位用户收入增幅得益于低基数,增长还是喜人的,同比增幅达到22.97%,而阿里巴巴只有1.81%,京东则下降3.9%。那么这是否意味着拼多多的单位收入有进一步上升的空间?

现在阿里巴巴和京东都进军下沉市场,而且有能力给予商家和用户巨额补贴,更重要的是有先进的算法技术和物流基础设施提供辅助并降低成本,这为其吸引价格敏感用户提供了本钱。同样的货品,它们应有能力以等同甚至低于拼多多的成本获取。

再次引用经济学的供需原理——价格上涨,需求数量理论上会下降。若拼多多上调价格,目的是薅羊毛的用户是否还会选择拼多多?如果凭借其平台优势要求商家让利更多,商家又是否会留在拼多多?

所以,面对阿里、京东、直播电商以及其他中小电商的竞争,拼多多不可能无限量地加价,或无限量地要求商家让利,因为它本身的竞争优势就在低价中。

人口流量已接近饱和,单位收入难以提升,拼多多扭亏为盈的法宝还有什么?提升产品质量以增加价值,通过基建投入来降低成本,这也是拼多多新任CEO在公布第一季业绩之后公布的计划:拥抱农业和物流基建。

考虑到京东过去十年打造最先进物流基础设施所投入的巨额资金,拼多多的这一发展计划恐怕所费不菲。

当然,拼多多目前的现金尚算充裕,在短期内应付相应的支出应该不成问题。截至2021年3月末,拼多多持有现金170亿元,短期投资达到663.4亿元。

不过,近几年该公司通过补贴吸引流量,其经营活动净现金流入或不足以应付投资所需。见下图,2019年和2020年,拼多多分别产生经营净现金流入148.21亿元和281.97亿元,但投资所用资金净流出则分别达到283.2亿元和383.58亿元。

资金缺口最后只能靠融资,这正是资本市场的忧虑所在。

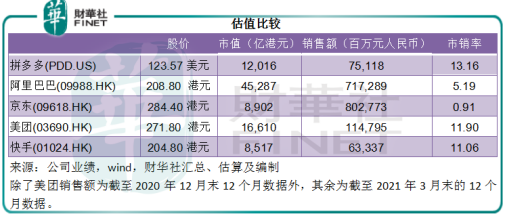

更何况拼多多当前的估值不低,市销率达到13.16倍,高于阿里巴巴和京东,甚至美团(03690.HK)和快手(01024.HK)。

大电商纷纷进入下沉市场,以低价为噱头的流量红利恐怕已所剩无几。拼多多要实现扭亏为盈,开源节流是关键。

从收入来源来看,既有的8亿用户基数再扩大空间已不大,而对于价格敏感度极高的用户来说,加价无疑赶客,更何况有其他低价平台可供选择,所以拼多多能不能收回补贴成疑。另一方面,商家的平台选项在增加,拼多多恐怕也难以通过商家让利来获得更高收入。

从成本端来看,拼多多于2020年8月推出次日取货的“多多买菜”正式杀入电商的社区团购战,面对其他大平台的竞争,初期的补贴自然少不了、品牌推广和营销开支也难降,再加上对农业和物流基建的潜在投资,节流并非易事。

不过,拼多多的投资不少,或许可以通过利息和投资收益曲线实现收支平衡。事实上,2021年第1季的业绩中,利息和投资收入、其他收益以及应占股权投资收益合共达到15.87亿元,抵消了接近四成的经营亏损。

作者:毛婷

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)