对于正海生物的梳理,有一个问题困扰着笔者。

2018年,正海各软组织修复系列生产完工并入库30.4万片,同比增长76.63%;骨修复材料生产完工4.67万瓶,同比增长122.69%。它全部产品的合计销量同比增长了45.67%达到了26.87万片(瓶)。

但是2018年的营收增速只有18.13%,这如何解释?

这并不是产品单价下降,因为当期口腔修复膜和生物膜的毛利率仅分别同比下降0.44%和0.36%。

那么唯一的解释就是一部分增长的销售产品,由于是2-5天后正海收到经销商反馈的产品签收单才确认收入,那么这个签收单的时间就发生在年报审计之后。

但是这一点也许和常理相悖,试想哪一家企业不想把亮眼的增收尽快的让投资者知晓却如此不积极呢?

那么抛开这个存疑,对于正海过往的业绩来看,其是个不错的企业,但截至2021年6月1日来说,这是个糟糕的价格,如果有人认为这个价格不错,那么只能说他确实是一个有做慈善潜力的朋友,而不是一个投资者。

2021年一季报显示,营收同比增长127.65%,归母净利润同比增长126.58%。

这确实是一个非常不错的成绩,即便剔除了2020年一季度中疫情所带来的影响。

根据过往的业绩表现,17-20年间,一季报的收入占比分别为20.21%、21.75%、21.78%、15.35%,那么按照21%的比例,理论上2020年的一季度收入为0.61亿元,1.02亿元对此的增速为67.2%。

这一点,成为短期股价上涨的触发因素。但洽洽是这一现象,也说明了机构投资者对于这家企业的缺乏认知,以及参与者盲目迷信企业过往的增速履历而支付过高的价格。

因为即便由于意料之外的业绩增长带来的股价表现,但整体上,正海自2020年7月以来并无超额收益,且它的收益是一个负数。

但正基于此,它揭示了市场超额收益的来源:拒绝支付过高的价格,因为它会带来平庸的复合收益,甚至是负收益!其次,应当接受一个事实,即普通投资者甚至是机构投资者对于短期的变化是滞后的,它只看阶段的结果,而不看长期的过程,如果把正海上市以来的表现作为一个整体,由于顾虑带量采购带来毛利率影响的股价波动在赔率上是否是一次重大的逆势机会呢?

这个逆势本质上是顺势,所顺的势为市场对于不限于正海生物所生产的医疗器械产品的需求,那应对这个需求,带量采购政策是其相应的结果。

当然,这个为短期支付的市场里,它所呈现的价格波动非常的猛烈,但正是基于这样的猛烈,它为价值投资寻得了更大的安全边际。

从生意回报的层面来看,正海的实际回报要比计算的roe高得多,根据计算的结果,2014-2020年间,它的roe分别为52.38%、23.46%、19.74%、12.63%、16.1%、18.2%、18.27%。以2020年为例,它的权益中有货币资金1.92亿元、交易性金融资产2.51亿元,剔除这部分,它的净资产为2.02亿元,那么它的回报达到了58%。

这样的回报虽然不是投资者对正海生物投资回报的基础,但它却是增长的基础,因此这样的生意,谁不愿意靠近呢?

在产能上,正海生物的发展根本没有受到限制。

2016年,正海的固定资产只有0.23亿元。所以在2016年它的产能利用率在口腔修复膜和生物膜达到106.11%和99.43%的时候,2017年它轻轻松松地实现产能30.87%、销量24.43%的增长。

进而是2018年产销81.63%、45.67%的增长、2019年13.13%、40.25%的增长。然后2020年产业基地和研发中心建设完成,于2021年1月拿到了新厂区的生产许可证,而新厂区的产能足足是老厂区的4-6倍。

所以,产能不产能的根本就不是矛盾点。它的问题在于活性生物骨(新研发的产品)的增长空间、带量采购带来的影响以及原有产品口腔修复膜、生物膜(也就是可吸收硬脑(脊)膜补片)会不会面临竞争,或者市场空间有限的问题?

实际上,这三个问题都非常难以得到解答,你问董事长它也不知道,因为就算不知道也不影响他挣钱啊!

而机构投资者呢,爱谁知道谁知道,反正人家挣得就是5%-10%的复合收益,市场里有这么多参与博弈的消费者,挣这个收益需要知道的这么多吗?

那么如果要获得超额收益,这几个问题的解答应该是策略性的。

新产品的市场是做出来的,不是问出来的。那么做出来的前提,得是这个东西有价值,当然这个价值是模糊的。

活性生物骨在临床应用上属于骨科植入物的一个细分方向,其具体用途体现在骨科相关临床用途中的“骨缺损”方面。

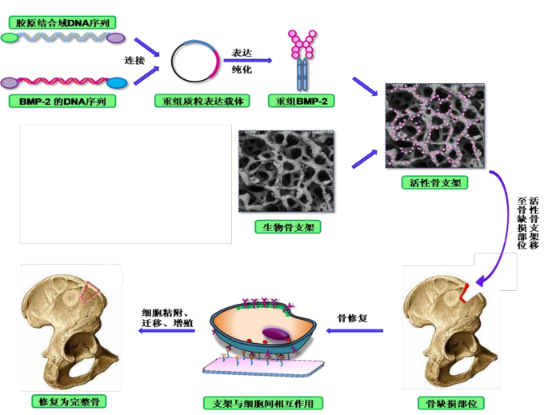

目前治疗骨缺损的常用材料包括自体骨、异体骨、异种骨和人工骨,而通过将具有诱导活性的bmp-2与具有天然骨组织孔隙结构的骨支架材料相结合,形成了具有诱导活性的骨支架材料,与传统产品相比,活性生物骨具有天然的结构、适宜的孔径和孔隙率,利于细胞和血管长入。同时bmp-2所具有的与胶原特异性结合的能力,可以保持其在损伤部位的高浓度而不随体液扩散。

而这个产品目前还处在注册申报阶段,在这个阶段正海还得根据国家药监局医疗器械审评中心与药品审评中心的补充资料通知单的各项问题进行逐一落实和开展资料、数据以及相关实验的补充,目前已经完成了一部分,那么投资者只有耐心等待这个结果了。

第二个带量采购和前景空间及竞争实际上是同一个问题,根据正海的表述,其可吸收硬脑(脊)膜补片已在江苏第三轮集采和山东省集采中成功中标,同时他也说了,感受到了带量采购政策所带来的压力,但是由于在硬脑(脊)膜补片上开展的区域还比较少,所以对公司目前的业绩还没有造成影响。

应该说,对于这样的中性的问题而言,投资者与企业经营者定力的差异来源于持有成本,你以80年才能够收回成本的代价买入一项资产,这个企业的什么小动作不会被放大来看?

对于目前正海生物的价格,总体来说,如果你拒绝接‘躁狂症’的盘,那么至少应该安安静静地等待他变得冷静,或者更进一步,等到他情绪失控清仓大甩卖再来看看,而不是想着怎么样教育这个躁狂症,理性是何物,毕竟这个行为就跟你问市场空间有多大一样傻。

By周治玮

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)