逼空機構的散戶卷土重來。全球電影院線運營公司AMC院線(AMC.US)再度成為散戶追逐的目標。

2021年6月1日晚,美股AMC院線的股價狂飙,最高漲至33.53美元,漲幅達28.37%,收市報32.04美元,市值為144.27億美元,年初至今已累計上漲近15倍。

2021年6月1日,AMC院線宣佈已經簽訂協議,通過以每股27.12美元的價格,向投資公司Mudrick Capital Management, L.P. 出售850萬股,籌措2.305億美元現金。收益將主要用於收購其他影院和投資升級AMC的現有影院,以及繼續尋求改善財務狀況的機會。

彭博引述知情人士指,Mudrick Capital認購股份後即轉手賣出,如果按照最高價33.53美元計,或最高獲利5448.5萬美元,單日回報率高達24%。

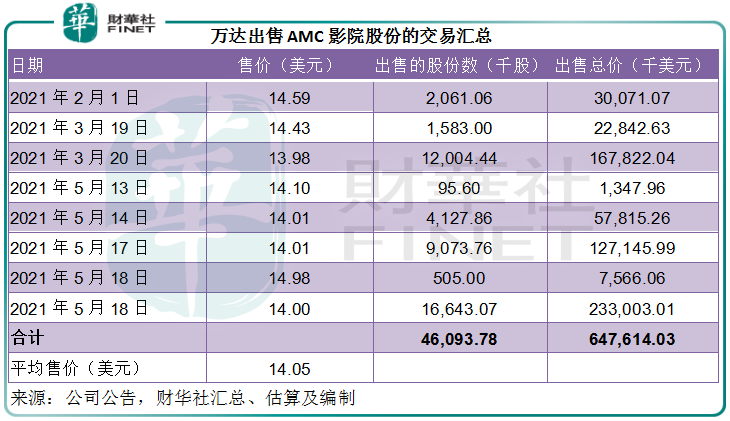

此價比王健林主持的萬達集團於半個月前退出該股的平均價大約14美元高出一倍以上,或相當於至少8.29億美元的額外利潤,即53億元人民幣——53個小目標!

但事實上,翻看萬達集團對AMC的投資時間線,萬達集團的退出合情合理。

2012年,AMC母公司與萬達全資子公司萬達電影合並,母公司成為萬達間接全資持有子公司。萬達大約為此投資7億美元。

在收購完成之後不到一個月内,萬達再向其注資1億美元,取得額外的股份。

2013年12月18日,AMC院線在紐約證券交易所上市,上市後萬達持有AMC院線的7583萬股B類普通股,佔已發行股份數的77.87%,投票權為91.35%。如果按當時的招股價18美元計算,萬達於AMC院線的持股價值13.65億美元,相當於其初始投資8億美元的1.7倍。

從AMC院線2013年上市到2018年9月,萬達的持股一直沒變,但由於期間AMC院線進行了多次配售和供股,萬達的持股量被稀釋至約59%。

2018年9月,AMC院線與投資公司Silver Lake簽訂協議,向後者發行6億美元2024年到期的優先級無擔保可換股票據。

發行取得的6億美元收益中,大約有4.21億美元用於收購萬達所持的2405.7萬B類普通股(相當於每股作價17.50美元),大約1.6億美元用於派發每股1.55美元的特别股息。回購後,萬達所持的B類股份數減少至5177萬股,持股比重進一步降至50.01%。

2020年,受全球疫情打擊,AMC院線的眾多經營活動停滞,財務流動性陷入困境。

2020年全年經營活動所使用的淨現金流出高達11.295億美元,相較2019年和2018年分别為淨現金流入5.79億美元和5.232億美元。而且財務狀況十分緊張:2020年末,其流動資產只有4.87億美元,流動負債卻高達15.785億美元。

為了應對財務危機,AMC院線不斷通過發債、發行新股等活動進行融資。受此影響,萬達的持股量不變,但持股比重從2019年末的49.85%被稀釋至23.08%(因為發行的股份規模顯著擴大),投票權佔比由2019年末的74.89%稀釋至47.37%。

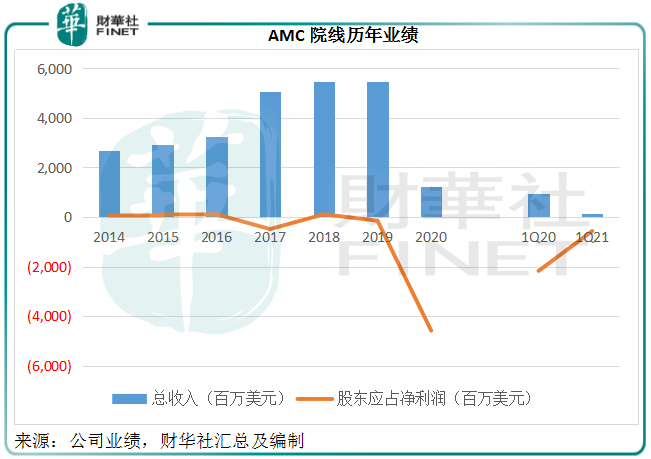

從下圖可見,AMC院線的2020年業績嚴重下挫。

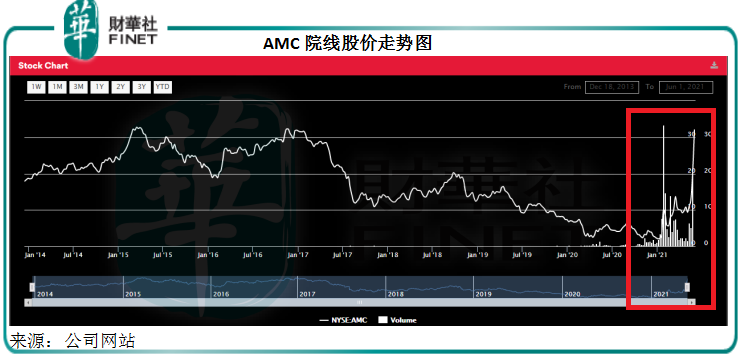

但股價卻逆勢向上。從以下的股價圖可見,在2020年全年,AMC院線的股價均為單位數,2021年初更跌至2美元左右,卻在一瞬間飙升數倍達到10美元以上,最近更在短短數日間大漲至30美元以上。

AMC院線的2021年6月1日收市後數據顯示,現價32.04美元反映其股價年初至今大漲14.94倍以上,一個月漲幅在1.29倍以上。

與之股價飙漲相對應的是極高的換手率:年初至今,AMC院線的日均成交量達到1.51億股,相當於其已發行股份數的30.58%;一個月日均成交量為1.83億股,相當於已發行股份數的37.08%;2021年6月1日晚的成交量更高達4.77億股,相當於已發行股份數的96.6%。

興風作浪的是散戶。

疫情封鎖期間,為緩和經濟的負面影響,各地政府都推出優惠政策補貼民眾。散戶安坐家中有錢也有閑,同時在金融科技快速發展的支持下,線上交易越來越普及,佣金率更跌至零。

交易平台迅速崛起,逐漸取代傳統的金融服務公司,成為金融交易的主流。值得注意的是,交易平台與依賴佣金和服務費的傳統金融服務公司有很大不同,不靠佣金、不靠提成,這些平台公司的變現模式讓人眼花缭亂,有提供數據或流量服務變現,有通過點差交易獲取分成,有推出自己的組合產品賺取服務費……而歸根究底,流量成為支撐這些低單價服務平台的關鍵。

所以這些平台競相推出優惠措施吸引散戶注冊,加上社交網絡的推波助瀾,散戶迅速崛起,並生出了戰勝華爾街機構的躊躇滿志。

適逢遊戲驿站(GME.US)被機構做空,這讓散戶瞬間迸發出守護情懷的激情,一場逼空大戰粉墨登場。散戶的快速進攻,讓做空機構猝不及防。好漢不吃眼前虧的做空機構偃旗息鼓再圖東山再起。首戰告捷的散戶將火力轉向了其他弱勢資產,而影院遍佈全美的AMC院線幸運中選。

在散戶的支持下,快要撐不下去的AMC院線忽然起死回生,繼而出現業績暴跌、股價卻飙漲的詭異畫面。散戶的理由是:AMC院線的業績應已在2020年見底,隨著疫情後經濟恢復,影院復工將使得該公司的財務表現出現逆轉。

影院業因為疫情陷入低谷,AMC影院的股價最低跌至2美元。與此同時,萬達的持股被一再攤釋,而且因為AMC的財務實在緊绌,融資舉措必定陸續有來。要保障自己的權益,萬達要不按比例供款,要不認栽退出。

這時,在被打了激素的散戶推動下,AMC影院忽然鹹魚翻身,股價接連大漲,這豈非退出的好時機?

今年年初,萬達將投票權佔優但沒有流動性的B類股全部轉換成流動性更佳的A類股,迅速投入出售大作戰。

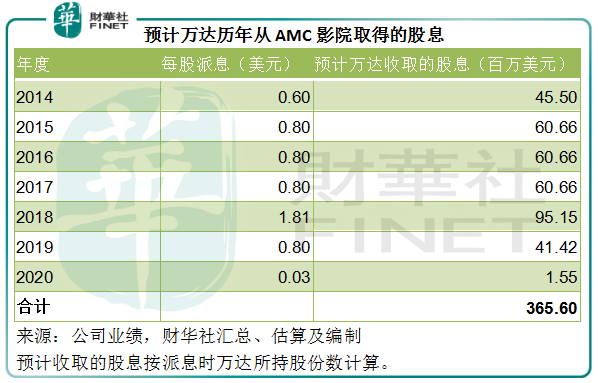

從上表可見,萬達的出售總價達到6.5億美元,還有1萬股的出售沒有披露,再加上這些年累計取得的股息或約3.66億美元,以及2018年AMC影院自發的4.21億美元股份回購收益,合共所得達到14.76億美元。即使注銷了566萬股B類普通股,在其股價本應十分低迷的情況下,萬達能夠全身而退而且還有斬獲——筆者估算回報率或為82%,算得上是最好的結局。

這次散戶與機構的逼空大戰可謂前無古人,絕對值得載入史冊。

如此天時、地利、人和配合得絲絲入扣的機遇,投資者的一生中能遇幾次?恐怕一次都足以慰藉平生。

2020年末,AMC院線的股價跌至2美元,財務緊張。即使疫情過後,按常理仍需要一段恢復的時間,這段時間少不免依靠資金續命。僅僅是續命,在流媒體的衝擊下,能不能保命仍是未知之數。萬達是該投還是退?投,可能是萬丈深淵;退,連時間成本都補不了。散戶剛好給出了答案。

那散戶是對的嗎?

從以上的股價走勢圖可以看到,AMC院線當前的股價已超過業績表現最好的2016年和2018年時表現。而且值得注意的是,對比於當年,AMC影院目前的股份數已擴大了一倍以上,即使能恢復以往的盈利水平,攤分下來的每股盈利起碼縮水一半,高位接盤的散戶回本期限至少延長一倍。這到底是得還是失?是英雄還是英烈?

毛婷

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)