众所周知,中国的白酒文化源远流长,行业具有非常好的群众基础。延伸到A股市场,相较于其他板块,白酒板块得到了众多投资者的高度关注,同时也深受各路大资金的青睐。

近期,白酒股表现非常亮眼,其水井坊、酒鬼酒、山西汾酒不仅收复了前期的跌幅,还频频创下新高。

而在同一时间,主打低端酒市场的顺鑫农业(000860.SZ)虽然在近日有所上涨,但是整体来看依然在谷底徘徊。

身为光瓶酒龙头,顺鑫农业的股价表现为何远远跑输大多数同行?

顺鑫农业1998年即在深交所挂牌上市,算得上是A股市场的老兵,同时也是北京第一家农业上市公司。

该公司前期业务繁杂,包括白酒、肉类、房地产、农批市场、建筑等。此后于2013年确认聚焦酒、肉主业,次年开始陆续剥离其它业务。

目前,顺鑫农业的白酒产业拥有“牛栏山”和“宁诚”两大品牌,“牛栏山”目前拥有“经典二锅头”、“传统二锅头”、“百年牛栏山”、“珍品牛栏山”、“陈酿牛栏山”五大系列产品;“宁诚”主要产品为绵香型宁城老窖白酒。

此外,该公司的种猪繁育、生猪养殖、屠宰及肉制品加工业务产品,主要包括“小店”牌种猪及商品猪、“鹏程”牌生鲜及熟食制品。

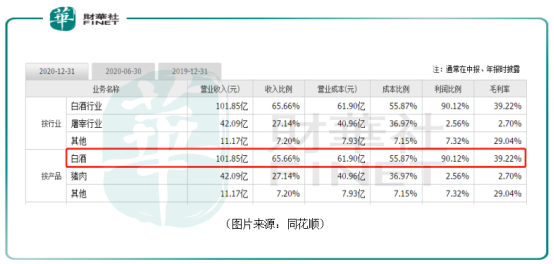

不过,从2020年的数据来看,白酒贡献了该公司90%以上的利润,是最核心的业务。

回顾前两年的历史,其实顺鑫农业也是一只大牛股,2018年至2021年期间,该公司的股价一路飙涨,期间涨幅超过了4倍。

随后才开始了持续下跌,并在底部进行了长时间的盘整,大幅跑输同行。

这其中有前期资金抱团现象瓦解的原因,但更重要的或许还是该公司2020年业绩表现不佳。

数据显示,2020年,顺鑫农业实现营收155.11亿元,同比增长4.1%,实现归母净利润4.2亿元,同比下降48.1%。

和其他白酒概念股2020年的业绩对比,顺鑫农业的归母净利润增速算是行业倒数的水平。

值得注意的是,该公司2020年业绩大幅下滑有多方面的原因。

工信部数据披露,2020年全年,全国规模以上酒企的白酒营业收入总额增长了1.4%,利润总额增长了11.7%。

从数据来看,白酒行业整体利润的增长还是不错的。不过,白酒销量在行业占比非常高的顺鑫农业却拖了行业的后腿。

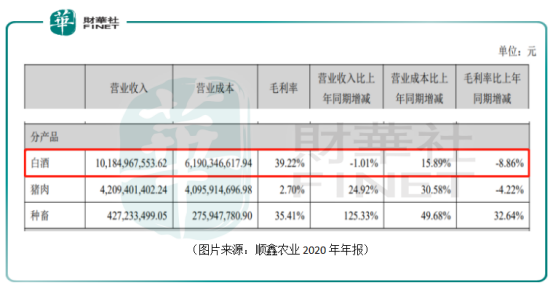

2020年全年,该公司的白酒业务实现销售收入101.85亿元,占总营收的比例为65.66%,同比下降1.01%;期内的营业利润却同比减少了21.54%,毛利率同比减少8.86%,仅为39.22%。

一直以来,白酒上市公司的毛利率都比较高。例如,贵州茅台的茅台酒2020年的,毛利率高达93.99%,其他系列酒的毛利率也有70.14%。水井坊高档酒的毛利率为84.79%,中档酒的毛利率为61.21%。

顺鑫农业2020年白酒业务的毛利率不足40%,在白酒行业中也属于垫底的水平,也引起了一些投资者对公司盈利能力的质疑。

具体来看,顺鑫农业将自己的白酒产品按照出厂价分为低档酒、中档酒和高档酒。当然了,顺鑫农业主要聚焦于低端酒市场,其所谓的高档酒的单价也只有几十元。

期内,该公司的高档酒、中档酒、低档酒分别实现收入10.13亿元、15.4亿元、76.32亿元,各自占比9.95%、15.12%、74.94%。

其中,中档酒增速明显,同比增长11.62%,但伴随着近20%的成本增长,毛利率同比下降3.85%,而高档酒营收同比减少超过12%,毛利率减少0.35%;占比最高的低档酒营收同比减少1.52%,毛利率减少10.53%,也是毛利率下滑最为明显的产品。

不过,相较于白酒业务,该公司的地产业务更是严重拖累了整体业绩。

顺鑫佳宇是顺鑫农业的房地产板块公司,近些年来一直在亏损。数据显示,2020年,顺鑫佳宇亏损额达到了5.34亿元,营业收入为5.59亿元,营业利润为-5.81亿元,净资产也变为-14.52亿元。

虽然上市公司一直喊着要剥离地产业务,但是目前仍然在地产泥潭里挣扎。

值得一提的是,受益于超级猪周期,猪肉和生猪价格暴涨,顺鑫农业的猪肉板块表现还不错。

2020年,该公司的猪肉业务实现营业收入46.37亿元,同比增长30.26%。其中,种畜养殖业务营收达4.27亿元,同比增长125.33%;屠宰业实现营收42.09亿元,同比增长24.92%。

不过,进入2021年以后,猪肉价格大幅下跌,顺鑫农业这部分的业务对于该公司2021年的业绩有所拖累。

2021年一季度,该公司实现营收54.86亿元,同比下滑0.7%,实现净利润3.73亿元,同比增长5.73%。

虽然顺鑫农业2020年的业绩不佳,但是身处白酒行业,该公司的未来前景依然有值得期待的地方。

数据显示,目前我国100元以下低端酒市场总规模超2000亿,其中光瓶酒市场规模约在700亿元左右,光瓶酒近几年增速20%。

民生证券研究人员认为未来3-5年光瓶酒规模有望扩容至1200亿。

而光瓶酒扩容主要依赖价格的升级,未来5年内光瓶酒主流价格带将逐步提升至30-50元。

但当下的光瓶酒市场竞争甚至比高端、次高端还要更加激烈,泸州老窖、郎酒、等多个高端、次高端品牌也在争抢光瓶酒市场。

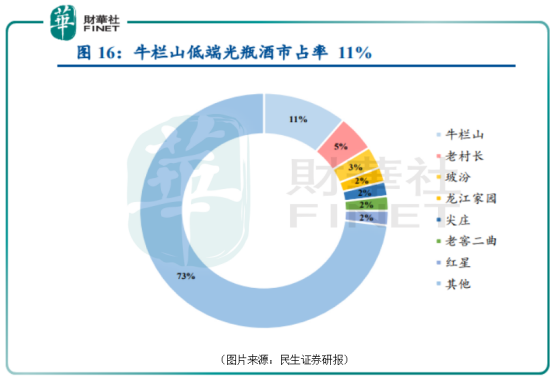

这也导致了光瓶酒市场的集中度非常低。数据显示,低端酒集中度是白酒各价位段中最低的,低端酒CR3为12%,龙头牛栏山仅占比6.2%、在低端光瓶酒占比11%,其他竞品主要是地产光瓶酒。

顺鑫农业的牛栏山品牌在低端光瓶酒市场相较于其他的竞争对手来说还是具有很大的优势。

未来,该公司能否凭借自身优势和市场地位掌握更强的产品提价权是值得注意的关键点。

作者:云知风起

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)