菜市场上论斤两,资本市场争短长。

首创“前置仓”模式的生鲜电商每日优鲜(MF.US),已在美国递表,计划在纳斯达克IPO,外媒指其筹资规模或为1亿美元。

成立于2014年的每日优鲜开创了“前置仓”式生鲜零售模式的先河,然而劲头不足,迅速被最近也在美国递表的后来者叮咚买菜反超。

互联网企业纷纷下沉渗透社区,大资本也陆续布局生鲜零售,社区流量忽然变得炙手可热,面对传统零售模式、创新互联网零售平台,甚至承接其开创的“前置仓”式风格却反超的同行竞争,赴美上市能否为每日优鲜带来不一样的命运?

大资本、大互联网企业瞄准了生鲜零售这个市场,定然有其道理。

艾瑞的报告预计,2021年中国生鲜零售规模可达5.47万亿元(单位人民币,下同),同比增长8.5%。到2025年,该市场的规模或为6.82万亿元,未来五年的复合年增幅或为5.66%。

没错,年增幅只有中单位数,那么电商看中的是什么?

可拓展空间其实来自现有方式的转化。

目前生鲜零售主要依靠线下渠道,艾瑞的报告指,2020年生鲜线下零售占比高达85.4%,这或意味着有四万亿的市场等着线上电商们,这正是大互联网企业争抢的奶酪——用它们擅长的颠覆式手法转变用户习惯和思维方式。

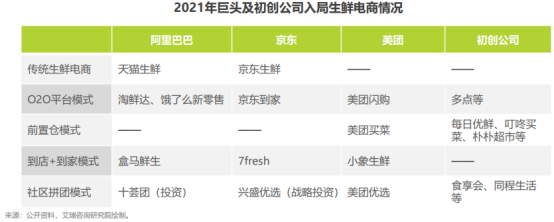

从公开资料以及艾瑞的生鲜电商行业分析报告,笔者整理出当前最常见的几种生鲜电商经营模式:

1)前置仓:产地直采/供应商采购→品控→靠近用户或仓储设施的前置仓→用户。与此同时,还为供应链、营销到物流管理提供零售云业务。每日优鲜、叮咚买菜、朴朴和美团买菜都采用这种方式。

2)到柜自提:用户下单→产地/供应商→配单中心→生鲜自提柜/社区生鲜店→消费者,在运输和仓储环节均采用冷链和冷藏技术。例如食行生鲜。

3)到店+到家:采购→质检/加工→门店→消费者。盒马鲜生、7fresh和小象生鲜就是采用这种模式。

4)传统生鲜电商:供应商→电商仓库→电商安排快递到在其平台上下单的消费者手中。大电商天猫生鲜和京东生鲜均采用这种方式。

5)O2O平台模式:线上平台与线下商超、零售店和便利店合作,消费者在平台下单,进驻平台的零售商接单后出仓、调货和安排让平台的骑手配送到消费者手中。平台扮演中介角色并提供快递服务。海鲜达、饿了么新零售、京东到家、美团闪购和多点等都采用这种方式。

6)社区团购:平台提供供应链物流及售后,团长(一般为社区用户)进行社区运营,用户在特定的地点自提。最近大互联网公司均聚焦于这一赛道,纷纷投资相关的初创企业,例如阿里巴巴(09988.HK)参投十荟团、京东(09618.HK)战略投资兴盛优选,美团(03690.HK)则推出美团优选。

从以上几种模式可以看出,O2O平台模式主要为平台服务,资本开支不高,依靠拓展团队与供应商建立联系,同时利用终端和营销引流,固定资产投入或仅限于服务器托管、设备维护升级之类。不过,平台服务需要负责配送等运营成本,所以快送费是其最主要的支出。

前置仓、到柜自提、到店+到家、传统生鲜电商以及社区团购模式都十分消耗资本:需要投入大量的资本开支进行仓库、门店、冷链等的建造和升级,还需要支付巨额运营开支进行产品采购。

其中前置仓和传统生鲜电商还需要安排配送,所以配送支出也占了较大部分。

相对于传统电商平台的集约化经营、社区团购的价格敏感性(价优则难确保质量),前置仓模式确实能够提供更便利、更新鲜和更优质的货品和服务体验,但由于前置仓一般靠近住宅社区、写字楼以及中小型仓储和分销中心,配备温度调节区以进行新鲜食品的储藏和处理,意味着成本也更高。

这正是每日优鲜所面对的困境。

每日优鲜的收入主要来自产品销售以及会员费,其中线上平台的产品销售收入占了总收入的97%以上。

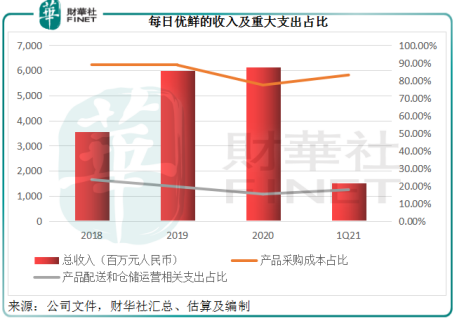

但产品采购成本以及配送和仓储运营支出已消耗了所有收入。见下图,尽管每日优鲜的年收入规模达到60亿以上,但产品采购成本已达50亿,产品配送和仓储运营则有10亿,就算扣除这些支出之后仍有余额也所剩无几,还要支付营销、行政、技术和内容等支出。

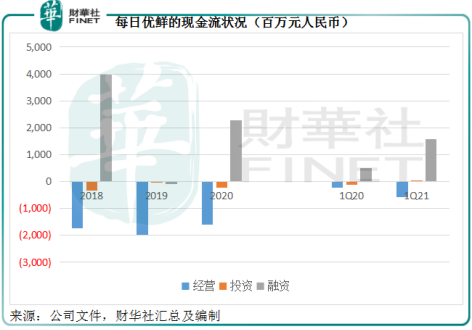

所以每日优鲜自成立到如今要上市,亏损都如影随形。从下图可见,2018年至最新的2021年第1季,该公司均处于经营活动净现金流出的状态,只能依靠融资活动来提供资金。

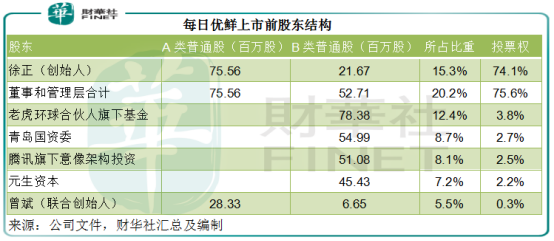

风投资金早已嗅到风向而纷纷入局。见下图,每日优鲜背后的股东阵容强大,有老虎基金、青岛国资委、腾讯等——只是未知这次上市对于这些明星股东来说是解套还是新一段资本旅程的启航。

这次美股IPO,每日优鲜计划将资金:1)一半用于前置仓零售业务,包括销售和营销、升级基建和供应链,以及扩张和升级指控中心及前置仓网络;2)两成用于扩张智能鲜蔬果市场业务和拓展技术平台;3)两成开发零售云计算业务,包括研发、产品开发和销售及营销;以及4)余额用作一般企业用途和战略计划的拓展、潜在战略投资和收购,但目前未有目标。

对于线上电商来说,线下生鲜零售是一片未开发的蓝海。前置仓的优势在于能够为消费者提供优质的产品和快捷的配送服务,而这意味着高成本。

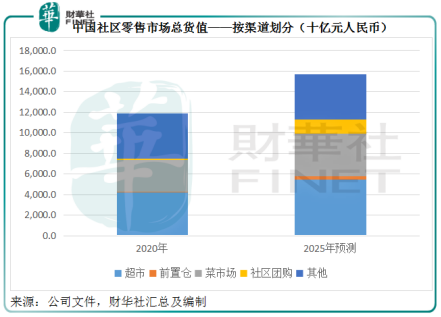

每日优鲜在发送的文件中预测,前置仓的货值规模有望从2020年的337亿元扩大至2025年的3068亿元,这为投资者提供了八倍增长的畅想空间。但从比例上来看,这一市场规模仍不足社区团购的四分之一。

在如此狭窄的细分市场中,每日优鲜却不是唯一的运营商。

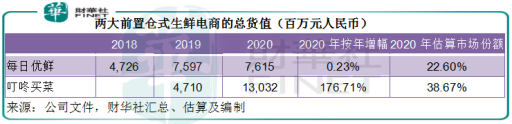

艾瑞的报告显示,按总货值计,每日优鲜于2018年和2019年在前置仓模式电商中名列第一,但到2020年却跌至第二名,笔者猜测第一名很可能是同样在美国提交了招股文件计划在纽交所上市的叮咚买菜。

2017年才成立的叮咚买菜增长非常迅猛:2019年总货值只有47.1亿元,仅相当于每日优鲜的62%,到2020年已达到130亿元,是每日优鲜的1.71倍,年增幅高达1.77倍,而每日优鲜在2020年仅大致持平。

若按每日优鲜提供的整体市场价值计算,其2020年市场份额或为22.6%,叮咚买菜则达到38.67%。

菜场失意,每日优鲜能否携生鲜电商概念在资本市场站稳阵脚?拭目以待。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)