根据笔者对于国内上市检测企业的经营数据观察,很难认为其所讲述的是一个品牌价值的故事,似乎呈现更多的是一个通过资本市场募资后快速扩量的粗暴逻辑。

以国检集团为例,其所立足的建筑工程和建筑材料检测市场,分别是我国检测市场中细分占比第1和第3大领域,然而国检这块业务的表现令人诧异,从4.46亿元增至8.36亿元花了5年时间,它的复合增长率只有13.3%。

如果品牌价值没有那么强,那么对于以华测检测为代表的检测企业的理解便是,随着网点布局的增加,折旧摊销所带来的影响逐渐减弱,那么在某一个阶段,它的roe将呈现v字形的结构,这样的结构中,那个v字的底点就是最佳的逆势时机,当然也要适当的结合市场的情绪价格。

这对于同样作为检测企业的实朴检测的借鉴是,也应当关注它的v字底点。但另一方面,实朴检测所处的土壤和地下水检测(属于环境检测范畴)和以华测检测为代表的消费品和生命科学领域的区别在于前者为项目制运作。

因此,它的赊销账款比例更高,即意味着同样的新增布局增速,实朴的经营难度更大。

那么即便如此,如果需求端的增速特别迅猛,那么它可以暂时抵消赊销带来的影响,像曾经的三聚环保一样。

但是,现实并没有这样乐观。

根据实朴的表述,我国从事环境检测的检测机构有7295家,其中由于土壤和地下水检测起步较晚,其中大部分企业规模较小,技术水平较低,具有较强竞争力的检测机构相对较少,业务规模达到亿元以上的更是稀少。

但现实的结果是,2020年,实朴毛利率从2019年的60.44%下降至45.03%,其原因除了新增折旧未贡献同等的收入以外,还有来自市场竞争加剧导致的产品销售单价的下降。

未来,折旧带来的毛利率影响可以预期v字形走势,但是产品销售单价的下降可是致命的,它只能意味着实朴向商品类企业走了更进一步。

因此,对于场地调查及土壤修复的市场空间持续增长的说法,即以江苏、山东、河北等重点区域的化工园区整治活动是短期土壤检测市场需求加速爆发的重要催化剂。长期来看,随着河南、云南、贵州等地区企业用地详查推进,市场需求下沉、由东向西迁移与重点区域轮动将推动场地调查市场空间不断扩大,支撑土壤检测市场需求快速增长。

以及关于污染土地修复市场持续扩大的说法,即从全国范围看,污染土地修复工作尚处于起步阶段。未来,随着相关法律 法规和商业模式不断完善,修复责任主体在法律和实践层面将更加明确,污染土地修复项目不断放量。

对于这样的表述,笔者很难厘清在毛利率下降而市场增量可能出现的状况中,叠加市场对实朴的出价,其股价到底会如何演绎?

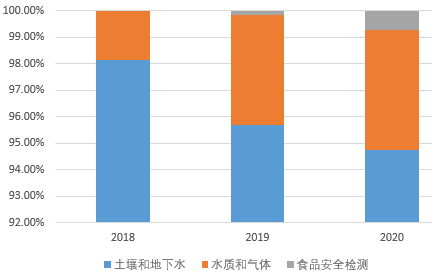

实朴检测目前的核心业务为土壤和地下水检测,其具体分为场地调查检测、土壤修复检测、修复效果评估检测、重点行业企业年度监测、全国土壤污染状况普查,其中场地调查占比最大,2020年为73.38%。

土壤检测是指通过采用合适的分析方法测定土壤的各项理化指标、重金属、无机物、有机物和二恶英等对人体健康和维持生态平衡有重要影响的物质成分,以监测和预报土壤环境质量。

那么场地调查是土壤检测的第一步。根据土壤污染防治行动计划、土壤污染防治法规定,建设用地用途变更为住宅、公共管理与公共服务用地的、土壤污染重点监管单位生产经营用地的用途变更或者在其土地使用权收回、转让前,应当由土地使用权人按照规定进行土壤污染调查。

土壤污染状况调查报告应当报地方环保主管部门,并由环保主管部门组织评审,以确定是否需进行土壤污染风险管控和修复。列入风险管控和修复的地块,不得作为住宅、公共管理与公共服务用地。

土地使用权人将委托专业调查公司对其土壤污染状况进行调查,其中,土壤污染物含量需通过样品检测进行确认,调查公司通常委托具备cma资质的实验室进行检测。

很明显,在这样的业务关系网中,土地使用权人并不与实朴检测这类检测机构直接对接,而是通过调查公司,所以它是一个b-to-b-to-b的模式,那么在这样的项目制模式中,实朴的资金流入是发生在最后的。

所以,关于实朴所讲的‘土壤基质及污染物的复杂性、多样性,仪器输出结果容易出现假阳性、假阴性,此时需要丰富的专业经验进行判断。例如,对复杂有机化合物的检测,一般需要具有3年以上相关检测经验的人员才能对仪器输出结果进行准确分析判断,不同经验程度的人员对相同的仪器输出结果可能得出不同解析结论。’

而基于这样的b-to-b-to-b的模式,所以拥有3年以上从业经验达150余人的实朴在直接客户面前依然没有叫板的能力。

从场地调查检测、土壤修复检测、修复效果评估检测这一服务链条中可以看到,实朴在土壤修复和修复效果评估上并没有太大的投入,这一特征可能跟修复工程耗时长有关。

因此,如果未来实朴在土壤修复上的收入占比持续扩大,这可以作为一个很好的评估信号,即届时实朴的竞争力已经受到很大的损伤了。

除此之外,还有一点值得留意。

土壤和地下水业务中来自全国土壤污染状况普查的收入占比从2019你的0.42%提升到了10.05%,那么这块业务根据表述是每10年至少组织开展1次,因此可理解为非经常性项目,剔除这个项目的影响,实朴的土壤和地下水业务的2020年增速只有7.2%,并且这还是在产品销售单价下降的背景下完成的。

总体来说,笔者并不认为实朴所陈述的关于品牌价值、从业人员经验价值是有效的,亦不认为‘由于土地价值大、污染修复成本极高,检测报告质量能否满足使用要求对客户至关重要,是客户选择检测机构的主要考量因素’的陈述是有效的,投资者应当谨慎选择。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)