深圳市南山科技园——中国互联网企业最集中、也是年轻的IT从业员最密集的地区。

以前,科技园IT人最普遍的装扮是T恤、短裤、智能手机;现在,最时尚入圈的装扮是T恤、短裤、智能手机、悬挂在胸前时不时能拿起来抽一口的电子烟,以及飘散在身后、带着浓烈香精味儿的烟雾。

在几个月之前,对于电子烟的监管正式提上日程,却无碍电子烟成为时尚新宠,电子烟线下门店依然遍布大街小巷。

电子烟代工厂思摩尔国际(06969.HK)刚刚发布了业绩预喜,预计2021年上半年经调整纯利增长一倍以上,但是其股价却因为未来监管的预期而持续下挫,已较年初累计下跌逾27%。既然业绩向好,股价却下跌,而监管前夕电子烟市场仍一派祥和,那思摩尔国际的估值是否有向上修正的可能?

2020年7月上市的思摩尔国际预计,其2021年上半年溢利将达到27.04亿元(单位人民币,下同)至29.88亿元,同比增长34.25倍-37.96倍。

值得注意的是,该公司在2020年上市时产生了大笔一次性的账面亏损和支出,基数较低,2020年上半年的税后盈利只有7666万元,较2019年上半年下降了91.68%,而2021年上半年没有这些支出,利润规模也就得以恢复。

若扣除这些与上市有关的金融工具公允值变动、上市开支等非经常性项目,经调整纯利或为28.26亿元-31.24亿元,同比增长1.16倍-1.39倍。

2020年第1季受到疫情影响,思摩尔的季度产量较原计划减少三分之一,不过三月底开始恢复。2021年上半年则没有此等影响,因此其利润较高也合乎常理。

2021年第1季,该公司的经调整纯利同比增长2.88倍,达到12.27亿元。依照这些数据可以计得,思摩尔的2021年第2季经调整纯利或达到28.26亿元-31.24亿元,同比增幅或达到61.25%-91.25%。

由此可见,该公司今年上半年业绩表现强劲,固然有上年同期低基数的因素,但撇除受干扰的收益和亏损,其持续性经营业务的利润表现也不俗,反映其实际盈利能力确实在提升。

那么,在即将到来的监管之下,该如何看待思摩尔的前景?

思摩尔主要经营两项业务:1)面向企业客户的代工业务;2)面向零售客户的自有品牌APV销售业务。

代工业务是其主要的收入和利润来源,2020年面向企业客户销售占总收入的91.5%。该公司于2020年没有披露细分业务的毛利率,但从其招股书的数据可以看到,2019年面向企业客户销售业务的毛利率要比面向零售客户业务的毛利率高出接近11个百分点,前者整体毛利率为45.53%,后者毛利率为34.68%。

所以作为代工厂商,思摩尔有其规模优势,其中产能是其能否有效处理订单的关键。

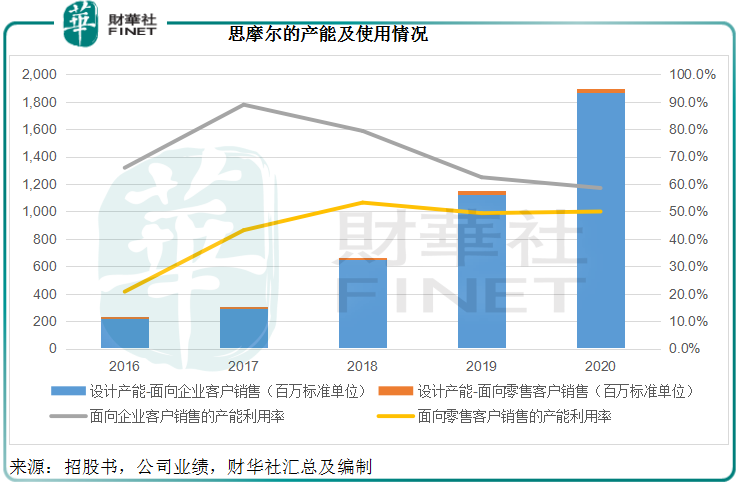

该公司一直十分努力地提升产能,到2020年12月31日,思摩尔国际面向企业客户的设计产能已达到2316.1百万标准单位/年,较2016年时高出9.5倍;面向零售客户产品的设计产能为25.8百万标准单位/年,是2016年时的4.3倍。而从其经营数据来看,即使产能不断扩张(且不断有新厂房稀释利用率数据),产能利用率始终保持在一半以上,反映其开工率还是蛮高的。

该集团计划于2021年通过增加新的租赁厂房及提升自动化水平,使面向企业客户销售的产能储备增加不少于500百万个标准单位/年。

此外,其位于江门的产业园一期工程正在建设中,预计于2022年底可以增产不少于1080百万个标准单位/年(面向企业客户的产品),待江门产业园二期工程完工后,预期面向企业客户产品将进一步增加不少于1440百万个标准单位年产能,意味着其产能水平将较目前翻一番。

相信大家都有一个疑问,随着监管的落实,思摩尔未来新增的产能派得上用场吗?

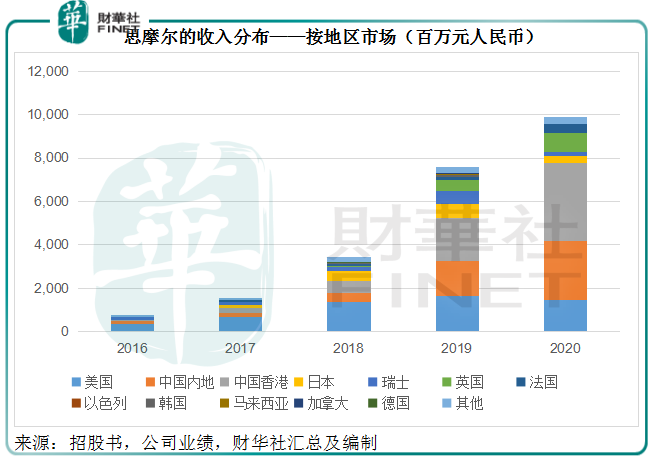

一直以来,海外是思摩尔的主要市场,见下图,美国和欧洲贡献了该公司的大部分收入。值得注意的是,中国香港的收入占比也颇高,这部分销售大部分为出口和转口贸易,将其产品经由香港出口到海外市场。

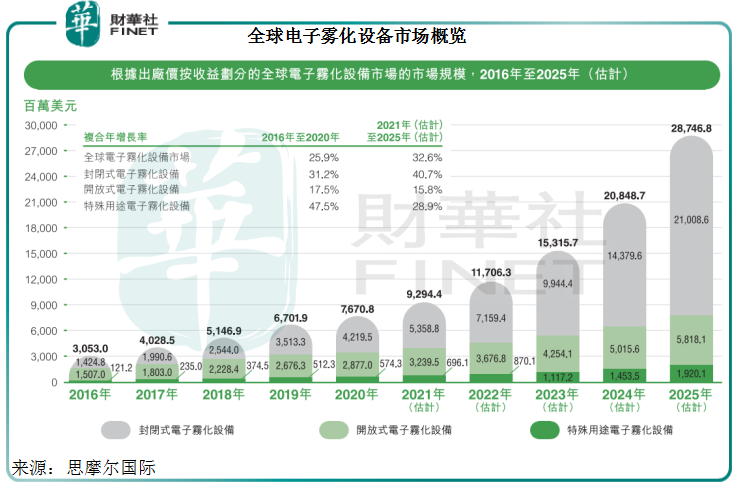

根据沙利文的报告,全球电子雾化设备市场在未来五年(2021年至2025年)的增幅十分可观,复合年增长率达到了32.6%,高于前五年的25.9%,反映增速在加快。

全球领先的烟草公司和独立电子雾化公司,例如日本烟草、英美烟草、Reynolds、RELX等知名品牌,是思摩尔的主要客户。思摩尔2020年在全球电子雾化设备制造领域的市场份额从2019年的16.5%提高至18.9%,仍稳坐全球最大电子雾化设备制造商的交椅。

凭借产能规模以及与这些重要品牌的业务联系,思摩尔应可得益于全球市场需求的增长。

另一方面,内地的贡献也在迅速提高。2020年,内地收入贡献的占比由2016年的17%增至27.06%。所以,内地监管落实或多或少也会经由国内客户订单影响到思摩尔。不过海外市场的增长应可在一定程度上缓冲此等影响,其前景应整体偏向正面。

尽管发布半年业绩预喜后,思摩尔的股价上涨2.75%,收报42.95港元,但今年以来的监管预期仍压抑着股价表现,现价较年初折让28.24%。

根据该公司发布的2021年上半年预期盈利数据可计算出截至2021年6月末的12个月经调整纯利,或介于54.12亿元至57.09亿元之间。按当前市值2563.2港元计,市盈率或介于37倍-39.5倍之间,已远低于监管消息发布前的估值,当时思摩尔的股价曾高达75港元,往绩市盈率为274倍。

但就此断定思摩尔的估值已处于低位尚言之过早。虽然国内和海外市场的需求前景乐观,但目前监管法规尚未落实,对电子烟厂商和销售的影响也难以判断,其估值或未走出不确定的阴霾。

另外,思摩尔的大股东亿纬锂能(300014.SZ),尽管主营业务集中于近年备受瞩目的电池赛道,其股价表现有时也会受到思摩尔相关消息的影响。

亿纬锂能持有思摩尔的19亿股,相当于后者已发行股本的31.86%,按联营公司入账。

根据亿纬锂能的2020年业绩数据,思摩尔的净利润为24.05亿元,则其应占思摩尔收益为779.8亿元(当时入账的持股比例为32.42%),相当于归母净利润的47%,可见思摩尔对其业绩的影响不小。所以后者的上半年业绩预增公告也带动亿纬锂能股价大涨2.9%。

同样,监管法规方面对思摩尔的影响也会蔓延到亿纬锂能。不论亿纬锂能是否从事电子烟业务,只要持有思摩尔的敞口(尤其考虑到该公司对其业绩的影响颇大),其表现多少都会受到消息面的影响,投资者需提防有关风险。

毛婷

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)