任何一个行业只有一二才有较高的盈利空间,有较大的话语权,因此,资本也往往喜欢给龙头高估值。

位于第一梯队之外的,行业排名第三甚至还往后的公司,如果股价出现屡创新高的现象,背后的原因值得细究一番,是该个股的价值被低估了?还是整个板块带动的结果?

比如动力电池二梯队的国轩高科近期股价不断创新高,2021年7月12日的收盘价为48.82元,相比去年同期30.22元的收盘价,增幅比例为61%。

国轩高科的股价新高背后是因为整体锂电板块的火热带动的,还是自身的价值被低估自然引起的涨动?值得思考。

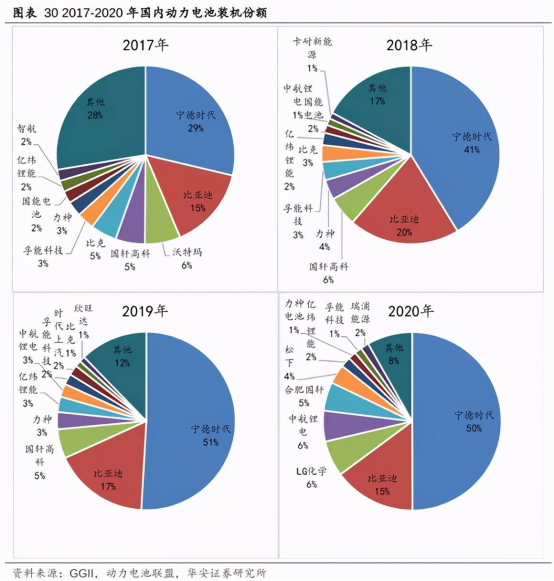

2017年至2020年,国内动力电池装机份额情况如下图所示:

不难看出,国轩高科在国内市场份额中的比例一直处于5%的水平,宁德时代是最大的赢家,从2017年的29%提到到2020的50%,与此对应缩水的是一些不知名“其他”小厂商,其次是第二位的比亚迪,拥有15%的市场份额,后面的厂商均与头部差距较大。

从整个动力电池总装机量来看,毫无疑问,目前的格局是宁德时代与比亚迪稳居第一梯队,国轩高科、中航锂电、亿纬锂能、孚能科技位于第二梯队。

但如果对动力电池行业进行细分进入到分支领域,情况就有些不同了。

众所周知,锂电池目前分为三元锂电与磷酸铁电,这两种电池由于正极材料的差异化,决定了其使用性能与成本方面的区别。除了宁德时代有能力采取两手都抓的策略,其余的电池厂商其实主攻的往往只是其一。

国轩高科的主攻是磷酸铁电,从2020年报来看,其动力电池装机量约为3.27GWh,其中磷酸铁锂电池装机量约为2.9GWh,约占磷酸铁锂电池国内市场装机总量的12.06%,排名全国第三。

也就是说,磷酸铁锂在整个动力电池行业的重要性与表现,将决定着国轩高科未来的命运。

磷酸铁锂近期确实出现了抬头的迹象,先以2021年上半年的产量来看,磷酸铁锂上半年的累计产量已经超过了三元锂电。这是磷酸铁锂三年后首次半年度产量反超三元锂电。

再以装车量(销量)来看,2021年6月份的国内动力电池当月装车量11.1GWh,其中三元电池共计装车5.9GWh,同比上升98.3%;磷酸铁锂电池共计装车5.1GWh,同比上升206.4%。

可以看出,在装车量方面,磷酸铁锂电与三元锂电的差距在进一步缩短,逼近趋势明显,而且磷酸铁锂电的同比增长数字远远高于三元锂电,按照这种趋势持续下去,装机量超过三元锂电重返行业第一指日可待。

虽然两手都在抓,两种电池的市场份额都是第一,但是依靠三元锂电起家的宁德时代在“磷酸铁锂”方面的垄断效应是不如“三元锂电”的,如果磷酸铁锂重新回到行业装机量最高的位置,这对第二梯队主攻磷酸铁锂的电池厂商来说是个良机。

这一点前文已经提到,以国轩高科为例,在整个锂电的装机量份额是5%,但是在磷酸铁锂的装机量份额却是12%。

磷酸铁锂持续性的利好,势必可以带动比亚迪、国轩高科等市场份额与业绩提升,进而引发资本市场上的表现,这或许是国轩高科被低估的表现。

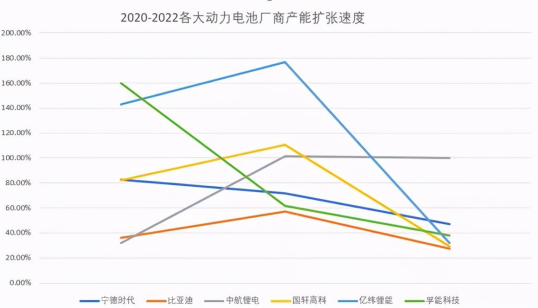

除此之外,为了应对行业头部企业的垄断,第二梯队的电池厂商们也在纷纷扩产,而且速度并不逊于一线。根据公开资料显示,二线电池厂商扩产速度普遍超过宁德时代和比亚迪。

由于一家公司的产能精力是有限的,很难做到三元锂电与磷酸铁电同等程度的对待,因为有些生产线已经铺成了,再改来不及,这跟企业战略有关,趁着宁德时代在磷酸铁锂的垄断效应尚未形成,这对国轩高科等来说是一次机会。

截止目前,国轩高科拥有合肥(新站、经开、庐江)、唐山、青岛、南通、南京、柳州等八大生产基地。

国轩高科2020年产能为28GWh,计划2023年将其电池年产能提升至80GWh,在2025年将年产能提升至100GWh。

有了产能,才有底气跟下游的车企谈,产能是提升市场份额的基础。

尽管如今的大众汽车已经今非昔比,但瘦小的骆驼依然比马大,大众中国对国轩高科的入股,是国轩高科与下游车企“绑定式”合作的一次体现。

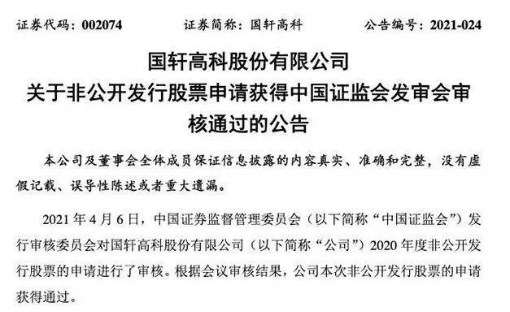

大众中国用约合人民币87亿元人民币换得国轩高科26.47%股权,国轩高科募集到的资金将用于16GWh高比能动力锂电池产业化项目及三元正极材料项目。

大众中国承诺目前没有且未来3年也没有计划作为战略投资者参与国内其他从事动力锂电池生产业务上市公司非公开发行的计划,这也意味国轩高科具有一定程度上的唯一性。

大众方未来的电动汽车发展规划,其在2021全球的电动车销量目标为100万辆,巨大的锂电池需求也将给国轩带来多维度的提升。

这将意味着大众中国成为了国轩高科提升市场份额的有力靠山。

7月6日,国轩高科发布两则公告,因引进战略投资者的需要,5位董事及董事会秘书辞职。在此次变动之后,国轩高科的9位董事仅剩4位,除董事长李缜外,还有2位是目前国轩高科的技术负责人,另外1位则是在去年7月底迎来的首位“大众系”董事。

车企派高管入驻,这对国轩高科深入理解下游车企需求、与车企共同研发,是一个好机会;同时两家企业的磨合与研发思路如何统一化也是一种挑战。

目前国轩高科的客户阵营包括江淮汽车、奇瑞汽车、上汽通用五菱、吉利商用车、长安汽车、上汽大通、、北汽新能源、印度塔塔、台塑集团、EBUSCO等海内外车企。

遗憾的是,国轩高科没有博得造车新势力(特斯拉、蔚来、理想、小鹏等)的青睐,这些新势力几乎一边倒的选择了宁德时代。尤其是,蔚来与国轩高科都在合肥,竟然在没有形成合作关系。

大众中国虽然与国轩高科深入绑定,但是如果未来国内新能源汽车的头部企业是造车新势力的一名或多名的话,这对国轩高科来说将是一场灾难。大众中国、江淮、奇瑞汽车等传统在国内市场的销量与造车新势力的较量,将是影响国轩高科命运的方向盘。

因此,从下游车企的这个角度来看,国轩高科的确危机重重。

从上游磷酸铁锂在锂电的表现来看,对国轩高科来说是利好乐观的,但从下游客户群体车企的倾向度与车企的竞争来看,对国轩高科来说却是不利的。

对大部分动力电池厂商来说,自成立的那一刻起,就从没有停息过向上游布局的步伐。无论是头部企业宁德时代,还是二梯队、还是不知名的三梯队的小厂商,都在积极的去锁定上游材料,因为那是压缩内部成本的关键所在,掌控上游关键原材料的长期稳定供应,意味着掌控议价筹码及话语权。

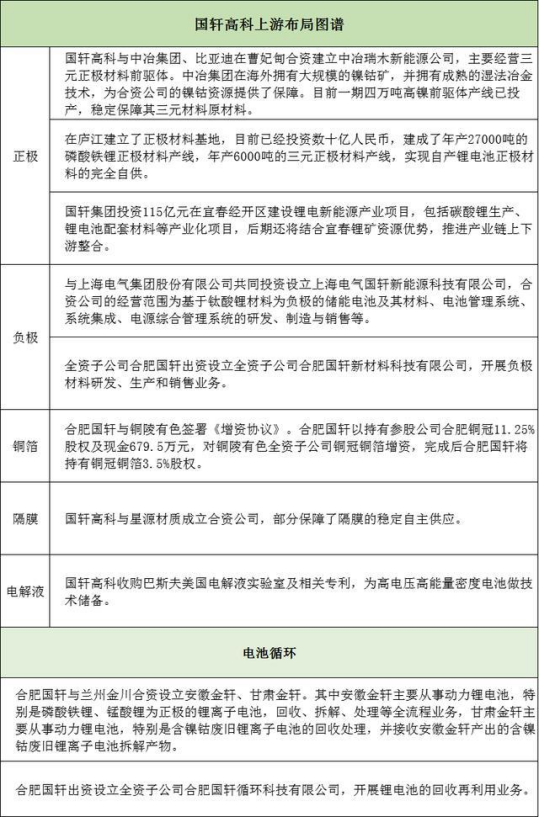

国轩高科在上游布局的战略也是可圈可点的。

2021年2月,国轩高科宣布将投资115亿元在宜春经开区建设锂电新能源产业项目,包括碳酸锂生产、锂电池配套材料等产业化项目,后期还将结合宜春锂矿资源优势,推进产业链上下游整合。

2021年3月,国轩高科与肥东县政府签署投资合作协议,其动力电池产业链项目落户肥东,预计总投资120亿。

项目预计将在两年内竣工投产。项目启用后,将保证国轩高科2025年动力电池产能达到100GWh的原材料供应,并切实解决锂电池回收和梯次利用问题,项目达产后将覆盖新能源动力电池产业链上的关键材料与环节。

当月,国轩还以1亿元成立成立两家子公司,完善上游原材料和回收领域布局。

国轩高科已先后投资了正极、正极前驱体、负极材料、隔膜、铜箔电解液等产业链关键环节,形成了全产业链的垂直布局。

截至目前,国轩高科的磷酸铁锂电池能量密度达到了160Wh/kg,工信部目录上的搭载宁德时代磷酸铁锂电池的国产特斯拉 Model 3 显示,电池能量密度从原来的 145 Wh/kg 下降到了 125 Wh/kg。

从能量密度这一关键性指标来看,国轩高科已经与第一梯队不相上下了。

2020年度实现营业收入67.24亿元,同比增长35.6%;实现归母净利润1.5亿元,同比增长192.02%。磷酸铁锂的回归,是其业绩呈现整体性向好的关键性因素。

据国轩高科财报显示,公司结束连续11季度经营现金流净流出的情况,从2020年Q4起转为净流入,说明在后补贴政策背景下,国轩高科的自身造血能力正不断提升。

值得一提的是,截止2021年7月12日,国轩高科的动态市盈率(PE)为381.28,比宁德时代193.91的动态市盈率高一倍,这让不少投资者们望而却步了。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)