财华社在《风口将至之国产疫苗:领跑全球,千亿大蓝海静待爆发》开篇之中强调国产二类疫苗是一名好生意,未来十年中国疫苗市场规模将达人民币2,000亿元。

在未来千亿蓝海之下,国内较早从事疫苗业务的康泰生物(300601.SZ)却被二级市场“抛弃”,股价走势与智飞生物、康希诺、万泰生物等疫苗股背道而驰,甚至跑输大盘及所属生物疫苗板块。

作为近些年的大牛股,康泰生物是被错杀,还是另有隐情呢?此外,在未来十年千亿蓝海之下,康泰生物还能行吗,业绩增长点又在何方?

康泰生物有今天如此的成就,靠的是乙肝疫苗。

与其他疫苗公司一样,起初康泰生物同样替全球四大疫苗寡头(葛兰素史克、赛诺菲、默沙东、辉瑞)“打工”。康泰生物选择了为默沙东“打工”,从而赚取第一桶金后,才开启自身国产疫苗创新、研发及生产。

20世纪90年代以后,我国疫苗行政管制逐步放宽。1996年,巴斯德成为第一家进入中国市场的跨国药企,并向中国市场推出了甲肝、肺炎和流感疫苗,就此打开了中国二类疫苗市场。

此后不久后,国外疫苗巨头如默沙东、葛兰素史克也加速进入国内市场并通过与国内疫苗公司合作,抢占国内疫苗市场。

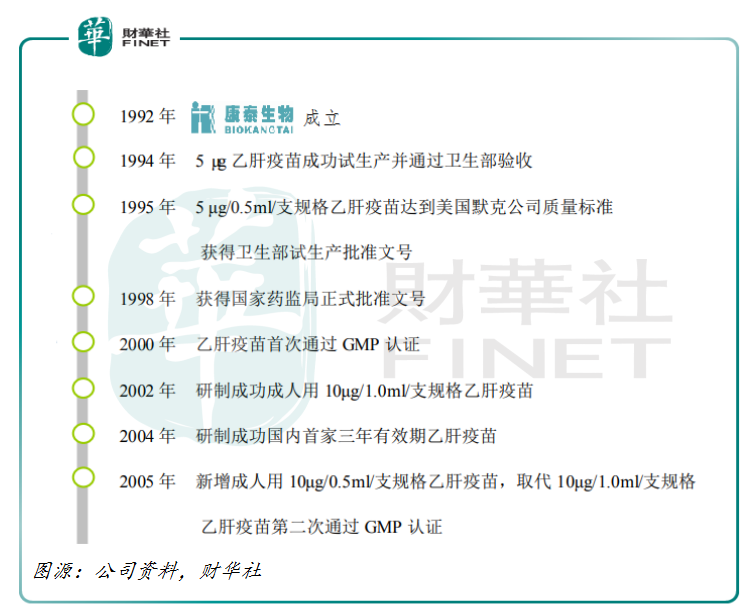

在此背景之下,包括康泰生物(1992年成立)在内多家民营企业陆陆续续注册成立并开始涉足疫苗领域。就此中国疫苗市场形成了国企(主要聚焦一类疫苗)、民企和外资三足鼎立的局面。

成立不到三年时间里,康泰生物先后成功通过5µg乙肝疫苗试产及卫生部验收,以及5μg/0.5ml/支规格乙肝疫苗达到默沙东质量标准,并获得卫生部试生产批准文号。就此,康泰生物依靠单品乙肝疫苗开始在国内疫苗市场大施拳脚。

就康泰生物发家单品重组乙型肝炎疫苗(酿酒酵母)而言,康泰生物生产的重组乙型肝炎疫苗(酿酒酵母))的生产工艺、生产线和生产菌株均全套照抄默沙东。

借此,康泰生物名义上成为具有世界领先优势的基因工程疫苗的公司。

2002年,康泰生物研制成功成人用10μg/1.0ml/支规格的乙肝疫苗;2004年,康泰生物研制成功国内首家三年有效期乙肝疫苗;2005年,康泰生物新增成人用10μg/0.5ml/支规格乙肝疫苗,取代10μg/1.0ml/支规格乙肝疫苗第二次通过GMP认证。

值得一提的是,纵使康泰生物在乙肝疫苗领域取得多项先发优势,但无奈产品过于单一,又缺乏独有专利技术,市场竞争力逐年下降。

最终,走投无路的康泰生物选择重组,引进拥有多项疫苗专利的民海生物。而民海生物由深圳市瑞源达投资有限公司(下称“瑞源达”)、王峰及郑海发持有100%股权。重组完成后,康泰生物第一大股东变更为瑞源达。而瑞源达最大股东就是杜伟民,持股达75.1%。就此,杜伟民进入到了康泰生物。

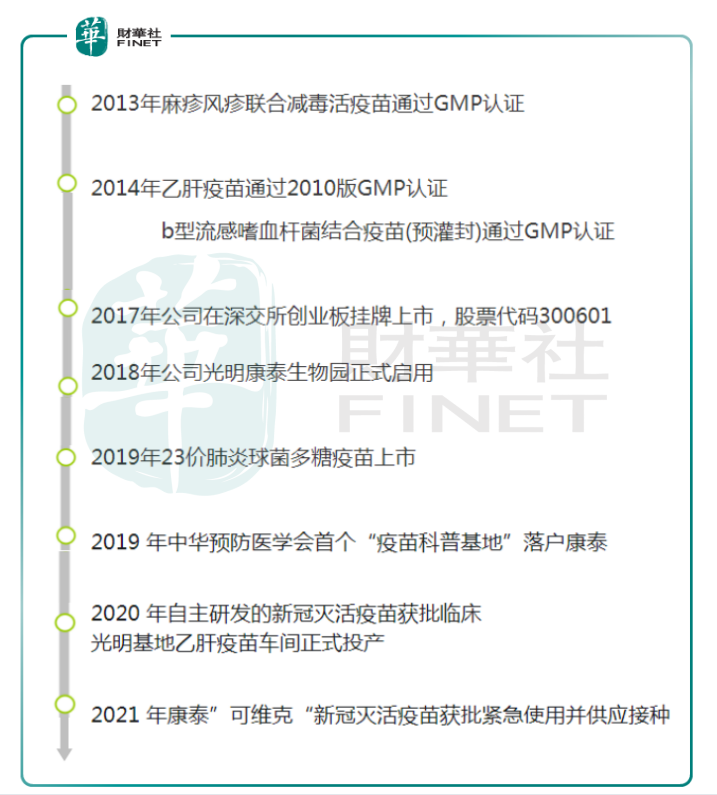

随着民海生物加入,并依托民海生物在Hib疫苗、麻风二联等签发上的优势,康泰生物产品组合开始丰富起来。Hib疫苗、麻风二联苗和四联苗分别于2012年年底、2013年下半年上市,并借助中国二类疫苗市场景气度不断提升,康泰生物收入开始水涨船高。

与此同时,手握康泰生物62.16%股权的杜伟民,也将开始玩起了资本故事。

2017年2月,康泰生物在创业板上市,并借助中国二类疫苗之东风开启了4年股价涨46倍的神话。

具体而言,2017年至2020年,随着国民对疾病预防及疫苗使用安全意识的增强、国内疫苗产品研发和生产水平的提高以及相关有利政策等因素的促进下,中国二类疫苗迎来大爆发。

据灼识咨询数据显示,中国二类疫苗市场规模从2017年的人民币217亿元增至2020年的595亿元,复合年增长率为39.96%。

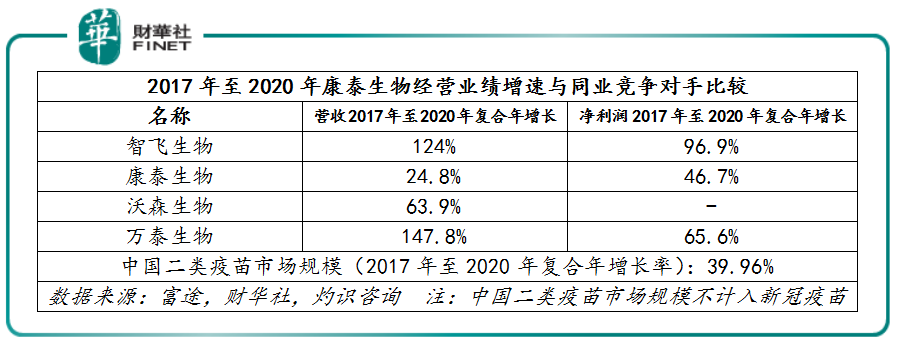

在此背景之下,康泰生物依托四联苗、乙肝疫苗及Hib疫苗的持续发力,营收2017年至2020年复合年增长率为24.8%,净利润2017年至2020年复合年增长率为46.7%。

业绩持续攀升,股价自然也水涨船高。康泰生物股价从发行价的3.29元/股,一路飙升至2020年7月14日收盘价的152元/股,股价涨幅近46倍,市值也从人民币10来亿元升至1,045亿元。此时,作为公司实际控制人及大股东的杜伟民身价飙升至百亿。

值得注意的是,真正推动康泰生物股价飙升的,最主要驱动力是“新冠疫苗概念”。

横向比较新冠疫苗股康希诺(H股)和智飞生物。康希诺和智飞生物2020年全年股价累计涨幅分别约为199%、200%,且股价均期间内创出历史新高。康泰生物2020年全年股价累计涨幅约1倍,同样是在该期间内股价创出新高的249.39元/股。三者股价表现均要优于其他生物疫苗股。

与智飞生物及康希诺股价继续高位运行不同,康泰生物股价在创新高之后,股价开始急速步入调整。特别是,在新冠疫苗获紧急使用这样的利好,都无法阻碍股价继续下行。

2021年5月份康泰生物新冠肺炎疫苗“可维克”上市之后,股价至今跌幅达15.7%。2021年全年累计跌幅达12.7%,而同期上证指数累计收涨2.69%,生物疫苗板块累计收涨12.85%,智飞生物累计收涨22.9%、沃森生物累计收涨76.6%、疫苗新星万泰生物累计收涨94%。

从基本面角度来看,康泰生物股价下行与业绩表现不佳有关。

业绩方面,康泰生物2020年中期营收及净利润分别为7.71%、0.63%,而智飞生物2020年中期营收及净利润分别同比增长38.8%、31.62%。

到了三季度之后,康泰生物业绩表现还是不见起色,增速还倒退。

2020年前三季度康泰生物营收同比增长1.87%,净利润同比增长0.58%。

然而,连续两份表现并不理想的财报及股价趋于下行,依旧不改包括中银证券、西南证券、华泰证券在内多家券商对康泰生物持看多态度。

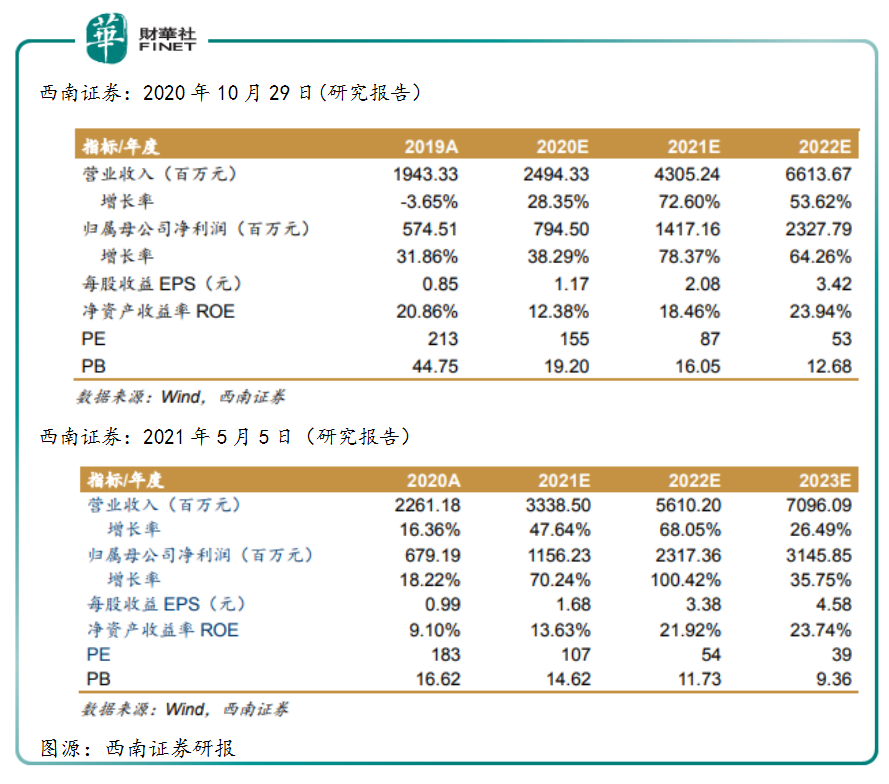

2020年10月29日,西南证券发布研究报告称,康泰生物核心产品有望量价齐升,Q4经营值得期待。2020年全国乙肝疫苗供不应求,康泰生物乙肝疫苗新产能6月份恢复生产,预计11月份恢复供应销售,未来公司乙肝疫苗也将呈量价齐升趋势。不考虑新冠疫苗的贡献,预计2020-2022年归母净利润分别为7.9亿元、14.2亿元、23.3亿元,分别同比增长38.29%、78.37%及64.26%。

2020年11月30日,中银证券发布研究报告称,康泰生物Q3单季业绩下滑估计和四联苗封剂型重新招标和费用增加有关。目前,四联苗各省市招标工作基本完成,预计Q4销售工作恢复正常,有望实现量价齐升。此外,乙肝疫苗新产能在今年6月恢复生产,预计在年前能恢复销售供应。

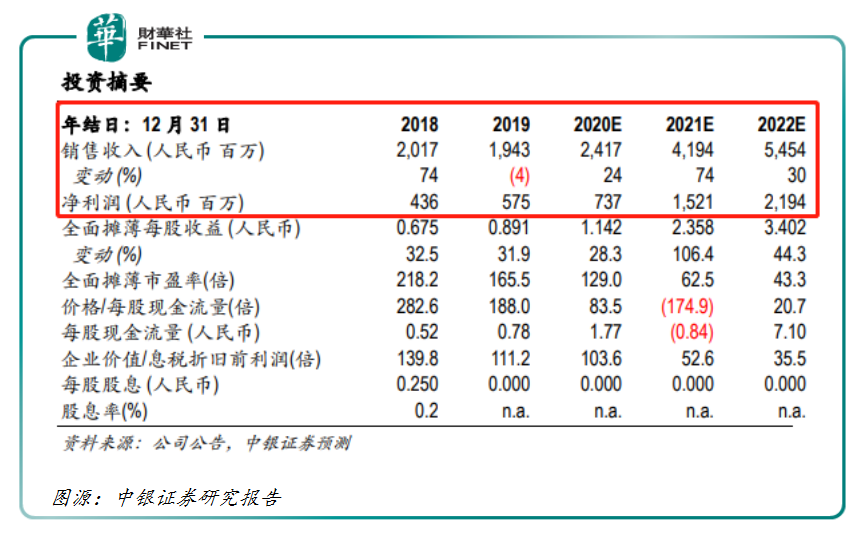

据中银证券预测,2020年、2021年及2022年,康泰生物营收分别为24.17亿元、41.94亿元及54.54亿元;净利润分别为7.37亿元、15.2亿元及21.94亿元。

2021年4月底,康泰生物发布了2020年年报。对于这份迟来的年报,“打脸”了不少一直看好康泰生物全年业绩表现的投资者们。

康泰生物2020年营收及净利润分别同比增长16.36%、18.2%,远低于市场给予的预期表现。

此外,相比同属“新冠疫苗加持”的智飞生物,康泰生物业绩表现实在不理想。智飞生物2020年营收及净利润分别同比增长43.5%、39.5%。

不仅如此,康泰生物业绩表现还远不及沃森生物及万泰生物等竞争对手。

沃森生物2020年营收及净利润分别同比增长162.13%、523.9%;万泰生物2020年营收及净利润分别同比增长98.8%、224.2%。

随着康泰生物2020年业绩披露,此前给予康泰生物较高预期的部分券商开始调整业绩预期值。

2021年5月5日,西南证券将康泰生物2021-2022年归母净利润预期下调为11.56亿元及23.17亿元。而2020年10月29日研报给出的2021-2022年归母净利润预期值分别为14.2及23.3亿元。

实际上,纵观康泰生物上市至今,业绩虽然能保持稳健增长,但始终无法达到市场预期,一直跑输行业整体增速以及行业主要竞争对手。

据灼识咨询数据显示,中国二类疫苗市场规模2017年至2020年复合年增长率为39.96%;智飞生物、康泰生物、沃森生物及万泰生物营收2017年至2020年复合年增长率分别为124%、24.8%、63.9%及147.8%;智飞生物、康泰生物及万泰生物净利润2017年至2020年复合年增长率分别为96.9%、46.7%及65.6%。

结合康泰生物股价走势及业绩披露消息面来看,康泰生物业绩迟迟无法达到理想的预期,让不少投资者对其失去了信心,在每次业绩披露之后,股价都出现承压下行的情况。

某种层面上讲,经历新冠肺炎疫苗概念疯炒之后的康泰生物,股价倍增但业绩未能达到市场预期,又恰逢估值水平过高,市场看淡情绪明显增加。特别是,2020年业绩报披露后,券商下调营收及净利润后,股价承压下行较为明显,足以反映这一点。

在股价一路飙升之际,杜伟民还闹起了离婚、分财产。

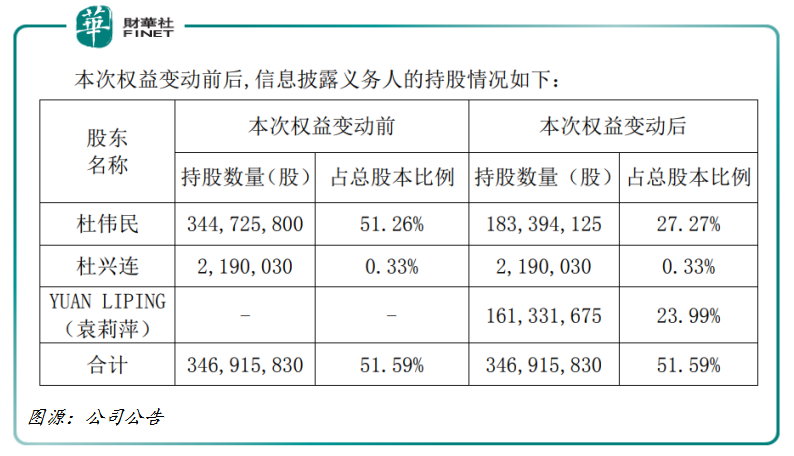

去年5月29日,康泰生物突然发布公告称,公司控股股东、实际控制人杜伟民与袁莉萍解除婚姻关系,就此进行财产分割。

杜伟民持有股份近一半转让给袁莉萍。据公告显示,此次股权分割过户后,杜伟民持有1.8亿股,占公司股份总数的27.27%,袁莉萍持有1.6亿股,占公司股份总数的23.99%。

按照5月29日收,康泰生物146元/股的收盘计,杜伟民这笔“离婚费”高达235.54亿元,刷新了A股“最贵离婚费”记录。

结合康泰生物股价走势来看,杜伟民选择离婚的时间节点可谓是精准。不禁让人惊叹“内行就是有门道”。

按照过往上市公司离婚分财产,实际控制人的控制权及表决权势必会因闹不和而被削弱,甚至被取代。例如,某卖书平台的“庆俞之争”。

但是,此次杜伟民离婚似乎有意规避此类冲突,非常的“佛系”。

据公告称,这次离婚事件引发的分财产之事,不仅不会导致康泰生物控制权的变更,袁莉萍还自愿将其所有股份对应的表决权等股东权利委托给杜伟民,并与杜伟民建立一致行动关系。这意味着经历分财产后的杜伟民,对康泰生物实际控制权不会发生改变。

股价创新高闹离婚分财产,女方放弃表决权等股东权利确保男方实际控制权不变,这似乎很合理,但又感觉哪里不对劲。

更有意思的是,“A股最贵离婚费”并未改变康泰生物股价飙升的步伐,股价随后两个多月不到涨幅超50%。在股价持续走高之际,公司高管开始“玩套现”。

据wind数据显示,截至2020年9月16日至2021年1月27日,康泰生物高管刘建凯、李彤、朱征宇、苗向、刘群、甘建辉、吕志云在内7位高管进行减持,累计套现约1.95亿元。

万万没想到的是,刚经历“A股最贵离婚费”两个主角杜伟民和袁莉萍也参与了这场套现,而且套现力度更猛。

2021年1月27日至2021年5月26日,杜伟民和袁莉萍各进行了三次减持,合计减持康泰生物1,751万股,交易均价介乎于100.24元至194.28元之间,联手套现22.64亿元。其中,袁莉萍三笔交易共套现21.7亿元,杜伟民三笔交易共套现9,331.23万元。

某种层面上讲,康泰生物2021年至今股价表现弱于大市及行业竞争对手,除了受2020年业绩表现不理想影响外,第一、第二股东及高管们“默契”减持套现,给康泰生物股价带来极大的下行压力。

康泰生物股价都跌了这么多了,是否跌出价值洼地了,还会有回调的可能吗?另外,康泰生物还值得期待吗?

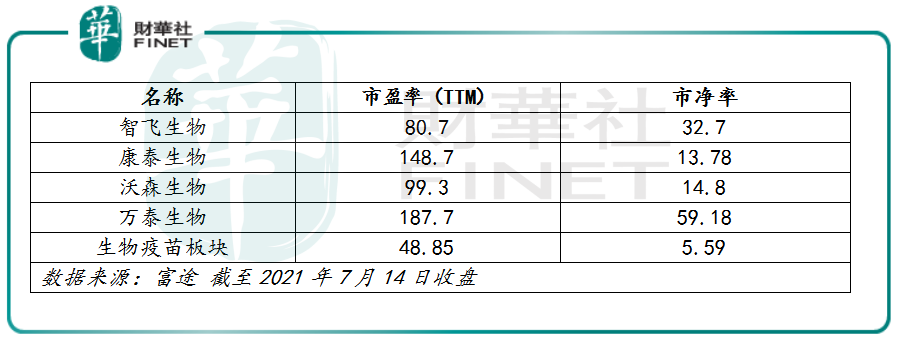

据富途数据显示,截至2021年7月14日,康泰生物市盈率为148.7倍,分别高于智飞生物市盈率的80.7倍、沃森生物市盈率的99.3倍、生物疫苗板块市盈率的48.85倍,但低于万泰生物的187.7倍;康泰生物市净率为13.78倍,高于生物疫苗板块市净率的5.59倍,但低于智飞生物的32.7倍、沃森生物的14.8倍及万泰生物的59.18倍。整体而言,康泰生物股价虽受多方因素承压下行,调整幅度比较大,但从估值角度来看,当前或许不存在被严重低估的情况。

向前看,我国二类疫苗市场仍是一片蓝海,未来十年增量规模将突破2,000亿元。在此背景之下,康泰生物前瞻性布局多联多价疫苗等新型疫苗,有望在千亿蓝海之中分得更多的市场份额。这种可能将在接下来2-3年能得到验证。

具体而言,康泰生物五联苗、13价肺炎结合疫苗、二倍体狂犬疫苗、水痘等疫苗有望2021-2022年内陆续获批,有望给公司带来不俗的业绩支撑。

因此,康泰生物未来的看点就是,能否借助多款新型疫苗陆续上市弥补老疫苗产品增速乏力的情况,进而给公司寻得新的业务增点。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)