从73年前的一款抗过敏发家,到市值逾四千亿的全球医美龙头,艾尔建的发展壮大充满了偶然。

中国医美近几年终于从爆发的前夜走出,迎着朝阳大踏步前行。以史为镜,艾尔建过去以肉毒素和玻尿酸产品风靡全球,撬开全球爱美消费者的钱包。国内医美行业正处风头浪尖的爱美客和四环医药们,谁会率先跑出,成为下一个艾尔建呢?

艾尔建的成立到发展壮大,就是一段曲折上升的行业并购史。

1948年,药剂师Gavin S. Herbert成立艾尔建(Allergan)。公司的名称其实取自它第一款药的名字,即Gavin S. Herbert与另一名药剂师Stanley Bly在洛杉矶合力研发的抗组胺新安替根(antihistamine neoantergan)抗过敏(anti-allergy)滴鼻剂。这款药的名字取了药物的原料后缀和名称前缀命名为Allergan。

后来Gavin S. Herbert新成立的公司名字就延用该药物的名称,称为Allergan(爱尔建)。

1950年,艾尔建药物公司(Allergan Pharmaceuticals Inc.)正式成立。之后爱尔建主要从事眼部护理产品生产销售。1970年,公司上市。1980年,艾尔建与另一家药企史克(SmithKline Beckman)合并。1989年,史克被必成(SmithKline Beecham)收购(即后来的制药巨头葛兰素史克前身)。艾尔建在收购完成后从必成分拆出,再独立经营。

同年,美国联邦药监局(FDA)批准一款名为Oculinum的A型肉毒毒素产品(botulinum toxin type A)用于治疗弱视。该产品的研发者为眼科专家斯科特Alan Scott,Alan Scott也成立了以产品命名的个人公司Oculinum。

从事眼部护理产品生产的艾尔建1991年将Oculinum公司作价900万美元收归账下,并在次年将Oculinum改为以肉毒毒素英文名合成的新词Botox。这个Botox正是后来风靡全球的肉毒素医美产品保妥适。

90年代,眼科医生Jean Carruthers在用保妥适注射剂治疗病人眼睑紧绷症状时发现病人脸上的皱纹在用药之后亦随之消失,医生随即将她的发现发表文章公诸于众。其他的皮肤病医生于是亦利用起保妥适的这项“副作用”。

保妥适的医美功效很快令其风靡全美。1997年,保妥适甚至因为供不应求而在全美脱销,引发每月使用保妥适保养皮肤的爱美人士集体恐慌。2002年,FDA正式批准保妥适为一款医美产品。无心插柳柳成荫的保妥适成为了艾尔建旗下的皇牌产品。2015年第二季,艾尔建旗下保妥适销售收入达到6.32亿美元,比同期辉瑞旗下另一款神药伟哥(Viagra)多了近2亿美元。2019年,公司旗下保妥适全年销售收入达到约38亿美元。

尝到甜头的艾尔建再继续以收购扩充其医美产品线。2006年3月,公司完成对医诺美(Inamed)公司的收购,获得其美胸产品、真皮填充剂和肥胖干预产品线。2007年,艾尔建收购Groupe Cornéal实验室,获得抗皱纹治疗玻尿酸产品乔雅登和其他新一代透明质酸真皮填充剂的全球所有权。

2015年6月,全球第三大仿制药生产商阿特维斯集团(总部位于爱尔兰都柏林)收购艾尔建,将其仿制药业务卖给以色列公司梯瓦之后将公司也改名为艾尔建(Allergan plc)。艾尔建于是从一家美国公司变为爱尔兰公司。两家公司合并之后的新艾尔建在销售额方面成为全球前十大制药公司。

之后,新艾尔建继续斥资65亿美元完成系列收购,形成公司在眼科护理、医美、胃肠药和中枢神经药四大产品线的布局。据不完全统计,2006年至2018年,艾尔建收购的公司前后超过40家。

2020年5月8日,美股上市公司艾伯维(ABBV.US)出资630 亿美元完成对新艾尔建收购,并将艾尔建更名为艾尔建医美(Allergan Aesthetics)。收购完成后,原艾尔建在纽交所上市普通股在5月11日前终止交易退市。

艾伯维主要从事免疫、神经、病毒和肿瘤方面的药品研发及销售,公司主打产品为治疗类风湿性关节炎和强直性脊柱炎等的Humira(修美乐)。修美乐销售收入贡献了公司2019年全年收入的58%。艾伯维收购艾尔建,被视为是公司多元化其业务线及降低对修美乐单一产品依赖的举措。

而在艾伯维之前,辉瑞也曾计划以1600亿美元的天价收购艾尔建。该潜在交易若达成将成为医药行业当时历史上规模最大的并购案,但由于辉瑞收购爱尔兰公司艾尔建有避税嫌疑,这则交易因为触犯美国避税新规而作罢。

截至退市前的2020年5月8日,艾尔建收盘股价为193美元,总市值637亿美元。按1美元=6.4589人民币换算,艾尔建人民币总市值为4114亿元。

目前A股市场上医美概念股,截至7月15日收盘爱美客市值为1736亿元、华熙生物为1474亿元、华东医药为734.9亿元,距离去年退市的“全球医美龙头”艾尔建还有不少距离。

而刚开始只是做眼部护理产品的艾尔建,切入医美赛道获得肉毒素皇牌产品保妥适有很大的偶然成分。公司产品线扩张主要通过收购其他公司完成,而像保妥适这样的拳头产品还做到全球肉毒素市场销售份额第一(截至2020年止30年,保妥适全球累计产量累计超过1亿瓶),还主供国内市场的爱美客们参考艾尔建发展空间依然巨大。

毕竟,对比1970年就上市的艾尔建,无论是华熙、爱美客还是四环医药,它们开始资本化运作的时间点都太晚了。

艾尔建的崛起以及发展,虽说有天上跌下的肉毒毒素医美神药保妥适偶然成分,但也离不开历史的进程和个人的奋斗。

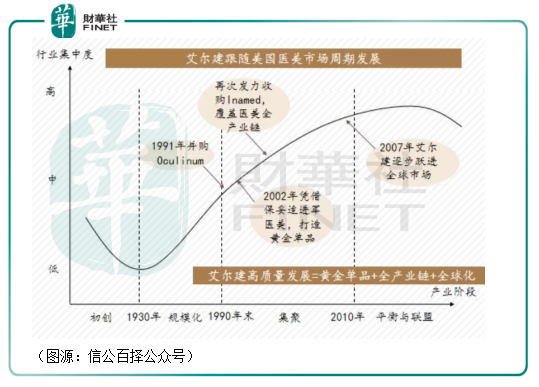

所谓个人的奋斗,当然是指2002年保妥适获批成为医美产品后公司乘胜追击,在医美赛道赛道上大肆收购扩充产品线,以及2007年开始将产品销向全球市场。而历史的进程,则是指美国医美行业上世纪90年代至21世纪前十年集中度大幅提高的黄金十年。

艾尔建在2009年进入中国市场,之后在中国开展一系列的营销活动,包括2010年的“飞虎项目”、2017年建立艾尔建中国医学院以及2019年投资1亿建立全球首家创新中心等,与医美机构、医生群体合作,通过讲座、培训等形式,向中国医师传输解剖基础、美学评估、注射手法、消费者沟通等专业知识,培养公司在中国的消费市场。

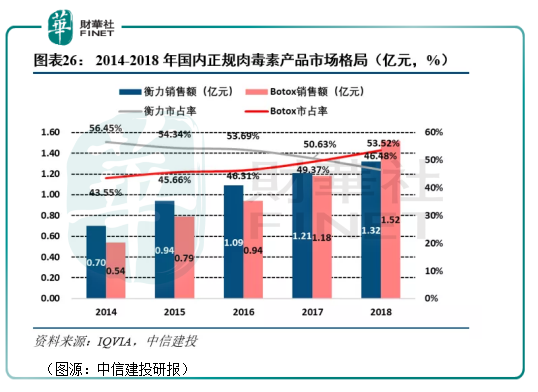

在去年之前,国内肉毒素市场长期只有保妥适和衡力两款正规获准上市的产品,2014年保妥适在中国的市场份额是43.55%,至2018年产品在中国肉毒素产品市场份额已上升至53.52%,期间产品销售额从5400万元增至1.52亿元。

总结艾尔建能做到全球医美龙头的成功秘诀,按时间顺序而言分别是黄金单品+丰富产品线+打开全球市场。

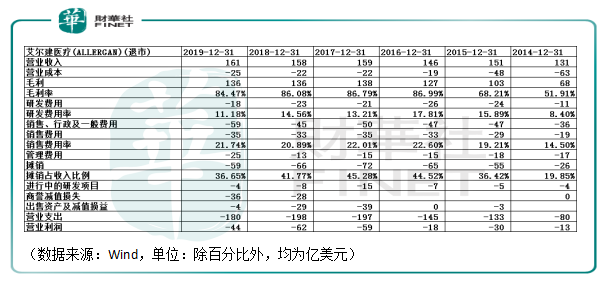

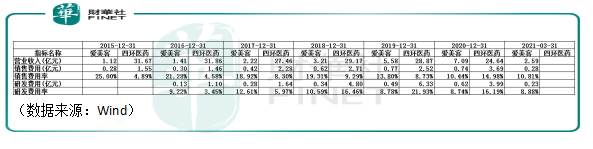

但即便艾尔建按市值衡量已经是全球首屈一指的龙头,但从盈利看,公司在去年退市之前却并未充分进入产品收获期。2014年至2019年六年,艾尔建经营均未取得盈利。究其原因,主要在于公司在维持高产品毛利率的同时,其销售费用、研发费用及摊销费用同时挤占了大量毛利。

2018年及2019年艾尔建成本费用中,占比最大的是不断并购产生的资产摊销费用及商誉减值。

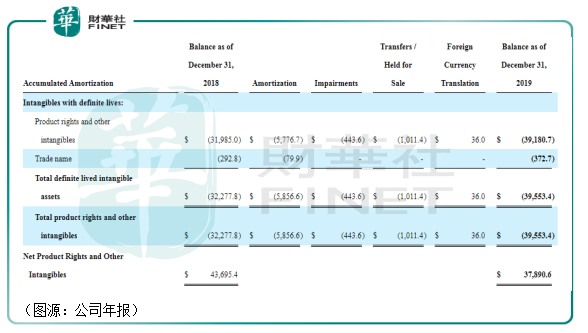

两个年度,艾尔建每年的摊销费用占总收入比例分别为42%及36%,发生商誉减值28亿美元及36亿美元。公司摊销费用主要来自有限生命周期的无形资产项下产品使用权及其他无形资产每年产生的摊销,少部分来自于商品名摊销。

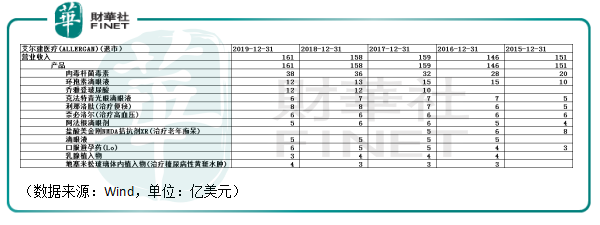

艾尔建旗下产品管线丰富,除肉毒杆菌毒素及乔雅登玻尿酸等医美产品外,还有滴眼液、利那洛肽(治疗便秘)、奈必洛尔(治疗高血压)、口服避孕药等非医美产品。每年保妥适、环孢素滴眼液和乔雅登玻尿酸贡献了大部分销售收入,但其余药品所能贡献销售收入有限。

公司通过收购获得的产品线相关权利无形资产每年都会非常高额的摊销费用。

另外,由于艾尔建过去通过不断收购扩大经营规模及产品管线,形成大量商誉,最终发生商誉减值其实在所难免。截至2019年末,艾尔建产品权利及其他无形资产及商誉账面净值尚有379亿美元及422亿美元,规模超过其2019年收入两倍。

在收入端,艾尔建两款医美产品保妥适2019年收入为16.63亿美元,乔雅登收入为12.44亿美元,两产品在2015年至2019年的复合年增长率分别为17.9%及21.3%,增速已属较快。然而,2019年公司医美板块收入仅占总收入四分之一,顶着“全球医美第一股”的头衔艾尔建多少有点显得名不符实。

综上因素分析,艾尔建过去几年盈利能力不太理想的原因主要有两个:

一是收入端医美产品在全球拓张过程中前期投入较多销售费用之后尚未充分打开全球市场(如中国肉毒素行业近年才开始进入快速增长期),医药产品线销售不力拖累;

二是通过收购外延式增长产生较多的摊销费用及高企的商誉减值风险。

与艾尔建相比,国内同样有涉及玻尿酸终端产品业务的爱美客销售费用率在今年第一季降到11%,研发费用率(8.88%)也略低2019年的艾尔建(销售费用率11%)。而独家代理国内第四款获批上市肉毒素产品乐提葆的四环医药销售费用率亦更低。2020年四环医药销售费用率为15%,研发费用率则为16%,略高于2019年的艾尔建。

在资产负债端,截至2020年末爱美客资产负债表上并没有商誉,无形资产只有1066万元。

四环医药同期有商誉1231万、无形资产5亿元(主要包括客户关系、递延开发成本、进行中产品开发以及商标及软件,其中递延开发成本及进行中产品开发指收购若干药品研发项目与其自主开发的研发项目,2020年无形资产摊销2818万元),该规模相对公司总收入而言对其最终利润影响有限。

由此可见,中国医美公司由于没有进行大手笔的收购,虽然经营规模远比不上艾尔建,但由于没有因为收购产生的无形资产摊销及商誉等费用拖累,盈利能力优于艾尔建。同时,由于无需开拓培养消费者对医美认识尚不足的新市场,投入高额营销费用,公司营销费用率一般亦低于业务遍布全球的艾尔建。

因为所处行业发展阶段不同,目前中国医美行业尚未有基本面和艾尔建十分相似的公司。中国艾尔建无从谈起。

类比艾尔建的话,中国医美行业公司正处于其21世纪前十年乘行业之势而起阶段。除华东医药目前有类艾尔建的外延式收购转型趋势外,像爱美客等其他公司大部分均未大手笔收购其他公司扩充产品管线的举动。

“前人”艾尔建大手笔买买买之后持续无法盈利说明了,过度依赖外延式收购扩张会导致公司产生较重的资产负担,在短期持续影响公司盈利能力。与艾尔建相比,更依赖内生性成长的中国医美公司目前的盈利能力普遍更佳。

目前如爱美客的注射用A型肉毒毒素产品都采用合作研发的方式扩充自己产品管线,而非直接收购其他公司获得产品使用权。

简单类比,更依赖自研的国内医美公司可能会走出不同于艾尔建的发展道路。它们可能不会与艾尔建一样,通过收购达到快速扩张,但会乘着行业之势,在医美大道走得更稳。

作者:燕十三

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)