前言:

从2019年末突如其来的新冠肺炎,到2020年初中国疫苗企业们众志成城,全力加入新冠疫苗研发项目中,并以前所未有的速度推进开发和临床试验过程,进而实现了全民动员预约打新冠疫苗史无前例的预防规模。

在此背景之下,中国生物疫苗行业景气度及二级市场关注度一路高涨,国内医药公司借势分拆生物疫苗业务在港交所或科创板上市潮一浪高过一浪,不断推升生物疫苗二级市场规模及估值。

据富途数据显示,截至2020年1月02日至2021年7月20日,生物疫苗板块累计涨幅达126.2%,总市值已经突破2万亿,市盈率为49.5倍。

在二级市场投资热度如此高涨之下,金迪克、艾美疫苗、成大生物、三叶草生物、艾棣维欣生物、瑞科生物等创新型疫苗企业,纷纷向港交所或科创板递交了IPO申请书。其中,瑞科生物虽然较其他疫苗公司拥有丰富的创新型疫苗组合,但

未来短周期的看点或许只有在国产9价HPV疫苗一个。

瑞科生物是一家年轻的创新型疫苗公司,2012年5月在江苏省泰州医药高新技术产业开发区注册成立,成立初期主营业务定位以疫苗业务为主航道,聚焦自主知识产权的重大创新疫苗。

实际上,瑞科生物前身可追溯至2011年3月成立的北京安百胜生物科技公司(下称“安百胜”)。

2010年9月,任职于中国疾病预防控制中心性病艾滋病预防控制中心的刘勇(现为瑞科生物董事长)辞工之后,决定专注于中国未来庞大且未满足的医疗需求的创新型疫苗市场。

2011年3月,刘勇注册成立了安百胜,聚焦疫苗上游研发。而后于2012年5月才成立瑞科生物,两者一直保持密切业务往来。

随后,刘勇依托自身人脉关系,拉来中国疾病预防控制中心性病艾滋病预防控制中心的几位老友入伙,同时还引入包括君联资本(瑞科生物第一大单一机构大股东)总经理及首席投资官周宏斌,沃森生物前总裁逢涛等在内多位拥有丰富行业经验的人才。借此,瑞科生物研发实力及研发资产得到很大的提升,也得到了不少股权投资基金及机构的青睐。

2019年1月8日,经历A轮融资的瑞科生物从董事长刘勇手中收购了安百胜。借此,安百胜成为瑞科生物的全资附属公司,亦是其最重要的一块拼图。

经历一系列重组之后,在自主研发的新型佐剂技术及蛋白工程技术所驱动之下,瑞科生物拥有了高价值疫苗组合。

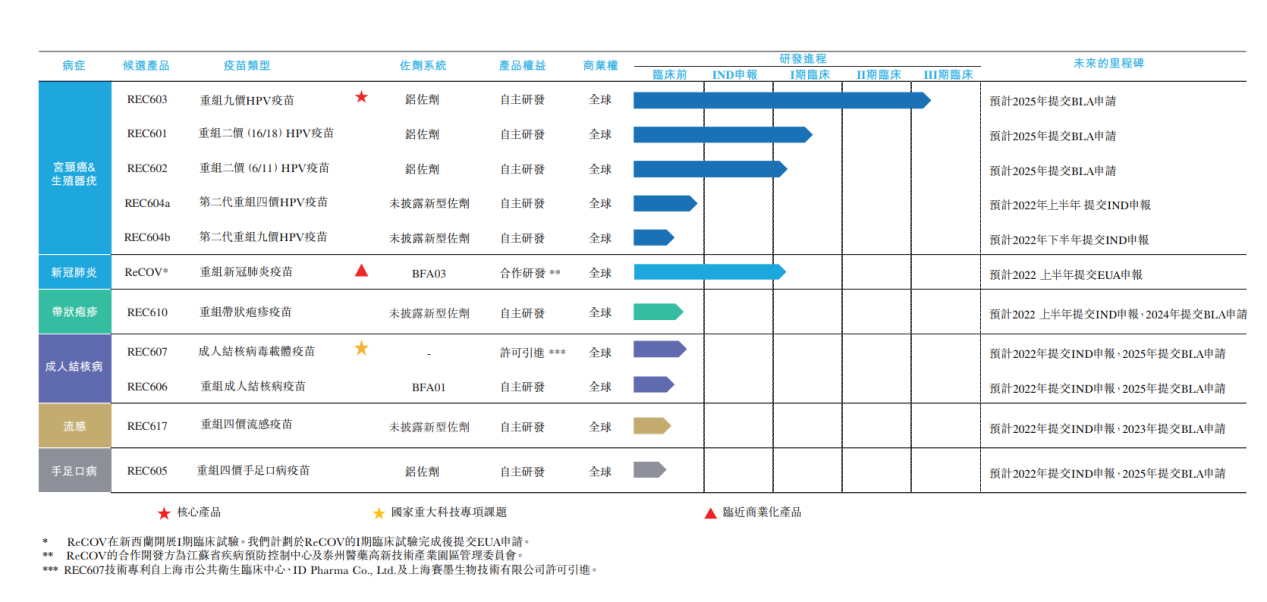

据招股书显示,瑞科生物已建立涵盖宫颈癌、新冠肺炎、成人结核病、带状疱疹、手足口病及流感等广泛疾病谱的11款候选疫苗。

IPO前,瑞科生物股权结构中,刘勇及员工持股平台持股比重最大,其次是君联资本、上海超瑞等机构。

据招股书显示,刘勇及员工持股平台持股为21.63%,君联资本持股为10.66%,上海超瑞持股为8.34%,LYFE瑞科生物Capital持股为7.7%,东方富海持股为7.43%;沃盈投资持股为6.07%,招银国际持股为5.11%,智明浩金持股为3.22%,红杉瀚辰持股为3%,Springleaf瑞科生物Investments瑞科生物Pte.瑞科生物Ltd.持股为2.68%;CC瑞科生物Growth瑞科生物VI瑞科生物Holdco瑞科生物C瑞科生物(HK)瑞科生物Limited持股为2.66%,美年大健康持股为2.24%,祥峰(厦门)投资合伙企业(有限合伙)持股为1.9%。

从产品组合来看,瑞科生物手握11款创新型疫苗,聚焦于宫颈癌、新冠肺炎、成人结核病、带状疱疹、瑞科生物手足口病及流感等细分领域,疫苗组合看起来非常强大。

但是,从研发管线临床试验进程及产品组合数量来看,瑞科生物疫苗组合中,研发进程最快、产品组合数量最多的是HPV疫苗。截至2021年7月6日,11款创新型疫苗中,5款出自HPV疫苗领域。

目前,国内市场主流HPV疫苗种类有二价、四价及九价。截至2021年7月6日,二价、四价及九价三种主流的HPV疫苗,瑞科生物均实现临床覆盖,而且三种HPV疫苗临床试验进度均领先于公司其他在研的疫苗。

具体而言,在二价HPV疫苗领域,瑞科生物亦开发了两种重组HPV二价候选疫苗,即针对HPV16/18型及HPV6/11型的REC601及REC602。截至2021年7月6日,瑞科生物的REC601及REC602正在中国进行I期临床试验。

在四价HPV疫苗领域,瑞科生物采用瑞科生物自主开发的对标AS04的新型佐剂,正在开发一种重组HPV四价疫苗-REC604a。截至2021年7月6日,瑞科生物的四价HPV疫苗REC604a,研发进程还处于临床前阶段。

在九价HPV疫苗领域,瑞科生物分别采用铝佐剂及新型佐剂自主开发出两款重组HPV九价候选疫苗,分别是REC603及REC604b。

截至2021年7月6日,瑞科生物的新型佐剂HPV九价疫苗REC604b,研发进程处于临床试验前阶段。而铝佐剂HPV九价疫苗REC603已经进入到III期临床试验阶段,是瑞科生物所有疫苗组合中临床试验最接近商业化的产品。

招股书显示,目前,REC603的III期临床试验已招募超过1,500名受试者。瑞科生物计划于2021年完成受试者招募,于2022年上半年完成瑞科生物三针给药接种,并于2025年向国家药监局提交REC603的BLA申请。

从市场空间及行业竞争格局角度来看,瑞科生物未来看点在中国HPV疫苗市场,而HPV疫苗市场中,得看公司的九价疫苗REC603。

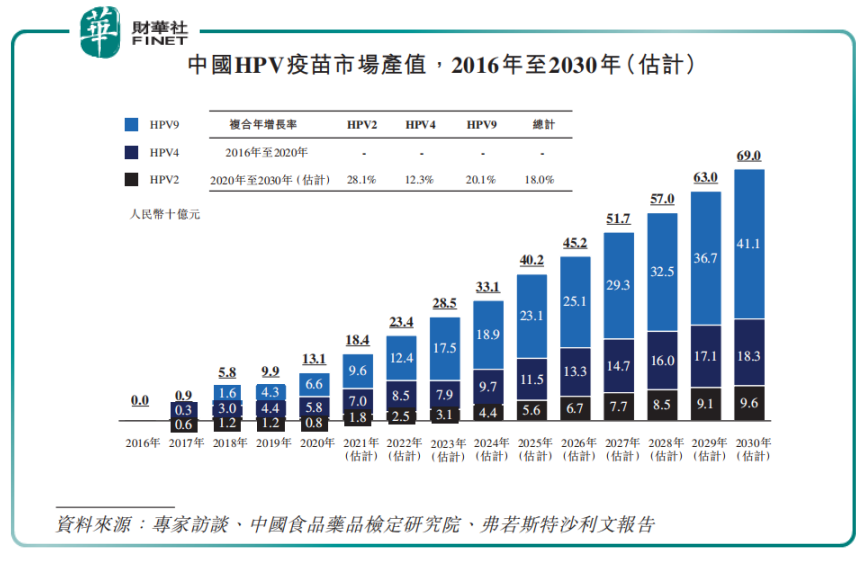

从市场前景角度来看,中国HPV疫苗市场需求将保持高双位数增长,预计到2030年市场规模将达690亿元。

目前,在美洲地区,2019年的HPV疫苗的接种率接近60%,但于相同期间在其他 地区,如东南亚及西太平洋地区,疫苗接种率仅为5%左右。然而中国市场接种率更低。据弗若斯特沙利文报告显示,在中国只有不到1%的人口接种了HPV疫苗。

可以预见的是,随着国内居民收入及预防意识不断提高、生物疫苗产业发展不断完善,中国HPV疫苗市场发展潜力将非常巨大。

据弗若斯特沙利文报告预测,中国首款HPV疫苗于2017年获批。此后,HPV疫苗的市场规模在2020年增至人民币131亿元,预计到 2030年将达到人民币690亿元,2020年到2030年的复合年增长率为18.0%。

在中国HPV疫苗690亿的增量市场里,九价HPV疫苗将成为主流产品,占据最大的市场份额。据弗若斯特沙利文报告显示,2030年中国HPV九价疫苗市场规模将达411亿元人民币,市场份额将达60%。

在未来九价HPV疫苗超400亿的大蓝海中,国产替代大势所趋,中国国产HPV疫苗大有可为。

目前,从中国接种HPV疫苗四款产品中,国产HPV疫苗只有一款,即万泰生物的二价HPV疫苗“馨可宁”,其余三款都是进口的,分别是葛兰素史克(GSK)二价HPV疫苗“希瑞适”,以及默沙东四价HPV疫苗“佳达修”和九价HPV疫苗“佳达修-9”。

如此可见,目前中国HPV疫苗市场主要以进口产品为主,国产替代可想象空间非常大。

具体而言,“山东疫苗事件”和“长生生物疫苗造假事件”相继曝出,给中国疫苗市场带来极大的影响。随后这几年,监管部门在疫苗研发、产品注册、生产、生产检验、流通、异常反应处理等方面都制定了一系列的法律法规,以加强对疫苗行业的监管。与此同时,相关支持国产替代的政策正不断出台,加速推进国产疫苗高质量发展。

例如,《国务院办公厅关于进一步加强疫苗流通和预防接种管理工作的意见》(「2017年意见」)指示中国政府逐步促成将安全的、有效的且经济上可负担的二类疫苗纳入国家免疫规划并为中国居民提供更好的疫苗接种服务。此外,2017年意见指示中国政府为创新疫苗,尤其是多价疫苗的研发和商业化提供支持。

2019年国内首部《疫苗管理法》正式出台,为我国疫苗行业快速发展奠定良好基石。与此同时,“十四五”规划也提出了疾病预防为主的原则,而今年政府工作报告中,明确强调加大疫苗、药物等研发投入。

因此,在此背景之下,未来国产疫苗的疗效及安全性一般不会亚于进口产品,国产疫苗非常可期。

此外,未来国产疫苗价格将更加实惠及亲民。以万泰生物的二价HPV疫苗“馨可宁”为例,接种三剂价格在987元左右,而进口的“希瑞适”三剂价格大概要1,800元,较“馨可宁”价格高出近1倍。

从目前临床研发进度来看,在国产九价HPV疫苗赛道中,进入九价HPV疫苗产品进入临床III期的国产企业有4家,分别是瑞科生物、博唯生物、康乐卫士、万泰生物。其中,适用年龄9-45岁的产品只有瑞科生物、博唯生物两家。因此,在国产九价HPV疫苗赛道中,瑞科生物占据了一定的先发优势,未来看点就是REC603商业化进程。

至于最近如火如荼的新冠疫苗方面,瑞科生物虽有所布局,但可惜介入时机点太慢,问市时间窗口并不明朗。

截至7月19日,国内可预约接种疫苗的厂家已有科兴、北生、康希诺、智飞、康泰五家,各地累计报告接种新冠病毒疫苗14.67亿剂次,单日接种剂次趋于放缓的态势。反观,瑞科生物新冠疫苗ReCOV,目前还处于I期临床试验阶段,商业化前景些许黯淡。据招股书显示,瑞科生物的新冠疫苗ReCOV正在新西兰进行I期临床试验,预计2022年上半年提交EUA(紧急使用授权)申请。

因此,按照目前临床进度、国内疫苗接种情况及商业化前景来看,瑞科生物的新冠疫苗ReCOV发展前景远不及九价HPV疫苗REC603的可想象空间大。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)