2021年市场最靓的仔,莫过于新能源板块。WIND数据显示,新能源车ETF从今年4月至今涨幅已超两倍(约215%)。而新能源板块的逻辑,有两大方向:一是芯片,二是材料。产业链包括上游原料、四大材料、电机电控、汽车芯片、车载电子等,任何环节的供应紧张都可能演绎为锂电池乃至新能源车生产的瓶颈,成为木桶中的那块短板,进而带来一定的投资机会。而如今就有这样一个投资机会,一起看看是什么?

据中国证券网报道,中金公司研究部执行总经理、电力设备新能源首席分析师曾韬前不久在“第九届锂电及关键原材料采配会暨2021中国锂电池产业峰会”上表示:2021年至2025年,基膜(笔者按:锂离子隔膜的一种)供应存在明显的短板。

锂离子电池是现代高性能电池的代表,由正极材料、负极材料、隔膜、电解液四个主要部分组成,而隔膜是电池中的关键环节。

从材料性能来看,隔膜主要起到隔绝正负极防止短路并提供微通道、支持锂离子迁移的作用,对电池安全性、倍率性能和循环性能影响关键。

从构成成本来看,隔膜成本占电池成本的1/3左右,成本上也决定了隔膜是锂电池制备的核心。

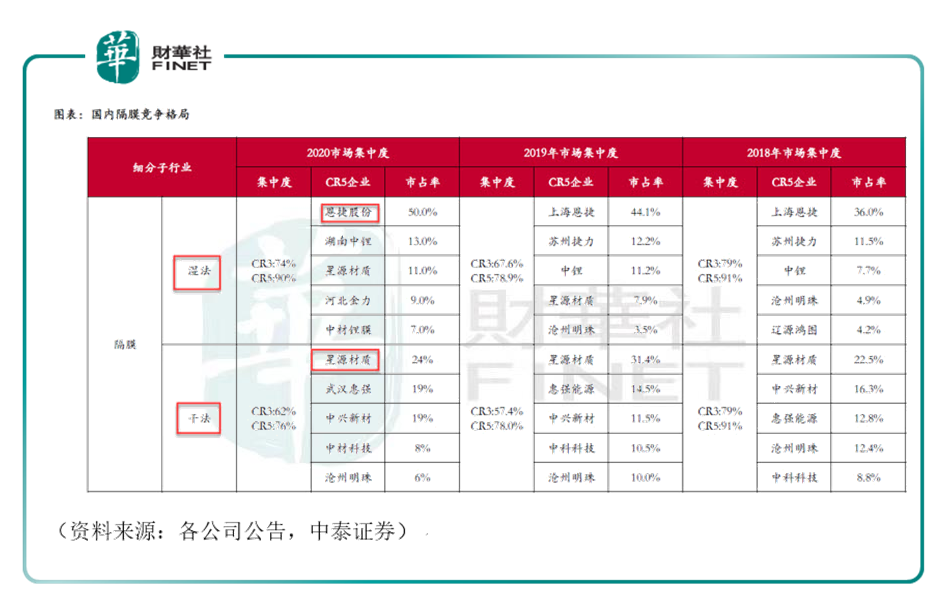

从行业集中度来看,隔膜CR3市占率占比高达74%,显着高于其他材料。三元正极CR3在34%、LFP在49%、负极在56%,电解液在62%。

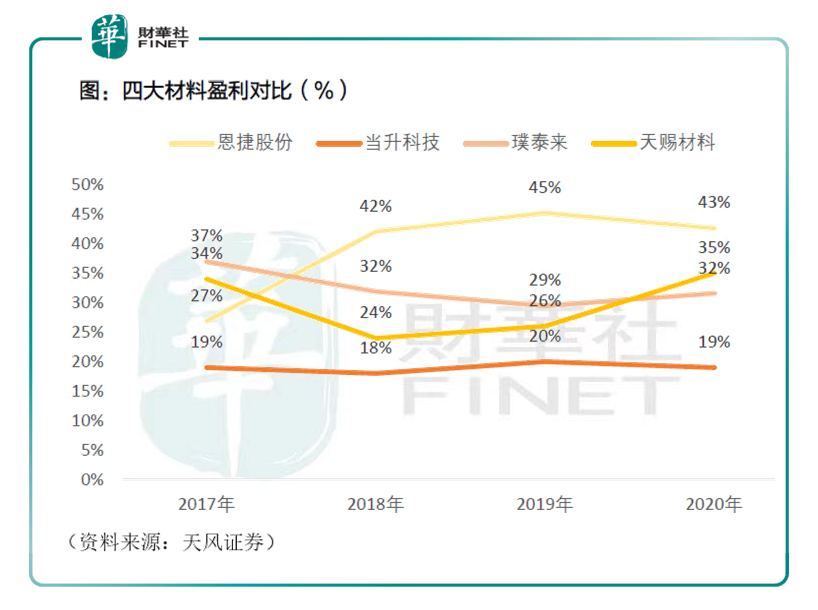

从盈利情况来看,头部隔膜龙头恩捷股份(002812.SZ)毛利率近三年保持在40%以上,显着高于其他材料。三元正极的龙头当升科技(300073.SZ)毛利率在20%左右,负极龙头的璞泰来(603659.SH)和电解液龙头的天赐材料(002709.SZ)都在30%左右。

从供需关系来看,根据中金公司的预测,全球动力电池装机量将在未来5年快速提升,2021年全球动力电池需求将达到256GWh,预计到2025年,全球动力电池需求将达到1430GWh。笔者据此测算,需求增长空间约6-7倍。而动力电池需求旺盛,自然带动了制造材料的需求上升。

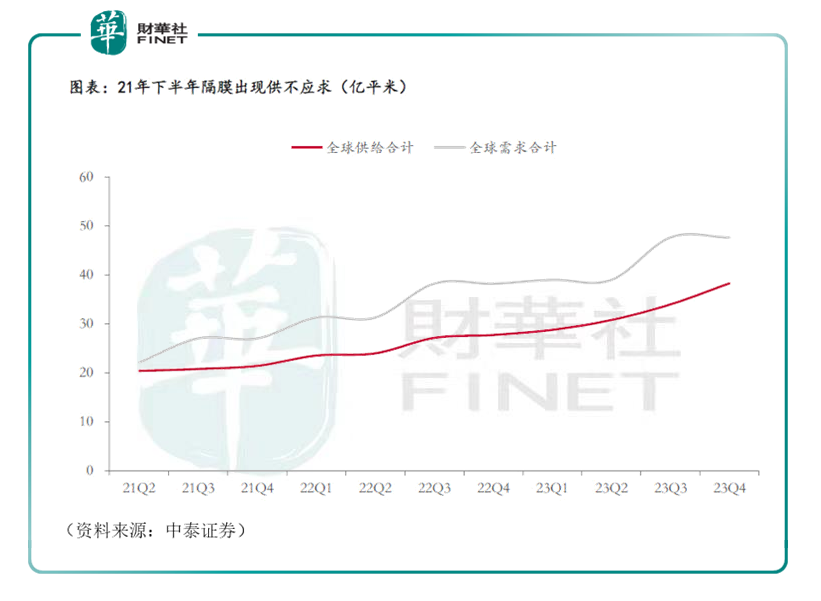

曾韬表示:隔膜环节,最近两年多,该板块的投资大幅落后于锂电池及其余锂电材料。而东方证券持有类似观点。

东方证券认为,隔膜和溶剂有可能成为2022年产业链上的短板。一方面隔膜和溶剂均存在较高的进入壁垒,从目前现状看无论是隔膜还是溶剂,生产企业数量较少,可以说核心技术仍未扩散,成为行业产能释放的一大制约;另一方面即使是隔膜或溶剂行业龙头,其2022年扩产幅度也相对有限。

据中泰证券测算,隔膜在今年下半年就会供不应求。

国内隔膜产业在发展中经历了进口依赖到自主研发,再到逐步完成国产替代的过程。隔膜是锂电池四大关键材料中最晚实现国产化的环节。2010年以前,隔膜一直依赖进口,直到2011年国家对新能源产业链补贴政策的陆续出台,隔膜行业的投资、技术和工艺水平开始大幅提升,2018年后,隔膜国产化比例已达到90%。

现在中国厂商占据全球隔膜市场份额的半壁江山。据Bloomberg NEF,全球隔膜竞争格局由四个国家主导,中国/韩国/日本/美国拥有市场份额分别为43%/28%/21%/6%,中国份额提升速度明显。

而中国隔膜厂商的龙头公司,就要看恩捷股份了。2020年,恩捷股份在持续提升市占率的情况下,陆续完成对苏州捷力以及纽米科技的并购,市场份额达到50%。

恩捷股份是典型的湿法隔膜龙头公司。隔膜生产方法分为干、湿两类。湿法生产的隔膜产品稳定性好,目前已被广泛采用,占比在70%以上。而干、湿对比来看:恩捷股份国内湿法份额约占50%,星源材质国内干法份额约24%,分别位列湿法、干法第一。

隔膜行业具备高投入壁垒、良率差异大、工艺要求高等特征,龙头公司的强者恒强效应更明显。湿法生产工艺目前占主流市场地位,而恩捷股份是目前湿法隔膜龙头公司,所以我们接下来单独看看他的投资价值。

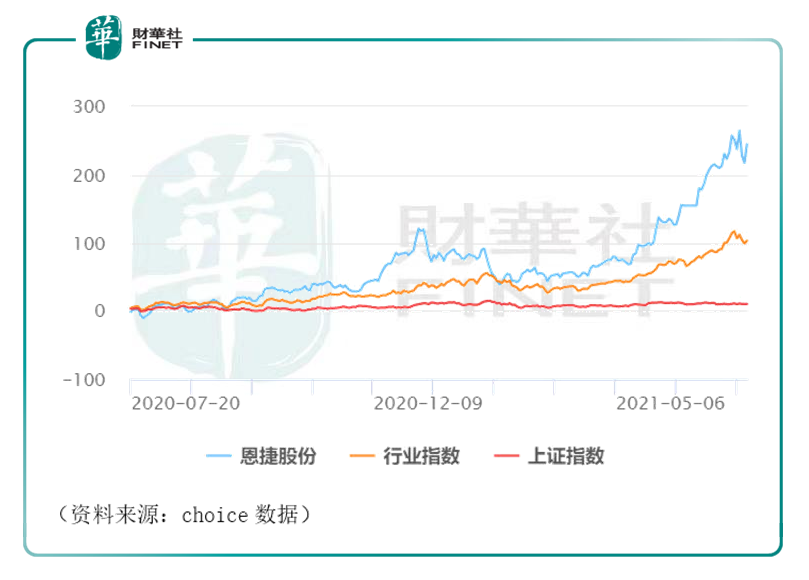

恩捷股份从去年下半年开始,股价就已开启飞速上涨模式。2020年的恩捷股份迎来上市以来的高光年份,股价年涨幅高达163.7%。当时人们高呼有泡沫,然而2021年的行情展开后让大家惊呆,只能说市场对于这只股还缺乏一定的想象力:从年初至今,该股股价又翻倍了!

然而在该股股价一路上涨的背后,却经历了一波三折,持仓体验并不是十分美好。

2021年1月8日,恩捷股份股价创下当时的历史新高,报168.5元,对应估值156倍。但突发黑天鹅,1月9日,蔚来汽车发布“固态电池”,市场担忧后续新能源车的电池不会再用到“隔膜和电解液”,再加上当时估值已经上百倍,股价借此顺势回调。1月8日-12日,短短三个交易日就下跌21.47%。春节后又展开了第二波下跌,股价在2月26日跌到最低点100.37元。而股价真正开始起飞,已经到了4月中下旬。随后一路上扬,再无大的波折。

公司在6月30日晚间公布2021年上半年业绩预告,预计上半年归母净利润10-10.9亿元,同比增加211.15%-239.15%。对比一季度财报数据测算,对应二季度归母净利润为5.68-6.58亿元,环比约增31%-52%,该数据略超市场预期。

对于业绩增长的原因,公司认为得益于湿法锂电池隔离膜的产量和销量持续稳定增长。具体来说,产量方面:东吴证券预计公司二季度隔膜生产6.5亿平左右,环比增长20-30%,已经达到了满产满销的状态。这个状态是多少企业梦寐以求的!而利润方面:该机构预计二季度隔膜单平利润0.85-0.9元/平左右,环比提升近10%。公司产品量价齐升,并不是薄利多销,这就更让人羡慕了。

对于制造业来说,产能是决定公司盈利多寡的关键因素之一。截至2020年底,恩捷股份在上海、珠海、江西、无锡、苏州五大基地共有46条湿法隔膜生产线,产能达到33亿平方米,产能规模位居全球第一。

东吴证券预计2021年底公司母卷产能将上升到50亿平,继续位列全球第一,同时年维持15亿平左右的产能扩张,扩张速度领先同行。该机构预计2022年公司出货量同比增加60%以上,而单平利润也有望进一步提升。

公司不断扩大产能,正好搭上了新能源行业高速发展的顺风车,而接近满产满销的状态也能让公司资源最大化的利用。在产能持续上升的同时,单平利润也在不断提升,这些因素都对公司盈利状况是持续性的利好。

据choice数据,截至目前,有31家机构给出了公司的盈利预测,大部分机构都持“强烈看涨”的评级。

虽然公司发展被机构持续看好,但财务风险也需警惕:公司前五大客户集中度较高,好处是客户资源稳定,而一旦行业前景发生变化,或主要客户遇到变故,将会对公司利润产生较大影响。据choice数据显示,公司前五大客户,第一和第二客户集中度占比之和约42%,前五大客户集中度占比超50%。所以我们需要关注财报中应收账款的变化情况。

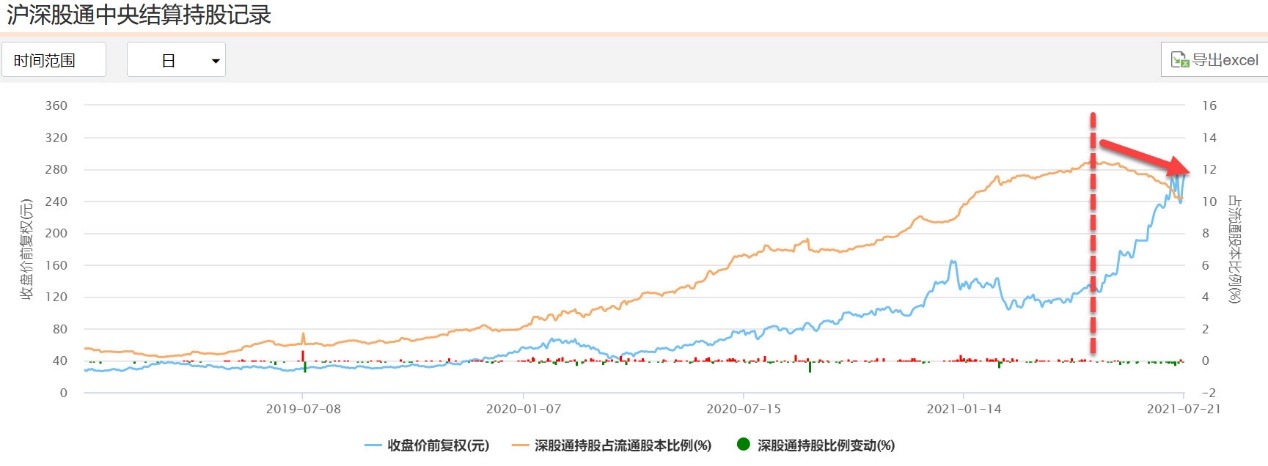

而从二级市场交易层面而言,虽然深股通持股比例变动今年以来持续上升,但需警惕的是,自今年5月中旬以来,深股通持股占流通股本比例是持续下降的趋势,这似乎代表着中线资金随着股价上涨而逐步卖出,而短线资金却非常活跃。需警惕突发事件带来的回调风险,如年初蔚来发布“固态电池”时的调整。

另外还需注意的是,随着公募基金半年报的陆续出台,机构对热门赛道的配置情况也公之于众。据广发证券测算,以“主动偏股+灵活配置”口径,新能源车产业链、CXO、医美、半导体等热门赛道二季度末基金配置比例均处于历史100%分位数,且趋势连续向上。相比之下,今年2月份曾获机构抱团的“茅指数”配置比例已连续两个季度回落。随着基金配置进入历史最高位,后续筹码松动的风险值得警惕。

作者:许螣垚

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)