前言:

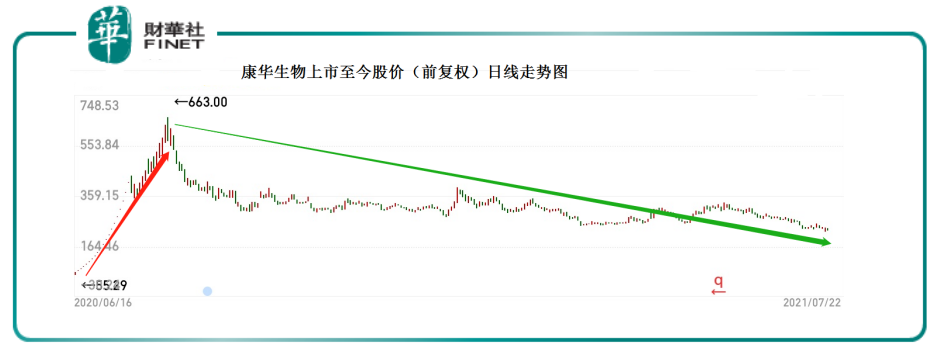

短短一年时间不到,康华生物(300841.SZ)股价如同过山车般。

受次新股流动盘小、疫苗概念股爆炒及业绩利好等因素刺激,康华生物股价(不复权)从发行价70.37元/股被爆炒至996元/股的高点,亦成为创业板耀眼高价股,股价累计涨幅达14倍,市盈率超260倍。

在估值泡沫被持续推高之际,深交所紧急发布关注函,对其估值与基本面“背离”提出了质疑。深交所的关注函起到警醒作用,随后康华生物股价在创出966元新高后,开始放量下跌。截至7月22日收盘,康华生物股价为228.34元/股,较股价高点几乎是“膝斩”。

然而,康华生物股价恐因机构出逃、关注函、股东减持套现而继续承压。短时间内,康华生物股价想再度回到历史高点已经不实际。

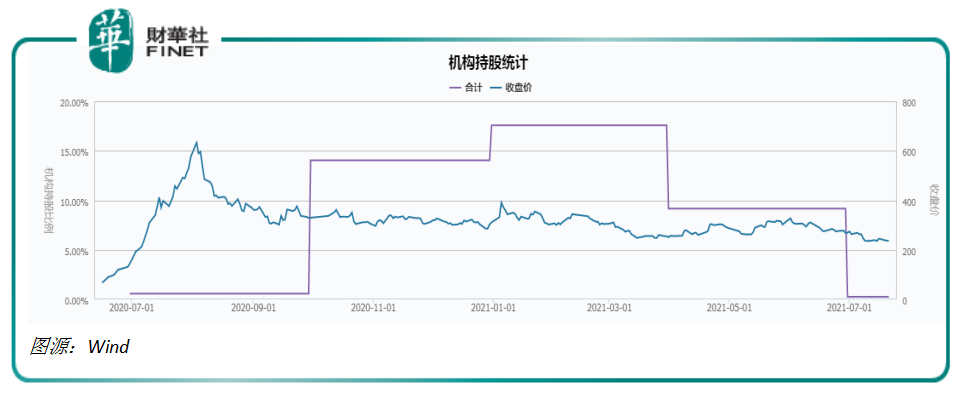

据Wind数据显示,在2020年底,康华生物机构持股数约为263.75万股,机构持股比例为17.58%,而到了2021年上半年,康华生物机构持股仅有16.2万股,机构持股比例缩减至0.26%。机构出逃情况十分明显。

在机构大规模出逃之际,康华生物再收到深交所的关注函。7月6日,康华生物在接到深交所的关注函。此次,关注函重点并未放在股价异动身上,而是剑指公司独立董事。

据关注函显示,深交所就独立董事张炳辉、方小波同时在超过5家以上的公司担任董事、监事或高级管理人员的情况下,仍被提名为康华生物独立董事候选人,是否可能对公司规范运作及公司治理产生不利影响及应对措施。

康华生物的解释是张炳辉、方小波二人都为相关领域的专业、资深人士,并且在独立董事职责方面拥有丰富工作经验。康华生物还强调,董事会提名张炳辉、方小波为公司第二届董事会独立董事候选人不会对公司规范运作及公司治理产生不利影响。

然而,二级市场并对康华生物这样的解释并不买账。数据显示,截至7月6日至7月12日五个交易日里, 康华生物股价连续五连阴,股价累计跌幅达12.07%。

一波未平一波又起。

7月21日,康华生物发布公告称,持股5%以上四股东三明广隶、自然人蔡勇、平潭盈科及其一致行动人泰格盈科,拟减持公司股份合计不超过600.24万股,减持比例合计不超过9.81%。按照7月20日康华生物收盘价236.8元/股元计,四股东减持套现约14.2亿元人民币。

股东减持并不是什么新鲜事,但其带来影响及连锁反应是致命的。

以竞争对手康泰生物为例,2020年9月16日,康泰生物高管发起第一减持套现之后,包括高管及大股东、二股东在内多位重要股东均陆陆续续进行减持套现。

特别是,康泰生物董事长杜伟民前妻袁莉萍,三笔减持共套现21.7亿元。截至2020年9月16日至2021年7月22日,康泰生物股价跌幅超20%。

因此,康华生物解禁后股东首次集体减持套现,势必会给公司短期股价带有一定压力。而是否会出现类似康泰生物一样的连锁反应,有待观察。

一家公司最终的市场表现取决于它的长期经营业绩,而当前康华生物基本面仍存在较大改善的地方,而且未来核心竞争优势面临巨大挑战。

众所周知,康华生物依靠冻干人用狂犬病疫苗(人二倍体细胞)在国内绝对优势,独享该领域。

康华生物的冻干人用狂犬病疫苗(人二倍体细胞)是国内首个上市销售的人二倍体细胞狂犬病疫苗,公司全部的营收和利润就靠其支撑。比如,2020年营业收入达10亿元,人用狂犬疫苗贡献了96.27%。

虽说靠单品打天下在疫苗市场是属于常见的商业模式,但是国内主流的狂犬病疫苗并非人二倍体细胞狂犬病疫苗而是Vero细胞狂犬病疫苗。

从近些年的批签发数据来看,Vero细胞狂犬病疫苗是国内狂犬病疫苗市场的主流狂犬病疫苗,而国内生产这类疫苗的企业主要包括成大生物、广州诺诚、宁波荣安等。

未来人二倍体细胞狂犬病疫苗能否冲击或吃掉Vero细胞狂犬病疫苗市场份额,还很难讲。因此,康华生物的冻干人用狂犬病疫苗(人二倍体细胞)增量空间并非毫无挑战。

除此之外,国内进入人二倍体细胞狂犬病疫苗赛道的竞争对手愈来愈多。据数据显示,成都生物所、智飞生物等疫苗机构或公司均有产品进入临床阶段。其中,成都生物所的人二倍体细胞狂犬病疫苗预计将于2022年进入生产阶段。

既然如此,为何康华生物不打造另一款爆款出来,分散单品的集中风险?

2020年康华生物共有10个研发项目,其中六价诺如病毒疫苗、ACYW135群脑膜炎球菌结合疫苗、四价鼻喷流感疫苗、吸附破伤风疫苗处于申报临床试验,其余均处于临床前研究阶段。

因此,在二级市场对疫苗概念炒作趋于理性及公司流动股逐步解禁之后,康华生物凭借人二倍体细胞狂犬病疫苗这一款产品,再度获得市场高估值的难度不小。

文:一枝。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)