潮涨潮退,本是资金常态。

不论美股,还是A股、港股,短期表现都跟随资金潮起跌,但投资界的理论一直认为,基本面是投资的基石,从长远来看,趋利的资金都会流向基本面坚实、估值偏低的资产。

这看起来颇有道理,但人们往往陷入刻舟求剑的思维盲点,认为某资产突遭杀跌,而最近又没有直接针对它的负面事件,则基本面没有变化,估值迟早回归。

事实并非如此,蝴蝶效应在社会学界的应用就说明了问题:一个微小的变化,经过连锁效应,可能会给社会带来极大的影响。

最近两天A股、港股和中概股大跌,直接原因似乎与周末一则关于教育“双减”的消息有关,教育股全线大跌,引发基金赎回压力加大,而导致其他资产受到波及。

港股教育股和中概股普遍在两天之内蒸发一半市值。然而值得注意的是,互联网大厂们的股价也出现大跌,进一步拖累了大市表现。

市值动辄数万亿的互联网巨头,包括腾讯(00700.HK)、阿里巴巴(09988.HK, BABA.US)和美团(03690.HK),是恒生指数重要成分股,也是资本市场的中流砥柱,由于市值庞大,资金撤出对资本市场的影响也异常显著。

所以有市场声音认为,随着消息的负面影响逐渐被市场消化,与“双减”无关的股份终将回到原来的估值水平。

笔者却并不这么认为,从几大因素可以看出互联网巨头的下跌并非单纯的错杀:1)聪明资金选择在低位离场自然有不看好的原因;2)“双减”消息以及其他监管措施对互联网巨头产生的“蝴蝶效应”;以及3)估值标准的变化。

按照价值投资的逻辑,若看好某一资产,短期的股价波动并非引发买入卖出等投资决策的理由,正确的买入时机应是在股价小于估值,卖出时机则在股价大于估值之时。

蹊跷的是,这次聪明资金却在大市下跌时匆忙出逃。

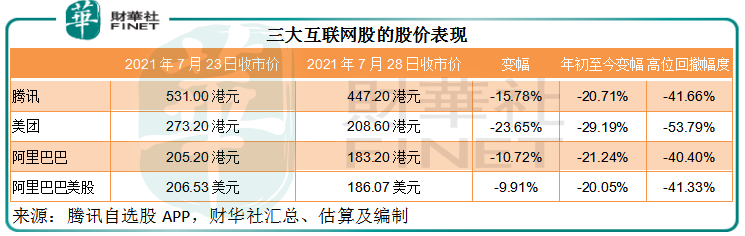

见下表,恒生指数和恒生科技指数三大权重股腾讯、美团、阿里巴巴港股,在短短两日累计下挫12%以上,较今年年初(阿里巴巴的高位出现在蚂蚁上市被搁置之前的2020年下半年)的纪录高位回撤近一半。

如果说今年以来针对平台经济、互联网巨头的监管增强引致股价巨震,那前期的股价回撤应已到位,为何在教育行业的相关消息传出之后反而加码?

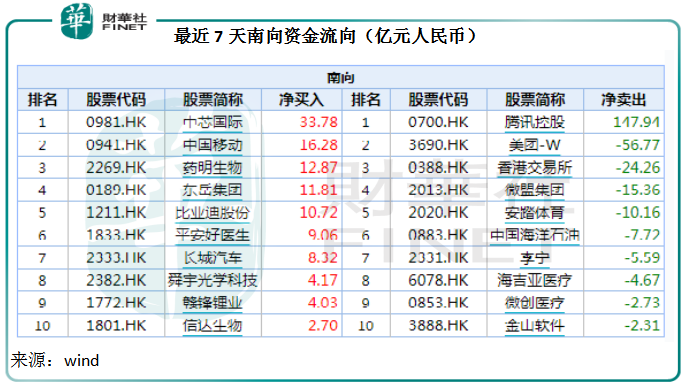

从Wind的数据可以看出,最近七日,腾讯和美团居南向资金流出之首。

反映中概股和中资股表现的纳斯达克金龙中国指数也出现历来最大单日跌幅。“双减”消息传出后,该指数于当晚(7月23日美股交易时段)大跌9.3%,截至7月27日累计下跌19.39%。

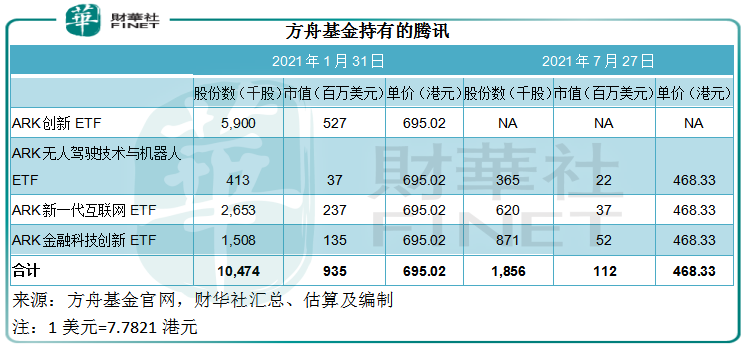

另一方面,“木头姐”的方舟ETF基金也在大幅减持中资股,以腾讯为例,对比于年初时,方舟基金已减持了861.8万股,按大跌后的股价计算至少值5.19亿美元。见下表,方舟创新ETF已清仓所持的590万股,其他三支ETF也大幅减持。

值得注意的是,这些减持大多发生在六、七月,在最近教育行业消息出台之后,方舟基金又减持了约63万股,正值腾讯股价下挫之时。由此可见,方舟基金并非在2021年初腾讯到达高位时减持,而是在股价已累积了一定跌幅时才多次减持。

还记得上半年时,“木头姐”在多个场合表示看好中国的互联网、金融创新、云计算等企业,认为这些头部科网企业能够从中国强劲的科技升级和发展中受惠,腾讯自然首当其冲,股价下跌还提供了买入机会。那为何她突然转变态度?这或许意味着她对于原来看好的这些互联网巨头,想法已出现转变。

她的逻辑不难猜——必然与基本面改变有关。

大型互联网企业的其中一个创新之处是凭借庞大的流量,以及先进的大数据和算法,为客户提供精准的营销解决方案,广告收入是它们主要的变现方式之一。

校外培训机构是这些大型互联网企业非常重要的广告客户,禁止校外培训,对这些大型互联网企业的直接影响是相关广告收入的锐减。

腾讯在2020年第4季业绩中就提到,期内网络广告业务收入同比增长22%,主要来自教育、电商及快消品的广告主需求增加等,可见教育对其业绩增长的重要推动作用。

此外,教育也是这些互联网企业To B业务,尤其云计算、SaaS业务方面的重要客户。相信在腾讯的企业版腾讯会议、阿里巴巴的钉钉客户之中,受规管的教育机构不在少数,有关的政策必然也会对这些架构解决方案、云计算服务供应商构成负面影响。

大互联网企业除了通过渗透到衣食住行的大服务生态平台发挥影响力外,还参与到众多风险投资项目当中,务求追上创新思维,让自己的未来立于不败之地,其中教育业也是它们涉足甚深的赛道。

例如,腾讯是新东方在线(01797.HK)的重要股东,持有大约9%的权益。腾讯还持有大量待上市的教育产业投资,包括“猿辅导”、“优学堂”、“爱学习教育集团”、“VIPKID”、“洋葱数学”、“疯狂老师”、“快乐学习教育”等。企查查的数据显示,腾讯参与的教育行业投资有54项,其中K12教育就有四项。

美团也投资了课外辅导课程选购平台“孩子学”,阿里巴巴投了“作业帮”、“小盒科技”、“360老师网”等教育平台。

所以,“双减”消息不仅会打击它们的业务收入,还会影响到它们的投资价值,而投资价值是市场对其估值的一个重要衡量参数。

在《【一语道破】腾讯的野心:不甘于只做互联网的企鹅》中,笔者就提到投资已悄然成为腾讯极其重要的组成部分,截至2021年3月末,其上市联营公司的账面值只有2053.5亿元(单位人民币,下同),而按当日股价计算的公允值却达到1.1万亿元,可见其投资成本与上市之后市场所给予的估值之间存在多大的差距。

腾讯未上市联营公司的账面值为1177.95亿元,还有许多未及得上联营或合营公司标准的投资未详细披露,但市场通过众多渠道已对这些投资标的和腾讯的投资情况有所了解,而在给予腾讯的估值中包含了对这些投资的乐观预期,当然也包含了上述的教育机构,美团和阿里巴巴的情况也是一样。

所以教育行业的规则发生变化,市场对这些投资的估值也会发生变化,对腾讯、阿里巴巴和美团等的估值看法也必然发生变化。

除了“双减”之外,互联网企业今年上半年受到多项规管的影响,有反垄断、有数据安全、有涉及业务经营等,对大厂下半年业绩必然带来不利影响。更为重要的是,未来可能还有更多监管措施推出,对它们的影响评判仍在途中,尚未能形成最终定案,所以对它们的估值也更为保守。

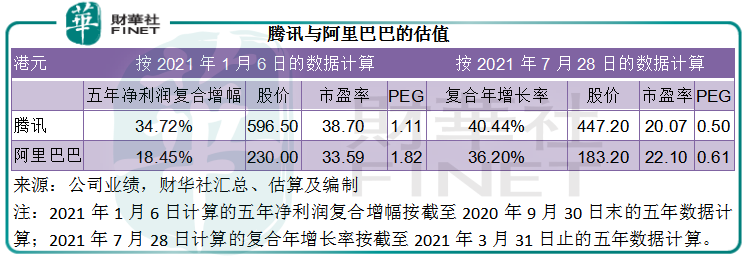

由于互联网企业属于典型的增长股,用PEG的估值方式更为合适,即市盈率除以其复合年增长率的100倍,以反映出市场对其未来增长的评估。

在年初财华社发布的《特稿|2021年,那些撑起半边天的互联网巨头还好吗?》一文中,笔者曾列出中美互联网巨头的五年复合年增长率和股价,若按当时的数据计算,腾讯和阿里巴巴的市盈率高于30倍,PEG都高于1倍,反映市场认为其未来的增长将加快。

但是在监管收紧的当下,互联网巨头的估值已大不如前。见下表,当前腾讯和阿里巴巴的市盈率大约20倍,从其过往的纪录来看,它们市盈率低于30倍的案例寥寥,现价已处于非常便宜的水平。再来看PEG,分别只有0.50倍和0.61倍,仅相当于合理水平1倍的一半左右。单从数据来看,当前估值水平相当可人。

但需要注意的是,以上的年复合增长率所反映的是过去五年的增长,而未考虑在严监管下的盈利倒退,所以市场有较大的保留。

假设PEG为1倍是对于这两大巨头价值的合理估算,当前的PEG则意味着市场期望腾讯和阿里巴巴未来的复合年增幅至少达到20%。

但是监管和高基数对这两大巨头提出了不小的挑战,在截至2021年3月末的财政年度,阿里巴巴的净利润增幅只有0.7%,而腾讯截至2021年3月末止12个月净利润增幅为88.13%,其中占了税前利润逾36%的其他收益(主要为投资收益)增幅达到了4.75倍是主因,而反映主营业务的经营溢利增幅只有23.66%。

在监管收紧之前,这两大互联网巨头都未必能保证20%以上的增长,更何况在监管收紧之后,它们的业务发展和扩张将受到限制,增长再打折扣。若再有不利消息,它们的估值还会再向下修正。

显然,互联网大厂的估值逻辑已经发生改变,投资者还须谨慎。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)