近期光伏概念股持續走強,單是光伏指數自5月以來就飙漲了近40%,光伏業成為了A股市場最閃耀的明星板塊之一。

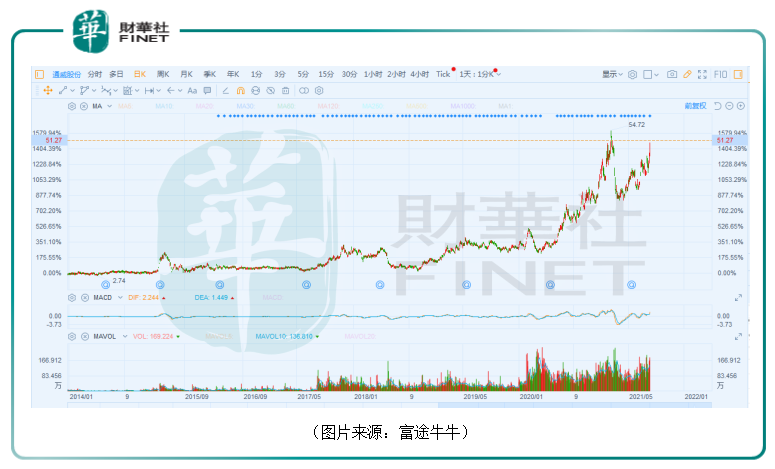

通威股份(600438.SH)作為光伏行業巨頭之一,其走勢也非常強勁。5月以來,其股價已經累漲近47%,總市值也一路漲到了2300多億元,成為了A股市場超級人氣股。

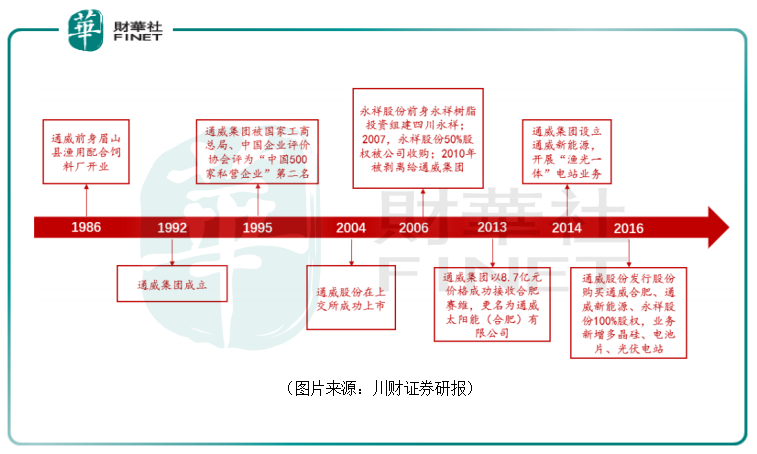

通威股份成立於1995年,並在2004年成功登陸上交所實現上市,在此期間,該公司的主要身份一直是飼料行業大佬,核心產品是水產飼料。

而當時,中國的光伏行業正發展得如火如荼,一片燦爛。隨後,通威股份通過收購的方式首次插足了光伏產業,這家被收購的公司叫做永祥股份。

2008年,永祥股份首期1000噸多晶矽投產。當年,這家收購而來的公司為通威股份帶來了4064.96萬元的淨利潤,佔到了上市公司當年淨利潤的38.5%。

通威股份的多元化之路看起來走得不錯。

不過,當時金融危機導致中國光伏產業經歷了一次大洗牌。兩年後的2010年,通威股份喊出了回歸主業的口號,將永祥股份剝離給通威股份的控股股東通威集團,上市公司與永祥股份的關係也從「父子」變成了「兄弟」。

彼時,永祥股份確實受到了衝擊,但局面並沒有通威股份預計的那樣糟糕。這筆交易也因此受到了不少投資者的質疑。

然而,這並不是終點,通威股份和永祥股份之間的故事還沒有完結。

2016年,通威股份通過發行股份的方式又將永祥股份收歸旗下,再續前緣。一同被收購的還有通威合肥、通威新能源,上市公司也新增了多晶矽、電池片、光伏電站業務。

數據顯示,2020年,飼料、食品及相關業務貢獻了47.17%的收入和29.01%的利潤,太陽能電池、組件及相關業務貢獻了35.07%的收入和29.84%的利潤,高純晶矽及化工業務貢獻了14.8%的利潤和30.05%的利潤。

2020年也是該公司光伏業務營收佔比首次超過農牧業務營收佔比。

而從兩個業務板塊的實力而言,現在的通威股份既是全球領先的水產飼料生產商,同時也是光伏行業的龍頭之一。

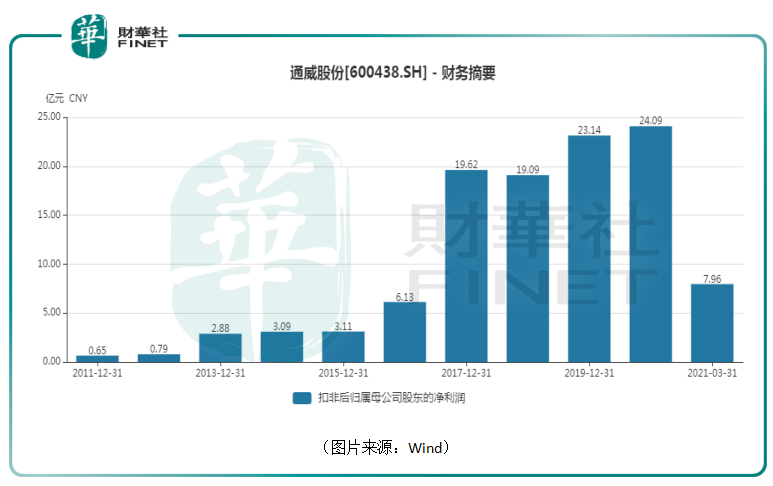

值得一提的是,自2016年再次大舉進入光伏賽道,通威股份的業績出現了非常明顯的增長,堪稱是一次非常成功的跨界。

數據顯示,2015年,該公司全年實現營收140.79億元,而到了2016年,這個數據就暴增到了208.84億元,此後繼續增長,2020年的營收達到了442億元,同比增長17.69%。

歸母淨利潤的增長趨勢和營收差不多。而比營收、歸母淨利潤數據表現得更明顯的是扣非淨利潤的數據。2015年,通威股份實現扣非淨利潤3.11億元,2016年增長了近一倍,達到了6.13億元,2020年,這一數據是24.09億元,相當於2015年的7倍多。

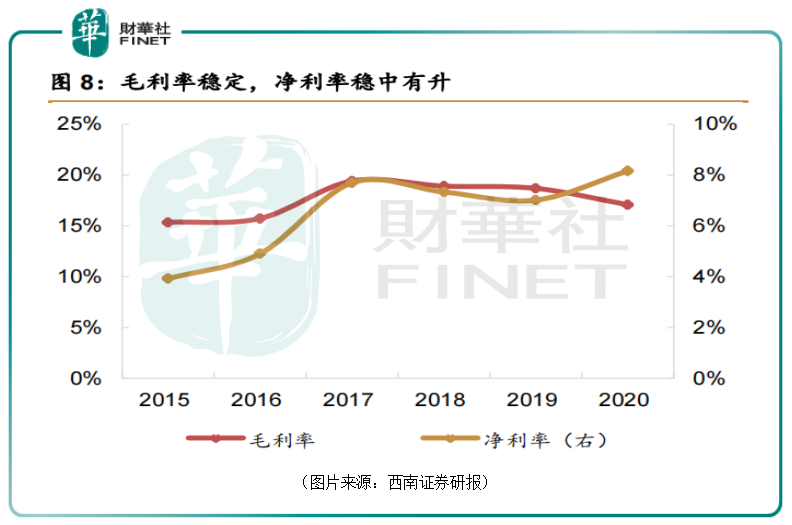

長久以來,通威股份農牧板塊毛利率常年穩定在10%至15%,光伏板塊整體毛利率則為25%以上。而受益於光伏板塊較強的盈利能力,該公司近些年的整體淨利率也隨著光伏營收佔比增長穩中有升,至2020年超過8%。

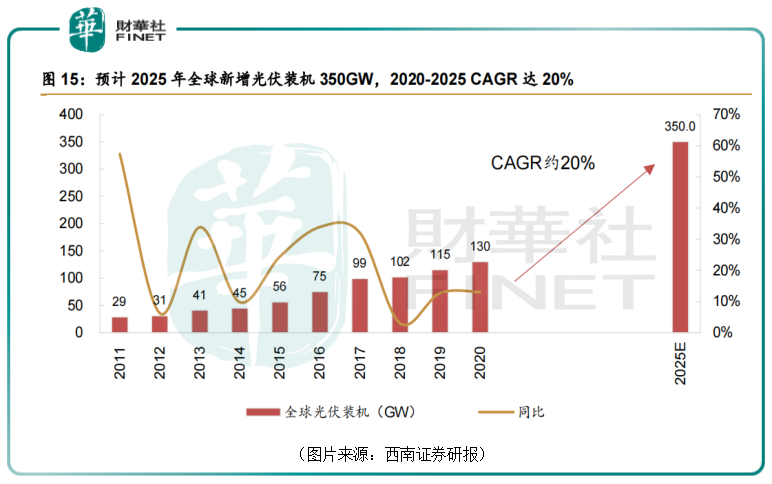

首先從整個光伏行業來看,受益於平價時代的來臨、技術的持續進步,疊加「碳中和」的刺激,全球新增光伏裝機量比較有保障。

西南證券研究人員預計全球光伏裝機量將保持高增態勢,預計至2025年全球年新增裝機量將達350GW,2021年至2025年期間的年均復合增長率將為20%左右。

而通威股份的業務基本涉及了光伏產業的主要環節,其中尤其值得關注的是其矽料業務。

在本專題的行業篇中,有介紹過光伏產業鏈分為上中下遊,上遊為晶體矽原料以及製成的單晶矽棒、多晶矽錠、單/多晶矽片,中遊則是單/多晶電池、光伏電池組件,下遊則包括逆變器、電站EPC系統和運營。

其中的矽料生產本質上為化學提純,算得上是光伏產業鏈的真正起點,也是產業鏈上最賺錢的一個環節。

矽料行業具有進入壁壘較高、重資產、產能建設與爬坡週期長等特點。

目前,這個環節的頭部企業較為集中,競爭格局穩定,主要包括通威股份、新特能源、大全新能源、保利協鑫能源、東方希望、亞洲矽業。

通威股份在技術和產能方面都已經躋身全球多晶矽行業第一梯隊。

具體的產能方面,截止2020年末,該公司已經形成高純晶矽年產能8萬噸,在建年產能超過15萬噸,且各項消耗指標及成本不斷降低,2020年樂山一期和包頭一期平均生產成本下降至3.63萬元/噸。

2021年以來,矽料價格曾一度瘋漲,現在雖然有所下降,但依然處於偏高的位置。

受此影響,通威股份在今年一季度的歸母淨利潤同比增長145.99%至8.47億元,這也是該公司上市以來一季度最好的業績表現。

展望未來,西南證券研究人員認為,2022年全球光伏裝機預計增至200GW,2022年全年矽料需求為72萬噸,考慮產能利用率因素,2022年的實際有效產能需要至少有90萬噸。按季度統計,2022年實際有效產能為92萬噸,因此預計全年緊平衡局勢延續,至第四季度才有所緩解。

因此,綜合來看,該機構認為2022年矽料價格大幅下降的可能性較小,基本維持中高價位的局面。

作為矽料環節的龍頭,矽料價格如果維持在中高價位對於通威股份的業績無疑將有非常大的助益。

除了矽料環節之外,通威股份在電池環節也是主要生產商之一。

不過,電池環節的利潤相較於矽料環節較低,且競爭者眾多。

目前,電池片廠商可以劃分為兩大類,一類是通威股份、愛旭股份等專業化電池廠商;一類是在電池片環節有所佈局的光伏一體化廠商,包括隆基股份、晶澳科技、晶科能源、天合光能、東方日升等。

其中,光伏「一哥」隆基股份(601012.SH)和愛旭股份是通威股份最強大的對手。

2020年年報顯示,隨著2020年眉山一期7.5GW21X大尺寸電池項目的投產,截至期末,通威股份太陽能電池年產能規模已達到27.5GW,其中單晶電池年產能24.5GW。單晶PERC電池產品非矽成本已達到0.2元/w以内。

另外,隨著眉山、金堂大尺寸項目的陸續投產,預計2021年底該公司太陽能電池年產能將超過55GW。

而截止2020年末,隆基股份的單晶電池產能達到30GW,超過了通威股份。

愛旭股份2020年期末的電池產能則是22GW。

對比這些光伏電池廠商的增產計劃,也能在一定程度上看出,通威股份相較而言是比較激進的那個。

從目前的情況來看,光伏產業的前景十分光明,而通威股份作為矽料和光伏電池環節的主要生產商將受益於行業的景氣。

作者:明羲

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)