据央视财经8月24日报道,今年充电桩市场资本疯狂涌入,高融资、拼低价是现在充电桩行业的特点,甚至还有企业喊出“1分钱充电”的口号,引起部分企业发文抗议和当地行业协会的约谈。

充电桩作为新基建子板块之一,同时也属于新能源产业链,上半年似乎已经被大家遗忘。WIND充电桩指数今年上半年持续在低位徘徊,毫无波澜。新能源领域中,笔者曾在之前写过隔膜投资逻辑(锂电池相关)、自动驾驶投资逻辑、氢能源投资逻辑,现在就梳理下充电桩的投资逻辑。

(笔者按:隔膜投资逻辑详见文章《新能源产业中这个细分领域有大机会,谁是龙头?》、《恩捷股份大手笔投资,股价2年6倍,能否再创佳绩?》、自动驾驶投资逻辑详见文章《近300家机构扎堆调研,股价1年翻两倍,中科创达有何魅力?》、《国内自动驾驶现状:“变形金刚”离我们还有多远?》、氢能源投资逻辑详见文章《净利增20倍的美锦能源,预示着氢能是下一个锂电?》、《10万亿市场空间燃爆,美锦能源再次涨停!》)

近年来,随着国内新能源车保有量持续上升,充电基础设施的建设也开启了加速度。其中,对全社会车辆开放使用的公用充电桩更是吸引了不少企业和投资者的目光。多家充电桩运营商在今年陆续宣布完成规模数亿元的新一轮融资,市面上还有许多新企业入局,其中有许多是聚合平台型的运营商,也就是不建设自有的充电基础设施,只将现有场站接入运营。

充电桩近年持续保持快速增长。以北京为例,公共充电桩保有量连续多年保持2位数增长。在全国范围来看,据央视财经报道,目前国内现有各类公共充电桩数量达95万台,在过去一年中的(2020年8月-2021年7月)每1个月就平均新增约3.2万台。

而在行业内,进入者众多。天眼查数据显示,近年来我国充电桩相关企业(全部企业状态)年注册量逐年上涨,近8成的充电桩相关企业成立于近5年。具体来看,2016-2020年,我国充电桩相关企业年度注册增速均在30%以上。2015年,我国仅有约5,000家充电桩相关企业注册成立,而2020年新增的充电桩相关企业数量超过2.9万家,为2015年的近6倍。

随着充电桩数量快速增长,入局者增多,充电桩企业运营竞争非常激烈,甚至有企业发出“1分钱充电”的口号,遭到行业抵制。不久前,国网(山东)电动汽车服务有限公司在青岛发布一纸声明,“强烈抵制个别充电运营商引入野蛮资本大搞1分钱充电、零服务费等低价促销和恶意竞争行为”(笔者按:这里的个别充电运营商,特指星络充电,见后文)。这番场景,是否像极共享出行、社区团购等新兴市场刚出场时,补贴开路、免费先行?

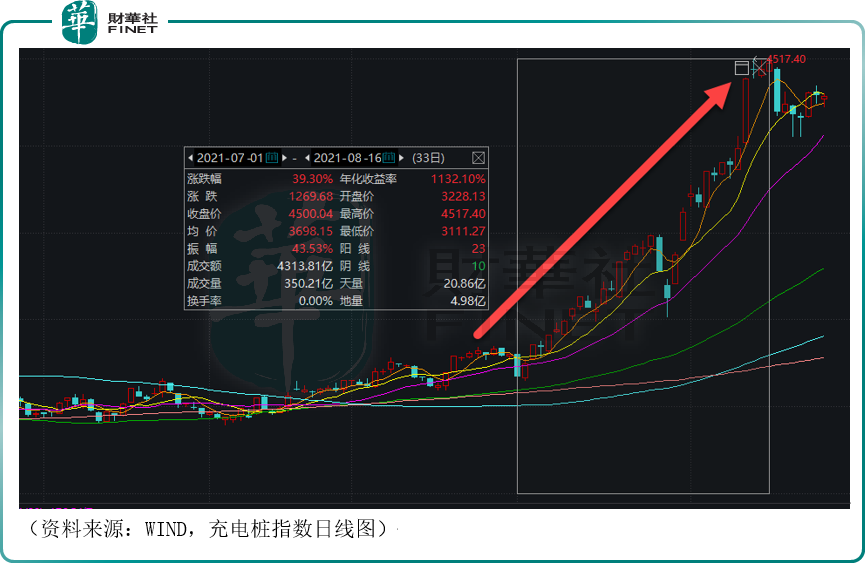

充电桩其实去年火过一阵,但后来似乎被遗忘了,据WIND充电桩指数,今年上半年整体板块表现在低位持续震荡,毫无波澜。

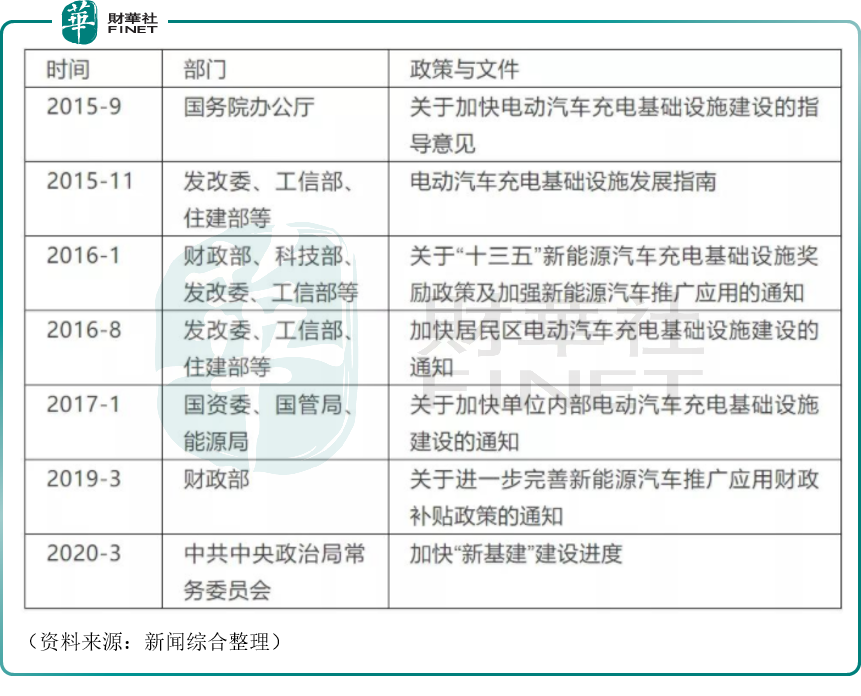

自从2020年初高层公布新基建七大领域后(笔者按:据高层公布的新基建七大领域为:5G基建、特高压、城际高速铁路和城市轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网),充电桩走入了资本市场的视野。若细细梳理充电桩行业的政策,其实早在2015年就有相关政策扶持。

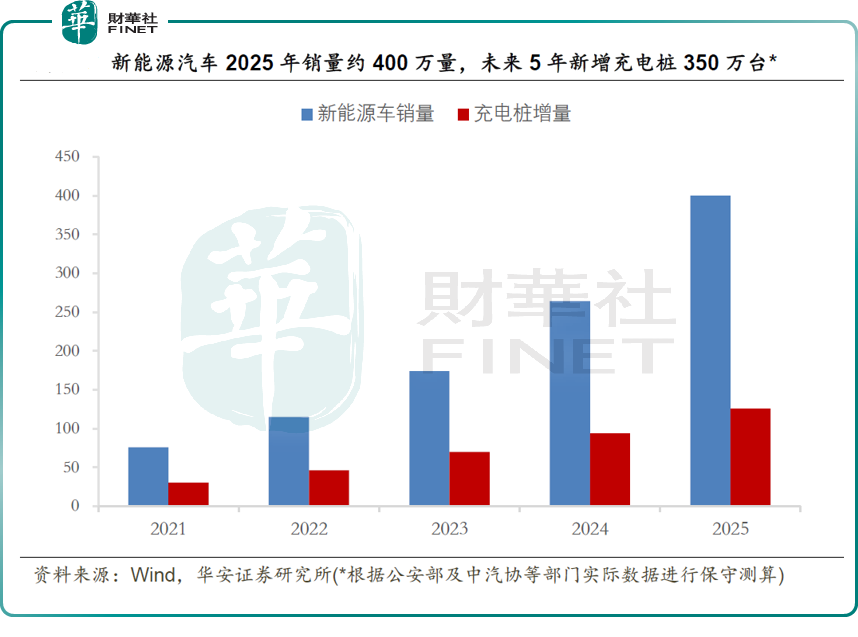

2020年11月,国务院办公厅印发《新能源汽车产业发展规划(2021-2035年)》,规划中指出到2025年,新能源汽车新车销售量达到汽车新车销售总量的20%左右。以此推算,华安证券保守预测未来5年新增充电桩空间约为350万台。

2021年8月19日,商务部发言人高峰强调在充电等环节为新能源汽车创造便利,川财证券认为,充电桩是新能源汽车的基础设施,充电设施的完备是推动汽车电动化转型进程加快的基础保障,因此在电动汽车渗透率快速提升的同时,充电桩建设也必须提速。

总结一下,有政策扶持,有广阔的发展空间,行业入驻企业数量快速上涨,如此来看,充电桩的新基建“光环”仍然还在,这从上文充电桩建设规模快速扩大的数据中也能看出。而在股价表现上,WIND充电桩指数在7月后开始疯涨,一改上半年的沉闷表现。7月1日至8月16日最高点时,1个半月板块涨幅为39.30%,年化收益率达到了1132.10%,不过近一周有所调整。

中信建投在近日研报中表示,充电桩下游需求超预期,行业空间值得重视。该机构预计充电桩行业在十四五期间将加速发展,赛道估值有望提升。

想要参与投资,就必然先研究产业链。中国新能源汽车充电桩行业产业链分为三个环节:产业链上游参与者为建设充电桩所需设备的制造商;产业链中游参与者为充电桩运营商;产业链下游参与者为充电桩用户,包括新能源汽车整车企业和个人消费者。

产业链上游:上游参与者主要是充电模块、滤波设备、监控计费设备和电池维护设备等充电桩设备制造企业。充电设备成本是新能源汽车充电桩的主要成本,其中充电模块是充电设备的核心和主要成本来源。

上游对应的上市公司有:英可瑞(300713.SZ)、奥特迅(002227.SZ)和盛弘股份(300693.SZ)。

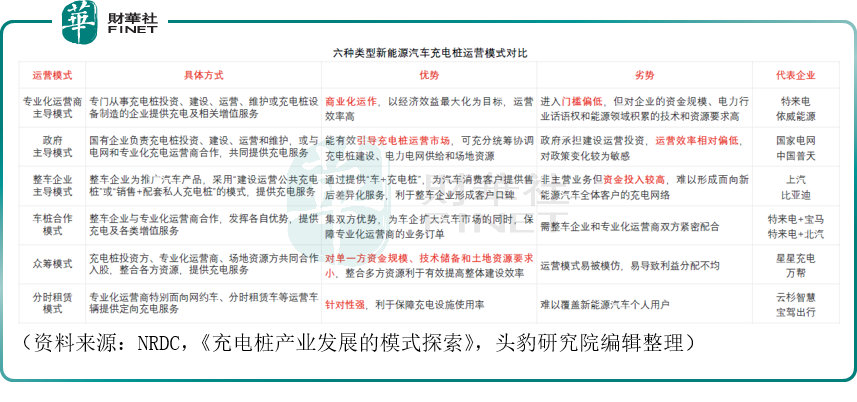

产业链中游:中游运营主体可分为三大类,包括专业化运营商、政府和整车企业,三类企业实行多种充电桩运营模式。其中专业化运营商主导模式为当前主流运营模式,占公共充电桩运营市场份额的75%以上;国有企业其次,占公共充电桩运营市场份额的20-25%。

不同的运营模式与代表公司梳理,可参考下表:

产业链下游:下游的参与者包括新能源汽车整车企业和新能源汽车个人用户。整车企业得益于产业链上游与中游的充电桩建设与运营,利用快速布局的充电网络作为开拓新能源汽车市场的有力基础,同时进一步加强与上中游的合作,推广汽车产品。个人用户在新能源汽车购车成本不断降低和充电基础设施不断完善的背景下,购车意愿增强,带动全产业链市场需求的增长。简单来说,这是一个合作共赢、共同成长的格局。

代表的公司,大家就比较熟悉了,除了国外的特斯拉外,国内主要有比亚迪、北汽新能源、造车新势力(蔚来、理想、小鹏)等。

目前充电桩运营商有两种形式:

一种是自家有桩,星星充电、特来电、e充电均属此类,盈利主要来自于充电桩基础设施服务,售电过程中实现的“批发零售价差”或者“峰谷电价差”;

另一种是聚合平台,主要汇集各类中小充电桩企业,类似“充电界的高德”,以价格和更多的充电桩服务用户,从中赚取差价,或者基于用户数据价值获取盈利。上文提到的“1分钱低价充电”一般会出现在聚合型平台上。此前被国网(山东)指责的星络充电,正是聚合平台。

而在发展路线上,也有两条路:

一个是通过充电,另一个是通过共享换电。

在充电方向上,目前国内主要有特来电(为特锐德子公司)、英飞特、科大智能、奥特迅等;换电方向上,主要有中恒电气、许继电气、北汽蓝谷等,供电解决方案的路线之争成为焦点。

这里的区别,对于消费者来说,就是充电时间的长短。奥动新能源汽车科技有限公司技术副总裁兰志波介绍道,换电的时间更短,效率更高。他表示,“换电不仅是快,而且弥补充电的不足,为用户打造一个全场景的能源补给服务解决方案。”

但目前换电面临成本高的问题。主营充电网业务的特来电董事长于德翔表示,换电的成本高于充电,很难形成商业闭环。“成本高,转嫁到用户身上用户不会买单,但是不转嫁,又无法盈利。换电同样需要铺设大的网络,投资规模远大于充电。”

从两者技术趋势上看,一方面是大功率快充趋势,随着电池高倍率性能提升,超级充电目标是乘用车5分钟充电可实现300Km+以上续驶里程。另一方面是换电共享化趋势,快换技术将趋于成熟,预期将率先在出租/网约车、重载车领域大范围应用,由ToB带动ToC,形成换电平台和共享电池租赁业态。

此外,业内人士接受央视财经采访时表示,充电数据也将带来潜在的收益。由于充电时车机与充电桩会进行数据交换,汽车的电池等信息也将为未来更多的增值服务提供有价值的数据资源。这些领域,行业玩家都在提前探索布局。

笔者在8月24日文章《国内自动驾驶现状:“变形金刚”离我们还有多远?》中写道,目前新能源车企更注重用户“体验感”的提升,技术上采用硬件预埋+OTA软件激活/升级的方式实现,而在收费模式上,已有收费向“免费”过渡的趋势,未来新能源产业拼的不仅仅是车的硬件,拼的更多是软件和体验感,而数据和流量,则是提升“软件”的基础,大数据就是汽车电子化、智能化的“石油”。所以,充电数据带来的潜在收益,是很有想象空间的。

浙商证券认为,充电桩领域有两条投资主线:1)重点关注具有先发优势、资金规模、品牌效应的龙头运营企业【特锐德】、【万马股份】。2)随着特斯拉加速充电桩国产化,建议关注潜在供应商标的【科士达】、【英可瑞】、【盛弘股份】等。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)