用全国乳业龙头形容伊利(600887.SH)显然已经落伍了,“亚洲乳企龙头”最恰当不过。

早在2014年,伊利就提出2020年实现“五强千亿”目标,即进入全球乳业五强,营收破千亿。

进入2021年,伊利的梦想大概率将会全部实现。近日,2021年“全球乳业20强”榜单出炉,伊利连续两年稳居五强,同时保持亚洲乳业榜单最高名。

去年,伊利的营收因疫情原因未能破千亿。而从2021年半年报来看,伊利“五强千亿”目标已近在咫尺。半年报显示,伊利实现营收565.06亿元,同比增长18.89%;净利润53.22亿元,同比增长42.48%,实现高基数下营收、净利的双位数增长,超出市场预期。

今年下半年,伊利只要实现营收435亿元就能达到全年千亿目标,去年下半年公司营收就达493.6亿元,所以今年营收破千亿几乎没有任何悬念。

上图可以看到,从营收及净利润看,伊利继续拉开了与蒙牛(02319.HK)的距离,稳居国内行业桂冠。市值方面,尽管今年来股价表现萎靡,但伊利市值仍站在2000亿之上,领先于蒙牛。

翻看伊利的半年报,伊利能战胜蒙牛、遥遥领先于行业第二及第三梯队的乳企,主要得益于其品牌力及产品力的功劳,这也是值得其他第二及第三梯队乳企学习的榜样。

打响了品牌,新品不愁卖

在我国庞大的乳制品市场中,虽然各地都有属于自己的乳制品企业,但“两超多强”的格局在中短期内难以打破。

蒙牛在2007年-2010年期间短暂挤进了行业第一,后来伊利实现了反超,称霸行业到现在。

尼尔森的数据显示,伊利在主要乳制品品类都具有领先的市场地位,液态乳制品市场占有率达到33.3%,其中常温乳制品市场占有率高达38.6%,且连续六年成为消费者选择最多的品牌。这是蒙牛无法企及的。

在追求品质的同时,伊利对品牌的塑造走在了蒙牛前面。

2008年后,被蒙牛反超的伊利开始撸起袖子发力营销,打响了品牌战。因综艺节目触及的消费者众多,伊利和蒙牛纷纷冠名赞助综艺节目。单在2019-2020年两年期间,伊利就赞助了《巅峰之夜》、《歌手3》等19个综艺节目,远超蒙牛赞助的数量。此外,在运动员代言方面两家公司也有涉足。

2015年以来,伊利销售费用率均超过了20%,品牌力度因此不断增强。2020年,伊利以91.6%的品牌渗透率、近13亿的消费者触及数和近8次的购买频次连续五年位列中国市场消费者选择最多的品牌榜首,证明了伊利的市场影响力与号召力。

有了品牌影响力,伊利近年来加码新品力度,扩充产品矩阵,销售增长可观。

在伊利的液态奶大类中,就包括了安慕希、金典有机奶、优酸乳、AMX等十余个品类,每个品类则有多款产品。在巩固品类的同时,伊利每年都在各个品类中推出新品,以满足消费者的味蕾和好奇心。

在去年底在2021年全球合作伙伴大会上,伊利直接推出百余款新品,可见其产品更新能力之强。在报告期内,伊利上市了“金典”“安慕希”“舒化奶”“畅轻”“甄稀”“须尽欢”等高端系列子品牌的新品。

除此之外,伊利加码研发,不断涉足奶粉、冷饮、健康饮品、奶酪等领域,丰富产品线。

在品牌力的助推下,伊利的新品成为充当公司增长的大头。

2017年-2020年,伊利新品收入复合年增速达35.46%,远高于同期公司总营收12.49%的复合年增速。今年上半年,以“金典”A2β-酪蛋白有机纯牛奶、“伊利”臻浓高钙牛奶、“畅轻”蔗糖减半果茶酸奶、“QQ星”儿童成长配方羊奶粉、“优酸乳”乳汽气泡乳等为代表的的新品收入为88.15亿元,同比增长21.2%,略高于高于重点产品的收入增速。

实际上,不只是新品,除了液体乳这个传统强项外,伊利的奶酪、矿泉水、配方奶粉等非乳品业务也保持了快速增长。

所以看到,伊利依靠强劲的品牌力和产品力成功拓宽了产品矩阵,有了业内数一数二的品牌影响力,在保证品质的前提下,不断升级和更新的产品成功抓住了消费者的需求,带动了其业绩的快速增长。

产业链布局推高毛利率

乳制品行业产业链较长,这对乳企的整体把控能力带来了较高的要求,未能拥有产业链优势的企业在面对上游成本上升和经贸形式变化时处于被动的不利局面。

2008年的三聚氰胺事件后,行业加速出清,市场的集中度不断提升,上游产业链规模化为此不断提速。但同时,上游原料价格不断上涨,在成本上行压力下,行业掀起了“抢奶大战”,增强对产业链的掌控。

据财华社不完全统计,伊利过去几年以来入股了优然牧场、赛科星和中地乳业三家上游奶源企业,同时与辉山乳业进行战略合作,该四家奶源企业2020年累计原料奶产量约350万吨。

相比蒙牛,蒙牛在“抢奶大战”中更为激进,先后入股了现代牧业(01117.HK)、圣牧高科等5家奶源企业,该四家奶源企业2020年原料奶产量约达405万吨。

除此之外,伊利近年来也在扩大自建牧场规模,早在2008年起就在内蒙等地自建牧场,2011年伊利在新西兰建设了全球最大的一体化乳业基地,目前牧场覆盖了国内及大洋洲、东南亚。在全球自建乳业基地,一方面是海外奶源成本更低,另一方面方便进入海外市场。

截今年6月底,伊利的综合产能近1,394万吨/年,较2018年增长27.4%,这主要得益于公司通过收购和自建牧场带来的产能增长。

在下游,伊利采取经销和自营相结合的模式触达消费端。目前,伊利服务的乡镇村网点已达近109.6万家,逐步下沉到乡镇市场。同时,伊利也加大了线上营销,上半年线上收入同比增幅为21.8%。

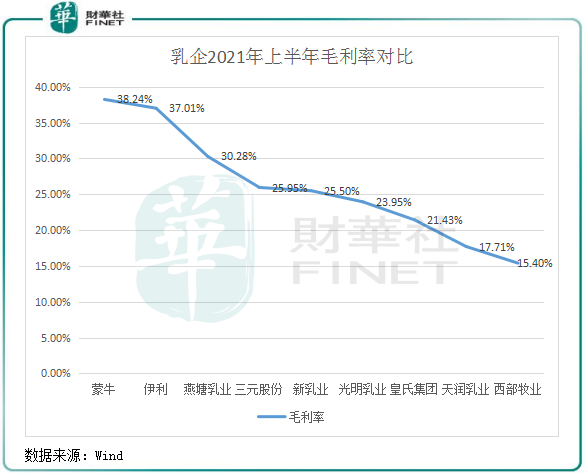

从毛利率表现看,在上游奶源掌控力更强的企业拥有的毛利率也就更高。今年上半年,蒙牛和伊利的毛利率分别为38.24%及37.01%,远高于其他乳企的毛利率。

受上半年原料奶及其他辅助材料价格上涨影响,伊利的毛利率同比下滑0.4个百分点。但得益于上游奶源的掌控力度不断增强,伊利的毛利率整体呈上升趋势,2015年之前,伊利每年的毛利率均低于33%。

另外,全产业链的另一个优势是提升整体运营能力,而运营能力是增强一个企业整体竞争力的重要因素。

总资产周转率是考察企业资产运营效率的一项重要指标,数值越大,说明企业的资产利用效率越强,资产投资的效益越好。

上图可以看到,伊利的总资产周转率自2015年以来一直位居上述五大乳企之首,显著高于蒙牛和光明乳业(600597.SH)。

小结:伊利的品牌力、产品力、产业链和销售渠道等方面在业内处于领先地位,这离不开伊利较强的布局策略与业务发展策略。

从营收、净利润、综合市场占有率、总资产周转率等指标看,伊利全面辗轧了蒙牛,这也是其能持续蝉联亚洲乳业第一的原因。

在强者恒强的时代,伊利未来的发展值得我们继续关注。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)