网游是社交媒体巨头腾讯(00700.HK)重要的收入和利润来源。不过,社交媒体、综合服务生态、金融科技和网络广告也是它的重要业务,多元化的服务生态赋予了腾讯广阔的可拓展空间,也让它在股权投资领域左右逢源。

去年在港交所(00388.HK)上市的网易(09999.HK),业务覆盖范围也很广,与腾讯多少有些重合之处,例如网易云,在虾米下线之后成了腾讯音乐(TME.US)最主要的竞争对手。在腾讯音乐与腾讯联合宣布放弃音乐版权独家授权之后,网易云似乎成了最大得益者。

然而,它们竞争最激烈的领域是在游戏。

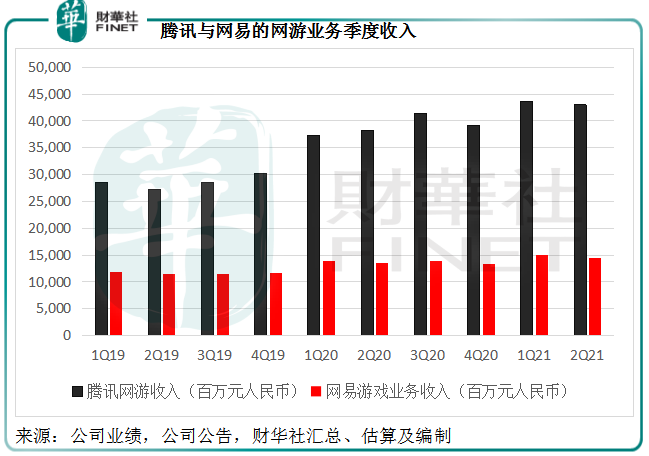

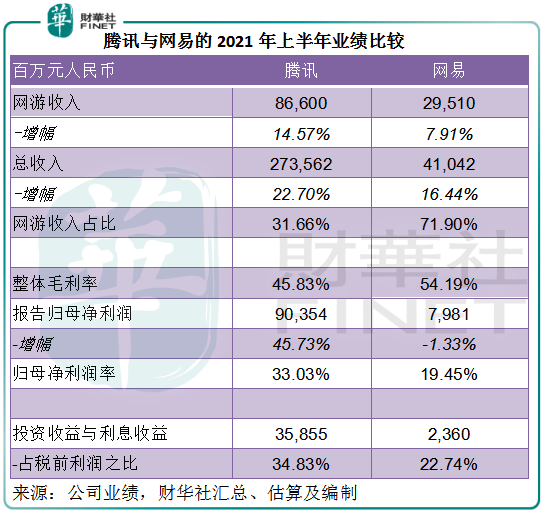

在网游领域,网易与腾讯相差的可不仅仅是一倍差距。见下表,2021年上半年,腾讯的网游收入同比增长14.57%,至866亿元(单位人民币,下同),而网易的网游收入同比增长7.91%,至295.1亿元,仅相当于腾讯网游收入的34%,增速也略显单薄。

更为重要的是,网游之于腾讯是重要收入来源不假,但腾讯也有其他收入进行调剂,就算失去游戏业务,阵痛过后也可挺过去。但是对于网易来说,网游业务几乎是全部。2021年上半年,网游业务仅占了腾讯总收入的31.66%,但网易的网游收入占比却达到71.90%。

在此背景之下,腾讯与网易,谁更赚钱?

相信很多人都会说腾讯最赚钱,因为其净利润规模在国内的各大互联网企业之中已手执牛耳。就盈利能力而言,似乎也是腾讯占优,2021年上半年的归母净利润率达到33.03%,远高于网易的19.45%。

不过值得注意的是,腾讯如此优越的利润水平,更多是依靠其庞大资本带来的投资回报。2021年上半年,腾讯的投资收益与利息收入合共达到358.55亿元,相当于税前利润的34.83%。这部分收益会随市场价值的变动而大幅波动,具有较大的不确定性,若市场转差,投资收益很可能会瞬间变为亏损。

就主营业务而言,腾讯的盈利能力未必及得上网易。

2021年上半年,腾讯的毛利率为45.83%,而网易的毛利率为54.19%,主要因为网易专注于利润率较高的网游业务,而腾讯除了利润率较高的网游之外,还需要经营目前仍处于投入阶段的金融科技等业务。

所以,虽然整体业绩来看,网易的半年业绩并不如腾讯理想:收入增速不如腾讯(见上表),经营开支占收入的比重也远高于腾讯(销售、行政及研发费用占收入的比重达到34.62%,而腾讯为22%),但它的小巧精干可能更被看好。

网易的主营业务与展望

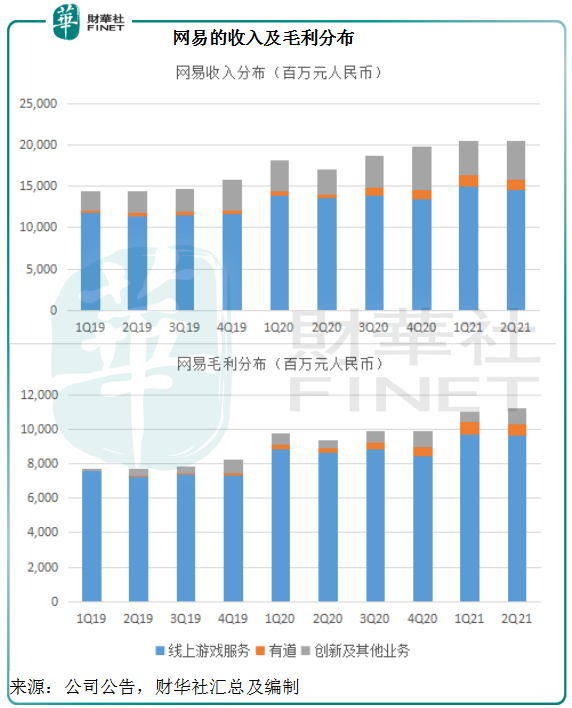

经过多轮分拆,在港交所第二上市的网易目前列账三大业务:线上游戏服务、在纽交所上市的有道(DAO.NYSE),以及创新和其他业务。线上游戏贡献大部分收入和毛利,见下表。

值得注意的是,2021年上半年及第二季,网易的销售及市场费用分别按年大幅增长38.13%和29.81%,远远超过收入增幅分别16.44%和12.87%,主要因为推广费用增加,或与其推出新游戏有关。

在业绩发布会上,创办人丁磊提到,最近的监管对其游戏业务的影响不会太大。

报告期之后(即2021年6月后),网易推出了一系列新游戏,包括8月上线的自研游戏《永劫无间》,在全球上线后登顶Steam热销商品榜榜首,还有将于9月9日推出的《哈利波特:魔法觉醒》,所以上述的营销费用大幅上升或与其推出新游戏抢占市场有关,这些新游戏有望在下半年为网易带来新的贡献。

网易通过有道提供不同类型的整合教育服务,提供各种中小学辅导课程、外语、专业和兴趣教育服务,以及信息技术计算机技能等课堂。

受课程需求强劲带动,有道于2021年上半年实现强劲增长,收入同比大增1.26倍,至26.33亿元,但由于加大促销力度,期内的营销开支大增1.5倍,导致半年股东应占净亏损近一倍,至8.5亿元。

有道表示,“双减”会对其K12业务带来严重影响,但其将跟随监管环境的变化调整业务结构,可能会向学习产品、STEAM课程、成人教育和教育数字化解决方案等非培训班业务倾斜。

笔者认为,“双减”将导致有道的收入大幅减少,不过转向其他业务或更利于其改善盈利能力,降低亏损,所以这一因素从整体来看或可在一定程度为网易减负。

网易的创新业务包括网易云音乐、严选、网易CC直播、广告服务、高端电子邮件及其他增值服务,该项业务的毛利率较低,2021年上半年只有17%,远低于线上游戏的65.35%和有道的54.84%。

最近腾讯和腾讯音乐联合宣布放弃音乐版权独家授权,这应有利于网易云的用户增长,不过就当前的发展来看,该项业务的盈利能力仍有待提升。

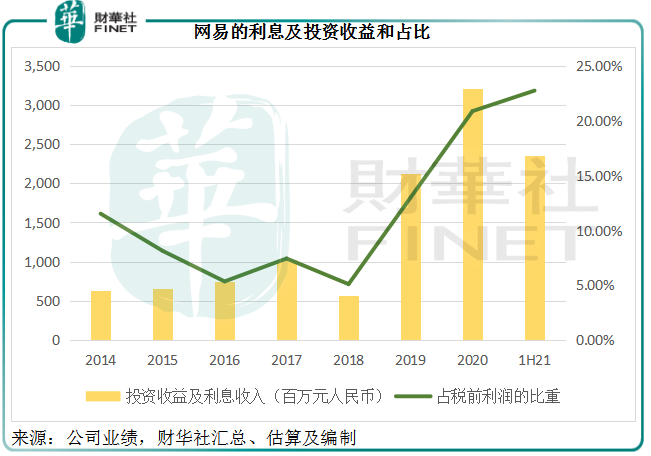

大型互联网企业在前期具有优势的红利扩展之中累积了大量现金,所以它们纷纷成为投资界的重要参与力量,网易也不例外。

尽管未达到腾讯那样的投资规模,网易的投资已甚为可观。与腾讯积极进行股权投资不同,网易更倾向于持有存款和短期投资。截至2021年6月30日,网易的现金、存款和短期投资总额达到1079.8亿元,占资产总值的69.73%。

这些资产也为网易带来不俗的利息和回报,2021年上半年,其投资收益和利息收入同比增长75.7%,至23.6亿元,占税前利润的22.74%。

见下表,网易的利息及投资收益及占比不断提高。

如此高的收息资产占比,也意味着网易的财务状况稳健。

所以,尽管网易规模、收入、收益、生态服务等等都不如腾讯,却得到了市场的偏爱。

市场偏爱网易?

受监管影响,腾讯股价已从2月初高位回落37%,现价488.40港元较年初水平下跌13.4%,而网易虽然也从2月初高位回撤27%,但对比年初水平,仍有2.17%的轻微涨幅,当前市值是其最近12个月净利润的36倍,远高于腾讯的20.7倍。

笔者认为,作为行业龙头,腾讯在自查业务等方面所受的压力更大,对其业务影响也更为显著,这是市场不看好的原因。网易也会受到监管的影响,但却能从其他行业竞争对手放弃独占优势中获利,例如线上音乐方面,而且网易下半年推出多款游戏,目前来看销量不错,有望推动其增长,这应该是市场看好的原因。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)