点击契阔资本,谢谢关注我们!

中国生物技术行业的崛起

中国在生物技术领域的影响力日益增长,并在2020年该行业的融资规模创纪录的背景下更为突出。

2020年是生物科技领域将会铭记的一年,但不仅是因为抵抗疫情大流行。随着首次公开募股(IPO)、后续发行和私人投资打破纪录,生物技术融资创下新高(专栏1和表1)。尽管一些人低声警告这是一个泡沫,但其他人认为疫情只是加速了生物技术向“新常态”的升级,在更广泛的投资组合中获得了更多资金和更突出的地位。

专栏1 | 中国以外的数据

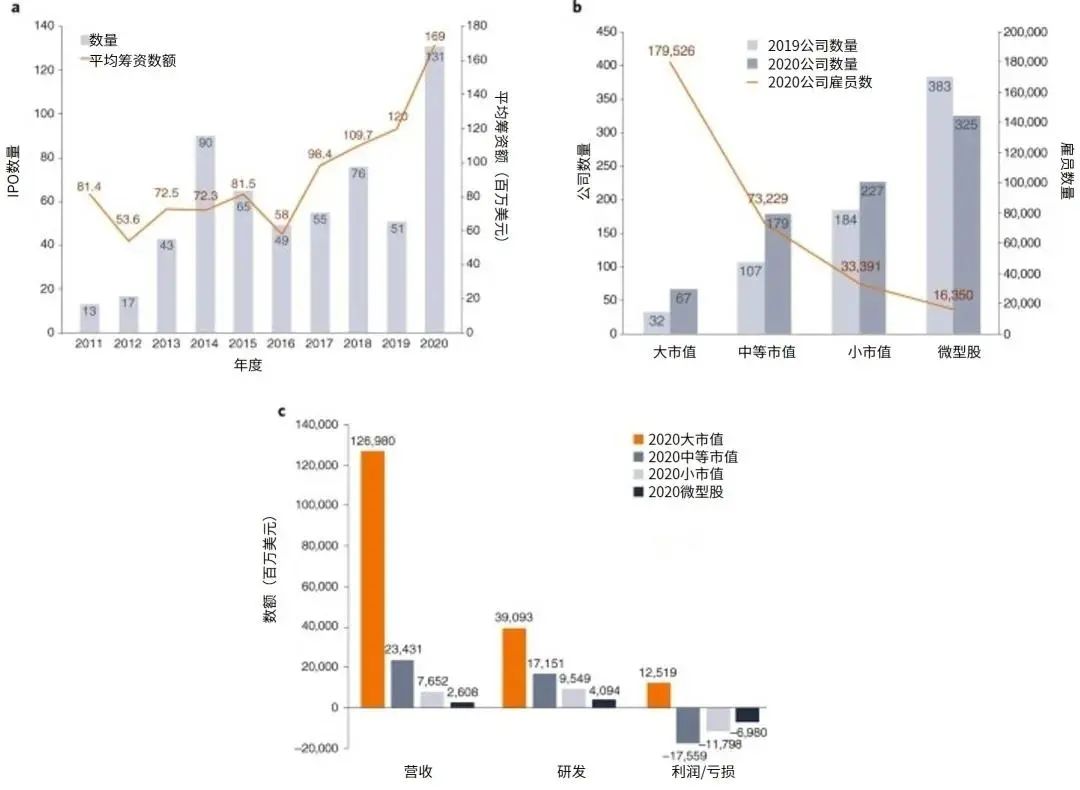

该报告是根据《自然-生物技术》杂志从1996年开始用类似方法对上市生物技术公司进行的调查得出的。每年,我们都会收集研究型IPO的数据(补充表1,请点击阅读原文查看),并根据市值对公司财务进行细分。今年的行业IPO数量大幅增加 (IPO数量和平均筹资额都是2019年的数倍;见panel a)。受全球公开市场繁荣的推动,大盘股公司的数量也增加了一倍多,从2019年的32家增加到2020年的67家(panel b)。一些新上市的大市值股票的大部分涨幅已经消失,而这类股票的主要个股保持稳健——最近有个例外是渤健(Biogen),在FDA批准治疗阿尔茨海默病的药物Aduhelm(aducanumab)后,其股价飙升。

2019年全年的营收增长了17%,部分原因是COVID-19相关项目的大幅增长,研发支出也相应增加了21%( panel c)。今年的数字显示了与2019年相同的趋势,而2019年是该行业发展非常好的一年。

补充表1中的数据由安永咨询公司提供。我们对生物技术公司的定义随着行业的发展而有所改变,包括基于生物有机体、系统或过程应用,或提供促进生物学理解的专业服务的研发驱动型公司。我们排除了制药公司、医疗设备公司和合同研究机构,以便更好地关注构成研究驱动的生物技术部门的独特属性和情况。

上市生物技术公司指标。a. 2011年以来的IPO活动,显示筹资总额和上市公司数量。b. 按市值计算的公司和员工数量。高市值股票,>50亿美元;中等市值股票,10亿至50亿美元;小市值股票,2.5亿至10亿美元;微型股,< 2.5亿美元。c. 上市生物技术公司收入、研发支出、净利润及亏损。

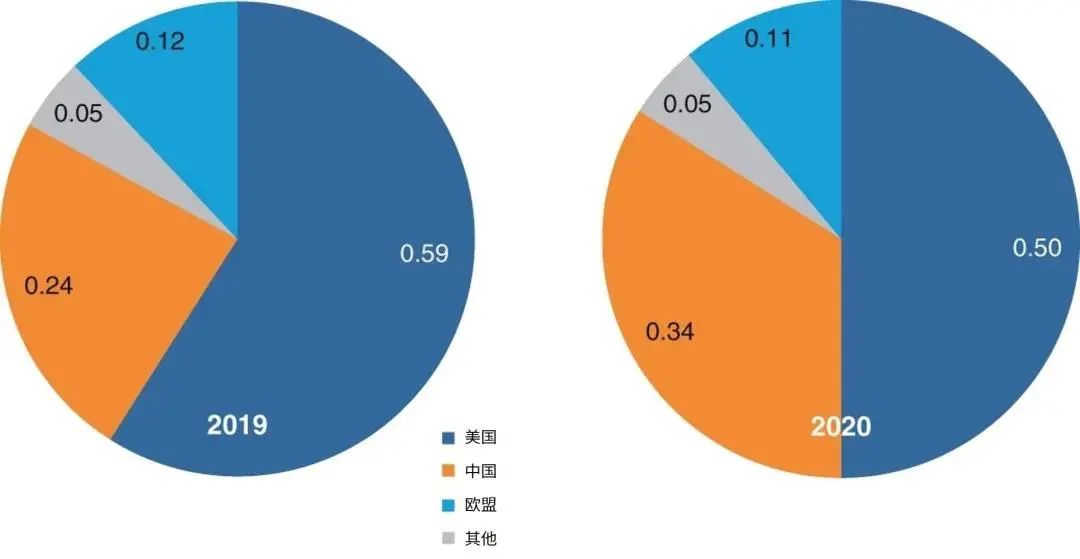

在这些破纪录的数字背后,有一股力量将持续到2021年及以后:中国创新生物技术行业的崛起。在2020年全球生物科技IPO中,中国的公司占到了超过1/3的份额,高于2019年的1/4。在全球十大IPO中,中国证券交易所占据了六席(图1和表2)。包括美国食品和药物管理局(FDA)在内的西方监管机构开始欢迎中国研发的产品。

在这些破纪录的数字背后,有一股力量将持续到2021年及以后:中国创新生物技术行业的崛起。在2020年全球生物科技IPO中,中国的公司占到了超过1/3的份额,高于2019年的1/4。在全球十大IPO中,中国证券交易所占据了六席(图1和表2)。包括美国食品和药物管理局(FDA)在内的西方监管机构开始欢迎中国研发的产品。

步入正轨

中国的医疗保健不再仅仅是国内生产、国有企业和传统药品或仿制西药。一个快速增长的中国生物技术群体正在开发差异化药物,不仅面向规模庞大、越来越有利于创新的国内市场,也面向美国和其他西方国家。FDA官员越来越愿意接受在中国收集的药品数据。第一个中国研发的抗癌药是来自百济神州(BeiGene)的Brukinsa (泽布替尼zanubrutinib,一种针对套细胞淋巴瘤的口服小分子布鲁顿酪氨酸蛋白激酶BTK抑制剂) 于2019年底在美国获批;其他一些药物已经获得FDA快速通道或突破性疗法认证或即将提交申请。

对中国生物技术的投资反映出其日益增长的全球重要性。中国生物科技公司在证券交易所上市筹集的80亿美元轻而易举地超过了欧洲公司的13亿美元。欧洲的大部分资金是在纳斯达克(Nasdaq)而非国内交易所筹集的——德国mRNA疫苗制造商CureVac于2020年8月在纳斯达克完成了该国最大的IPO之一(专栏 2)。纳斯达克庞大的专业投资者基础继续吸引着最具创新精神的公司,无论其总部所在。

但对很多注重创新的中国生物科技公司及其投资者们,本土市场还远远不够。医疗保险覆盖面虽然在扩大,但仍然有限。药品价格很低。针对癌症的程序性死亡配体-1 (PD-1)抑制剂是2019年首批进入国家药品报销清单的靶向药物,如今价格最多比美国低80%。这在一定程度上是因为一些市场进入者已经形成了价格竞争,但即使是首创新药(first-in-class drug,“同类首个”药物)也无法达到接近美国的价格。按人均收入计算,中国仍是一个低收入国家。

礼来(Lilly)在美国也看到了希望;信迪利单抗sintilimab进入多个临床试验,包括联合大型制药公司的叶酸靶向小分子力比泰Alimta(pemetrexed)治疗非鳞状细胞非小细胞肺癌。与此同时,信达生物(Innovent)已经开始了针对CD47和PD-L1的全人类双特异性IgG1单克隆抗体在美国的第一阶段试验。

中国生物技术公司也参与了抗CD47单克隆抗体的竞争。2020年9月,艾伯维(AbbVie)提前支付1.8亿美元,获得了上海天境生物(I-Mab Biopharma)的一期lemzoparlimab(人类免疫球蛋白4抗CD47单克隆抗体)的开发权和在大中华区以外的营销权。该抗体正在争夺同类首创的地位,它与magrolimab靶向相同的跨膜蛋白靶点。magrolimab是吉利德2020年3月斥资49亿美元收购Forty Seven公司的核心交易,是本年度最大的并购交易之一(专栏3)。magrolimab在骨髓增生异常综合征的3期试验中有突破性的设计。毒性(特别是贫血)是这类药物的一个挑战;lemzoparlimab被设计成与正常红细胞产生最小结合的药物,且不需要预激剂量。晨星(Morningstar)的Lee认为,这可能会为其带来优势。

今年的授权交易活动频繁。去年九月,诺华制药生产的spartalizumab (一种人源化IgG4单抗,于2014年从CoStim Pharmaceuticals公司收购)在一项黑色素瘤3期临床试验中遭遇失败。而后于2021年二月,诺华制药(Novartis)预付6.5亿美元获得北京百济神州(BeiGene)tislelizumab(一种针对PD-1的人源化IgG4单抗)在美国、欧洲和日本的专利权。Tislelizumab目前正在一系列癌症和联合治疗方案中进行试验,是百济神州(BeiGene)在中国销售的三种内部开发化合物之一。另外两种药物是小分子多聚(ADP-核糖)聚合酶(PARP)抑制剂pamiparib和BTK抑制剂Brukinsa。

同样在二月,Coherus BioSciences在其核心业务生物仿制药之外,为上海君时生物的PD-1药物toripalimab支付了1.5亿美元的预付款,未来还有3.8亿美元的潜在里程碑。Toripalimab是一种人源化IgG4κ单抗,是在中国获得许可的第一个PD-1靶向抗体(于2018年12月获得有条件批准),是治疗不可切除或转移性黑色素瘤的二线药物。它是近30个全球临床试验的对象,并于今年1月获得了FDA对黏膜黑色素瘤的快速批准。该疗法在晚期鼻咽癌中也获得突破性疗法认证,同时该公司于2021年3月向FDA提交生物制品许可申请。

这个快速扩张领域的另一特点是中国生物科技公司的交易活动。

2020年5月,百济神州(BeiGene)与和黄医药(Hutchmed)联合,测试tislelizumab与 surufatinib和fruquintinib搭配在不同实体肿瘤中的治疗效果。

专栏3 | 并购涌现

2020年的并购总额为1320亿美元,包括阿斯利康(AstraZeneca)以390亿美元收购Alexion Pharmaceuticals。这一年总额不及2019年的2190亿美元,因为当年百时美施贵宝以740亿美元收购新基(Celgene)抬高了市场。和往常一样,并购由专注癌症及罕见病药物的公司主导。2020年吉利德花费270亿美元打造肿瘤业务,绝大多数基于收购Immunomedics(210亿美元),这家公司拥有抗体偶联药物Trodelvy(sacituzumab govitecan)由靶向Trop-2抗原的人源化IgG1抗体和SN38(拓扑异构酶I抑制剂伊立替康的活性代谢产物)通过可水解连接子联结。

香港将目光投向纳斯达克

包括天境生物(I-Mab)、再鼎医药(Zai Lab)、百济神州(BeiGene)和和黄医药(Hutchmed)在内的一些中国最具创新性的生物科技公司已在纳斯达克上市,以吸引那些充分认识到CD47分子或检查点抑制剂的全球收入潜力的专业投资者。用Lee的话说,“充分了解差异化CD47分子或同类最佳检查点抑制剂的全球营收前景。”纳斯达克也是欧洲生物技术公司青睐的上市地点。

但中国国内的交易所正迅速提供另一种选择,并越来越欢迎国内的生物技术公司。根据迪罗基(Dealogic)的数据,自2018年规则改变允许亏损公司上市以来,在全球生物技术IPOs带来的540亿美元中,香港证交所筹集了近四分之一,其中包括2020年生物技术IPOs带来的逾64亿美元。香港生物科技指数在2020年上涨了50%,涨幅是纳斯达克生物科技指数的两倍。按权重计算,香港排名前十的公司包括信达生物(Innovent)、康方生物(Akeso)和药明康德(WuXi AppTec)。后续融资筹集的资金几乎与去年香港IPO一样多; 信达生物(Innovent)在2021年以6.1亿美元强劲开局。

上海也不甘落后,在2019年中旬效仿香港和纳斯达克的宽松上市要求,推出了科创板(Star Market)。与香港不同,科创板不对外国投资者开放。但国内资金充足。当地一个生物技术公司CEO认为:“亚洲的巨大资金池需要进行配置,其中生物技术是最重要的。” Statista的数据显示,科创板成立一年后,在所有行业的上市数量上仅次于纳斯达克。天津的疫苗公司康希诺生物(CanSino Biologics)在香港和上海两地上市。

目前,全能型投资者和散户主导着中国市场。由于受到政府对该行业支持的鼓励,以及最近意识到其重要性,他们喜欢生物技术领域的仿制药物组合,这可以提供短期收入,并可能以后通过创新驱动获得回报。麦肯锡的一项研究显示,从2020年初到2021年,在中国上市的生物科技公司的平均股价上涨了106%,相比之下,在欧洲和美国上市的生物科技公司的平均股价分别上涨了39%和37%。

而与全球生物技术公司一样,中国生物技术公司也开始吸引更广泛的战略投资者。和黄医药(Hutchmed)的PIPE基金来自私人和成长型股权投资者,其中包括加拿大养老金计划投资委员会(其管理着3790亿美元的国家养老金计划基金)。卡塔尔投资局是上海复宏汉霖(Henlius)2019年在香港IPO的最大投资者之一。随着这一地区生物技术行业的成熟,亚洲以外的投资者正在上海和香港设立投资机构。

前路漫漫

就像在美国一样,有人说中国的生物技术行业存在泡沫。一位投资分析师表示,中国企业的估值“在月球上”。此外还有政治风险。中美关系因贸易战和对双方战略目标的日益不信任而变得紧张。美国认为中国政府不仅寻求控制公民的生命和权利,也控制企业利益,密切监控药品价格和企业回报,担心中国政府窃取知识产权和生物医学数据。

然而,同一个政府预计在未来十年,医疗支出占国内生产总值(GDP)的比例将从目前的5-6%提高一倍。(在美国,医疗支出占GDP的18%)。中国还在大幅削减仿制药的价格,以鼓励该行业更多投入到创新药物中。中国政府对生物技术的投入方式包括作为投资公司的有限合伙人、提供廉价土地或无息贷款;创新公司比其他公司缴纳更低的税收。目前,中国的药物和临床试验批准速度要快得多,对那些满足需求缺口的产品进行快速和优先审查,并接受外国试验数据。

该国还在升级和更新其医疗基础设施和数字解决方案,互联网咨询量在过去两年增加了四倍。与其他国家相比,中国的数据收集和共享法律不那么严格。这促进了已经蓬勃发展的人工智能行业的增长,这些因素可能会让国内企业在医疗保健领域占据优势,特别是考虑到来自数亿中国人的健康数据可能更容易用于训练新的应用程序的算法。

然而,仍存在不足之处。中国仍然严重依赖西方市场的原始发现,部分原因是政府在基础研究方面缺乏投资。本土企业家太少,对投资者的税收优惠太少,技术转化也不发达。病人很多,但没有足够的临床医生进行试验。

不过,康方生物的Xi说:“中国的创新环境每天都变得更好” 。和黄医药(Hutchmed)的Hogg也对地缘政治风险不以为意:“我们是努力为患者带去创新。我们不是在生产塑料玩具。”

星标我们,记得点赞、在看 + 转发哦!

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)