新能源汽车崛起后,带动了产业链的上游赛道,比如过去电解液添加剂很不起眼,价格也很低,在10万元/吨上下浮动,如今却顺势大涨,据生意社官网数据披露,国内碳酸亚乙烯酯厂家市场报价7月份已经到达55万元/吨。

下游需求旺盛,供给端没有提升产量,这是近来电解液添加剂涨价的原因,由于此前VC的市场需求比较少,价格战竞争激烈,而且生产受环保督查严格管控,导致去年有一批VC生产企业减产停产,且后期复产较为困难,从而使VC整体供应大幅减少。

锂电池电解液添加剂,锂电池电解液的重要材料之一,能够定向优化电解液各类性能,如电导率、阻燃性能、过充保护、倍率性能等,少量的添加剂就可起到改善效果的作用。

专门把电解液添加剂作为主打产品的上市公司并没有,大部分都是以附加产品的角色出现,因此,主要还是以非上市公司为主,目前国内涉足VC生产的企业比较少,主要集中在华盛锂电、苏州华一、淮安瀚康、荣成青木、浙江天硕等少数几家企业手中,且普遍产能在1000-2000吨/年左右,预计当前国内总产能不超过1.5万吨。

不久前,江苏华盛锂电材料股份有限公司上交所科创板IPO申请,更新状态为“已问询”。如果华盛锂电能够上市成功,那么就成为首家以电解液添加剂作为其主营业务的上市公司。

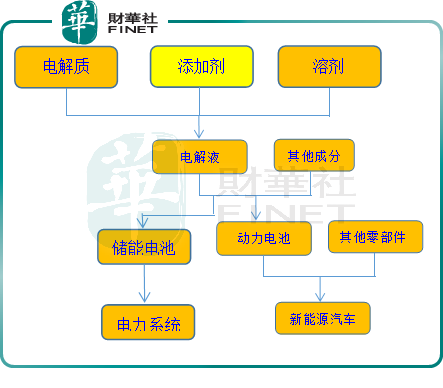

01 在新能源产业链中的位置

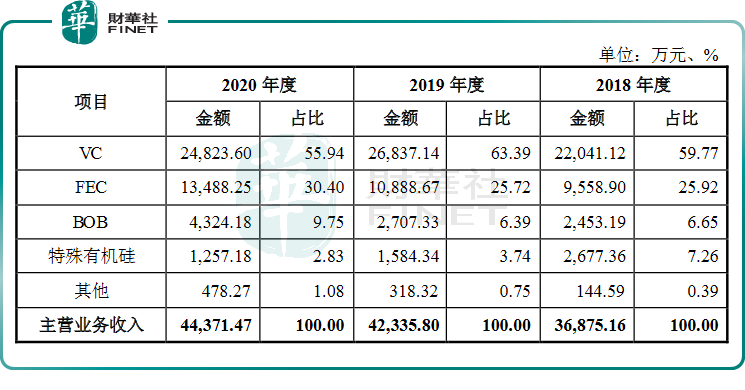

华盛锂电主要产品为以碳酸亚乙烯酯(简称:VC)、氟代碳酸乙烯酯(FEC)和双草酸硼酸锂(BOB)为代表的电解液添加剂,以及有机硅,各产品在营收中的占比如下表所示:

由上表可看出,公司的主打产品是碳酸亚乙烯酯(VC),占营收比重一半以上,氟代碳酸乙烯酯(FEC)和双草酸硼酸锂(BOB)占营收的比重呈现逐年稳步上升的趋势,而有机硅则呈现下滑趋势,公司战略上对电解液添加剂的重视程度可见一斑。

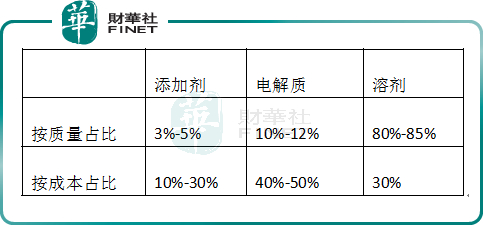

虽然这个添加剂在电解液中成本占比并不高,根据国信证券研报显示,电解液中主要组成部分质量及成本占比情况如下:

但是,添加剂属于电解液必不可少的成分,且目前铁锂电池的装机量已经超过三元锂离子电池,一电解液企业人士透露,VC在磷酸铁锂电池电解液的质量占比在2-4%,用量远超三元电池电解液(质量占比千分之几)。添加剂在电解液的作用如下:

VC :锂电池电解液中的核心添加剂,能够在锂电池初次充放电中在负极表面发生电化学反应形成固体电解质界面膜(SEI 膜),有效抑制溶剂分子嵌入和锂电池的气胀现象,提高电池寿命;

FEC:负极成膜添加剂,能有效参与负极SEI 膜的形成,同时因其优良的倍率性能,FEC 可用于降低电池的阻抗,显著提高电池在高倍率下的充放电性能。BOB 能够在电极材料表面形成稳定的界面膜,促进电极材料结构稳定性,且阻抗小,也可作为新型锂盐类添加剂;

BOB:对于电解质锂盐热稳定性较差等问题能够起到改善作用,提高电池的高温性能。

电解液添加剂在整个新能源产业链中的位置如下所示:

只要下游的新能源汽车、清洁能源发电的前景是明朗的,那么动力电池与储能电池的前景就是明朗的,从而带动电解液、添加剂的发展。

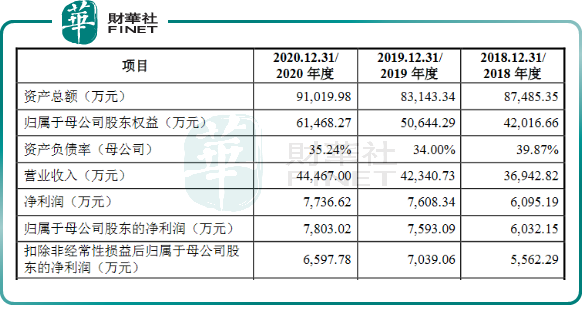

02 公司业绩

招股书显示,2018至2020年华盛锂电营收分别为3.69亿元、4.23亿元和4.45亿元,近两年同比增长率分别为14.63%、5.2%;归母净利润为0.60亿元、0.76亿元、0.78亿元;扣非后净利润分别为0.56亿元、0.70亿元、0.66亿元。2021 年1-6 月,公司预计实现营业收入 3.6亿元至 3.8亿元,同比上升 96%至 107%,扣非后归母净利润为1.05亿元至1.2亿元,同比上升368%至435%。

货币资金 方面,2018至2020年为0.52亿元、0.41亿元、0.55亿元,本次IPO的募集资金主要用途是为了扩充产能。

在产能方面,华盛锂电目前拥有张家港一期、二期两个生产基地以及全资子公司泰兴华盛,拥有年产5000吨VC、FEC产品的生产能力。

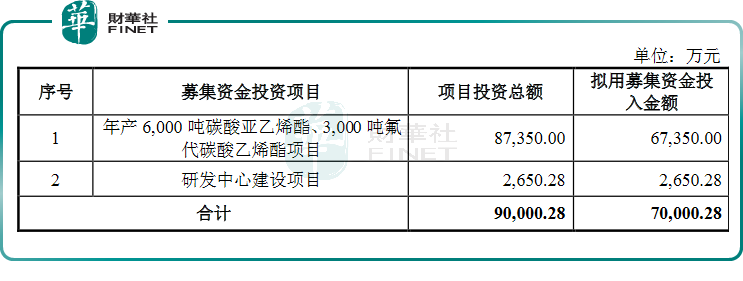

为进一步满足市场需求和提升市场占有率,华盛锂电目前在积极扩产,计划建设产能6000吨VC、年产3000吨FEC项目以及建设研发中心项目。

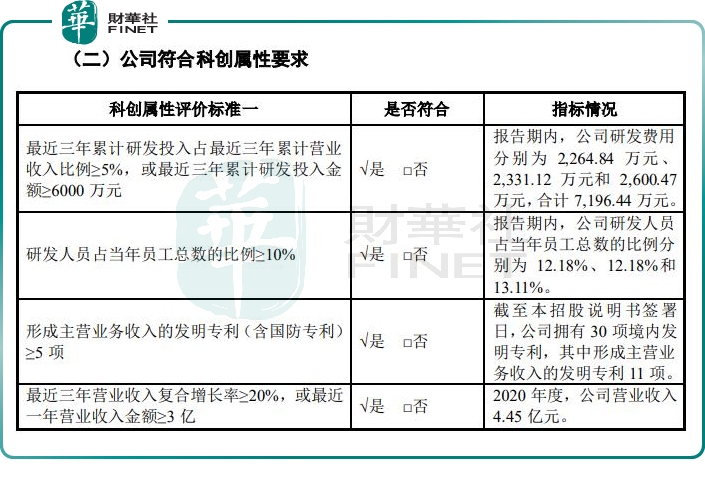

研发投入方面,招股书显示,2018至2020年华盛锂电研发投入分别为2264.84万元、2331.12万元、2600.47万元,占总营收比例分别为6.13%、5.51%、5.85%;研发人员总数占员工总人数的比例近三年均在10%以上;发明专利30项以上,与主营业务相关的专利11项,这几项均符合科创板属性要求。

值得一提的是,公司曾主导起草了VC国家标准和FEC行业标准,也就是说在技术工艺方面,公司在业界是名列前茅的。

美中不足的是,公司的一是前五大客户过于集中,二是应收账款过高。

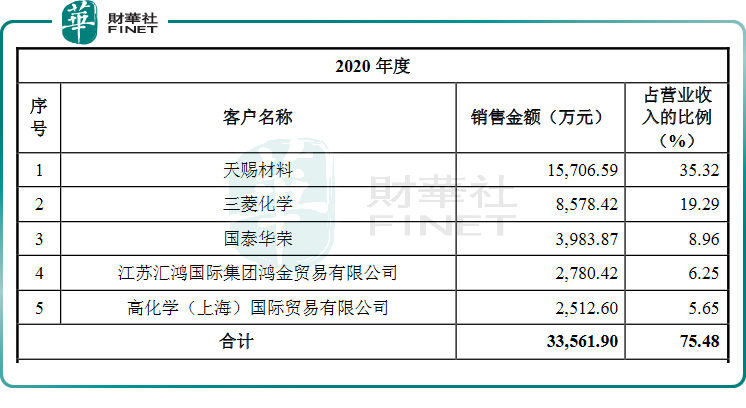

公司客前5大客户包括天赐材料、三菱化学、国泰华荣、江苏汇鸿国际、高化学,虽然背靠天赐材料这家电解液大巨头,让公司的盈利确定性增强,但来自前五这5大客户贡献的收入占总收入的比例分别为 70.57%、78.45%和 75.48%,集中度过高,具体如下表所示:

客户相对集中与下游动力锂离子电池电解液行业竞争格局较为集中的发展现状相一致。若公司因产品质量不达预期导致合作分裂,或主要客户市场占有率下降导致其采购量减少,或主要客户因经营状况发生较大风险进而发生不再续约、违约等情形,都将影响公司的业绩。

需要指出的是,TOP5客户集中度过高,目前是整个新能源锂电材料行业的现状,并非是华盛锂电“独家缺陷”。

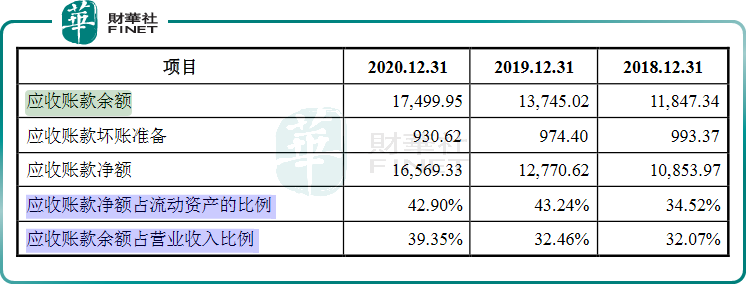

2018-2020年,华盛锂电应收票据、应收账款、应收款项融资账面价值之和分别为1.97亿元、1.98亿元和2.77亿元,应收账款净额占流动资产的比例比较高,具体如下表所示:

应收账款比较高,说明两点:一是,公司所在的行业在整个新能源产业链中的位置话语权并不高;二是,以动力电池、储能电池为代表的新能源行业正在高速发展,资金的回笼比较慢。

03 股东情况

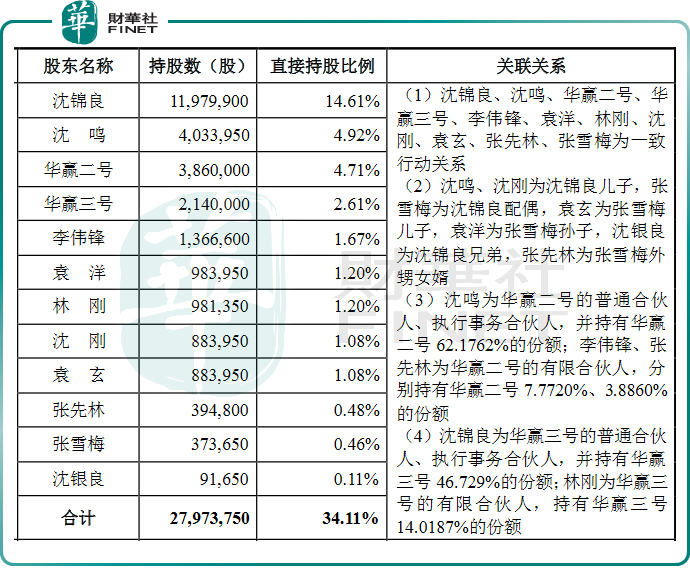

当前,华盛锂电的实际控制人是沈锦良为首的家族,沈锦良和沈鸣,二人系父子关系。沈锦良2003年担任华盛有限(华盛锂电改制前身)的董事长,但2014年退下董事长一职,担任副董事长,2019年3月12日,沈锦良再次担任华盛锂电的负责人,沈鸣目前在华盛锂电担任总经理一职。

整个家族以合计34%的持股比例掌握着华盛锂电的大权。

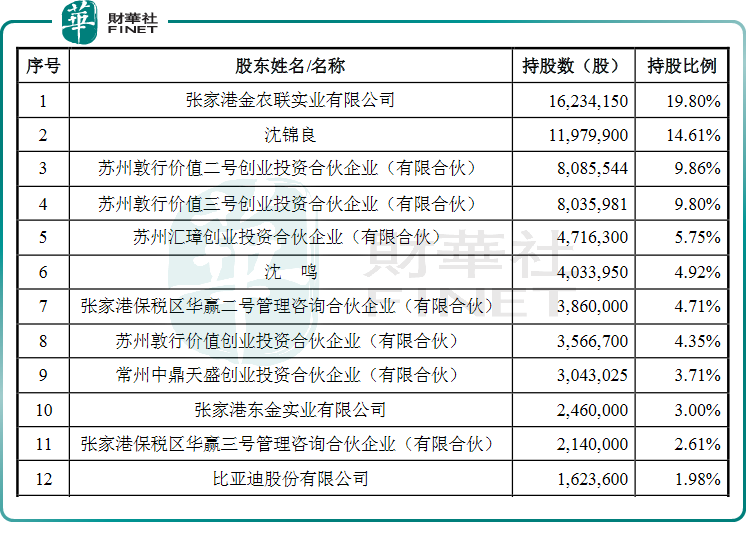

本次发行前的总股本为8200 万股,如本次公开发行股票数量为2800万股,占发行后总股本的25.54%,本次发行前后股本结构预计如下:

在华盛锂电的股东阵营中,有一明星股东——比亚迪,比亚迪为啥盯上了华盛锂电?

2021年2月8日,比亚迪和华盛锂电原股东中的四家签署了《股份转让协议》,以2970万元受让华盛锂电股份1623600股,持股比例为1.98%,占公开发行股票后的比例将为1.48%。同日,比亚迪的员工跟投平台创启开盈也受让了公司股份,直接持有公司0.02%的股份,均属于突击入股。

其实,比亚迪投资华盛锂电更多的还是考虑到上游原材料的绑定,通过锁单操作,确保供应。

华盛锂电产品销售模式分为直销和经销,在直销模式下,由于行业内部分企业实行零库存和及时供货的供应链管理模式,该种情况下公司采用寄售模式进行销售,客户根据生产进度随时取用之后与公司进行结算。截至本招股说明书签署日,公司通过寄售模式结算的客户为深圳市比亚迪供应链管理有限公司,公司向其销售的产品是VC和FEC。

2018年前十大订单中有两个比亚迪供应链的订单,合计约1470万元。截至5月31日,公司未执行完毕的前十大销售订单中也出现了比亚迪供应链的订单,合同金额约1075.0255万元。

报告期内(2018年-2020年),比亚迪虽然并未进入华盛锂电前五大客户的行列,但每年采购金额依然举足轻重,华盛锂电能够抱上比亚迪的大腿,也为日后的业绩增长打下基础。

如果此次IPO能够成功落地,那么科创板最纯正的电解液添加剂概念股就非华盛锂电莫属了!

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)