证监会9月18日消息,针对实践中出现的部分网下投资者重策略轻研究,为博入围“抱团报价”,干扰发行秩序等新情况新问题,证监会在加强发行承销监管的同时,对《创业板首次公开发行证券发行与承销特别规定》进行适当优化。修改后的《特别规定》自2021年9月18日起施行。

证监会同时指导沪深证券交易所、中国证券业协会同步完善科创板、创业板新股发行定价相关业务规则及监管制度,推动市场化机制更有效发挥作用,促进博弈均衡,提高发行效率。

此次修订内容主要包括四方面:

一是完善高价剔除机制,将高价剔除比例从不低于10%调整为不超过3%;

二是取消新股发行定价与申购时间安排、投资风险特别公告次数挂钩的要求;

三是加强询价报价行为监管,明确网下投资者参与询价时规范要求、违规情形和监管措施,涉嫌违反法律法规或证监会规定的,上报证监会查处或由司法机关依法追究刑事责任;

四是与中国证券业协会《注册制下首次公开发行股票承销规范》修订相衔接,取消发行价格超出投价报告估值区间范围需说明差异的相关要求。

笔者注意到,早在8月20日,沪深交易所宣布,拟修订科创板、创业板股票发行与承销相关业务规则,并于当日起向社会公开征求意见,截止时间为2021年9月5日。如今算是政策落地,并不让市场赶到意外。

而事情的起因,笔者查询到以下事件:

8月13日晚间,上交所连发5份监管措施决定书,对5家机构采取书面警示、监管谈话等监管措施。5家机构在科创板首发股票网下询价过程中存在询价流程不规范、报价缺少依据等违规行为,包括一家基金公司——鹏华基金,一家保险公司——平安养老保险,以及三家私募——深圳诚奇资产管理有限公司、上海少薮派投资管理有限公司、上海明汯投资管理有限公司等。

同日,中国证券业协会宣布对19家网下投资者采取自律措施,同样剑指科创板网下投资者报价问题。深交所也在前一日宣布对相关9家网下投资者开展专项检查。

根据上交所公布的监管措施决定书,5家机构均存在两方面问题:一是询价决策流程不规范,相关内部控制存在缺失;二是报价结果缺少客观研究支持与合理解释,未能体现出在充分研究的基础上进行理性报价。

在注册制下,科创板、创业板实行市场化定价,网下投资者报价是新股价格确定的基础,机构投资者也被认为是承担了专业定价的职责。

去年9月,科创板新股上纬新材超低价发行事件曾引发市场高度关注,其发行价格为2.49元/股,不到投价报告的四分之一,此发行价格使得上纬新材上市时的市值刚刚达到10亿元的上市标准,发行价再低一分就可能发行失败。

承销保荐是券商最为重要的业务之一,随着北交所的设立,全面注册制的步伐在加快。我们一起看看今年1-8月的承销数据。哪家券商最强?

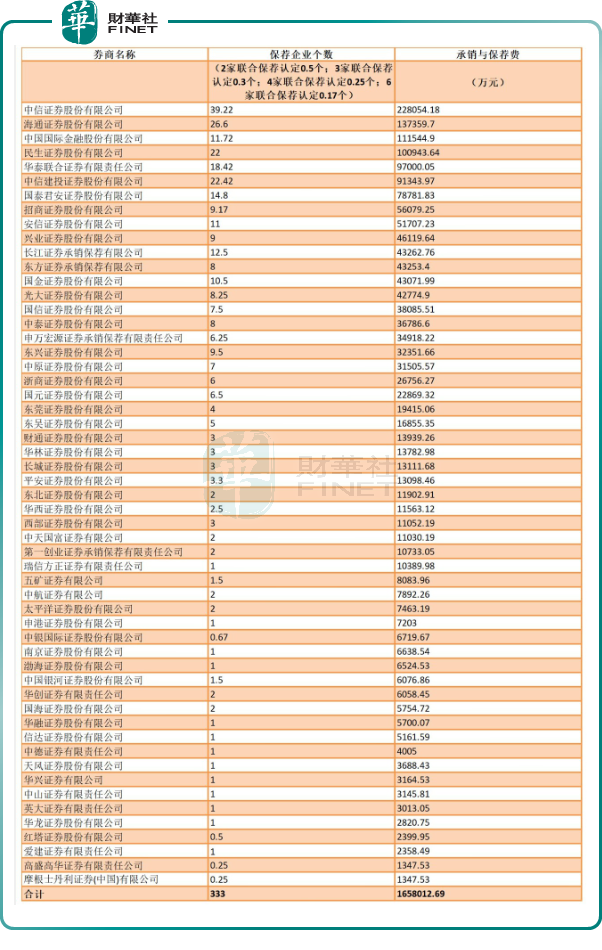

2021年1-8月,两市共计新增333家上市企业,其中创业板新增数量最多,达123家。此外,科创板新增116家,主板新增94家。

1-8月,共有55家券商参与了新增上市企业的保荐承销工作,合计赚得承销保荐费用165.80亿元。

其中,中信证券成为1-8月券商承销保荐费用的第一位,合计赚得承销保荐费用22.81亿元。海通证券、中金公司分别以13.74亿元、11.15亿元位列1-8月券商承销保荐费用排行第二、三名。

前五名券商合计赚得承销保荐费67.49亿元,占前8个月保荐承销费用总额的40.71%。

附表(见下):今年1-8月各券商承销保荐业务情况排名

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)