美国天然气期价创逾七年新高!

9月28日,天然气板块开盘走高,概念股掀涨停潮。截止收盘,潜能恒信、迪森股份等26只个股涨停;新疆火炬、深冷股份、汉嘉设计等涨逾8%;大通燃气、深圳燃气等跟涨。

与此同时,在天然气板块大涨行情带动下,能源板块包括油气开采与服务、页岩气、燃气等强势领涨两市,个股齐刷刷涨停。然而,究竟是什么引发了今日股市的蝴蝶效应的呢?

消息面上,美国天然气价格于美东时间9月27日飙升至7年半的最高水平,交易员称,由于天然气和其他能源短缺席卷欧洲和亚洲,引发危机蔓延担忧,导致对美国液化天然气的需求增加。

值得一提是,近期欧洲天然气交易基准荷兰TTF中心的天然气价格上涨至每兆瓦时76.165 欧元(约合89美元),这是短短一周内又一次创下历史新高。年内该合约价格已上涨超过250%,仅8月以来就上涨近70%。

而美国天然气期价的大涨又再次为其涨势增添了新动力。美国天然气期货价格于27日大涨超10%,创下2014年初以来新高的同时,也创下了今年2月以来最大的单日涨幅。

纽约能源对冲基金Again Capital的创始人john kilduff表示“作为一种大宗商品,天然气的价格正在被重新定价”。

供需失衡,天然气价格易涨难跌?

事实上,此轮全球天然气价格上涨的压力主要源于供需恢复速度不匹配。2021年以来,受复工复产拉动,欧盟天然气1季度需求同比增长7.6%,2季度以来,补库存与“碳中和”等因素进一步助推其需求扩张。除此外,今年东北亚夏季气温偏高,东北亚天然气需求持续旺盛。

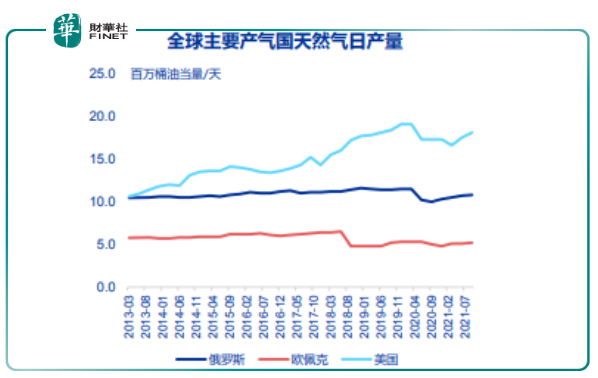

然而,相比快速回升的需求,全球天然气供给恢复速度相对缓慢。根据OPEC数据所示,2季度美国天然气产量环比增长5.4%,俄罗斯天然气产量环比增长1.9%,但都没回到2019年高峰水平。欧佩克预计3季度全球产量恢复速度依然缓慢,美国产量预计环比增长3.4%,俄罗斯产量预计环比增长0.9%。

回看国内,受益于国家增储上产号召,中国天然气产量持续快速提升,2021年上半年国内天然气产量同比增长10.9%,领跑全球。但强劲的中国需求完全消化了国内产量增长,上半年中国需求同比强劲增长达17.4%,快于国内产量增长,导致天然气进口需求持续扩大,加剧全球LNG市场供需紧张。

与此同时,在“碳达峰”目标下,未来中国天然气供需可能趋紧。众所周知,天然气作为最清洁的化石燃料之一、二氧化碳排放量比煤炭低近50%。所以,在能源转型的关卡中,我国加大推进了“煤改气”的替代力度。

申万宏源证券认为,从2021年上半年来看,工业“煤改气”正在加速。如果碳中和下“煤改气”进程加快,机构模型显示,中国天然气供需可能逐渐趋紧。

供需双向共振,天然气价格不断攀涨,而投行和行业人士却预计天然气涨势仍未结束。

目前,花旗分析师已经将其对亚洲和欧洲第四季度天然气价格的预测提高了一倍多。其中,预计亚洲第四季度LNG新基准价格为28.80美元/百万英热单元;预计欧洲第四季度LNG基准价格为27.70美元/百万英热单元。

此外,花旗还称如果异常寒冷的天气刺激需求,或者美国墨西哥湾的飓风扰乱供应,LNG的交易价格可能会飙升,不排除最高升至100美元/百万英热单位的可能。

申万宏源证券亦表示,全球供需预计紧平衡,价格易涨难跌。随着10月全球逐渐进入供暖季,夏季季节性需求即将褪去,气价的涨价空间,取决于取暖需求是否能接替成为新的需求驱动力,即今年到底是冷冬还是暖冬。

涨价潮下,上中游企优先受益

据悉,天然气产业链可以划分为上游生产、中游储运和下游分销,而在此轮天然气涨价潮中,

拥有上游天然气资源的生产型企业,部分公司业绩受益明显。

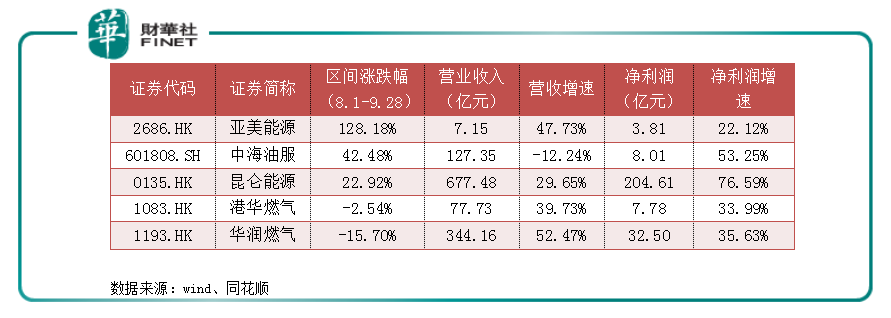

港股上市公司中,亚美能源深耕煤层气领域20年,以产品分成合同形式参与潘庄、马必两个区块开发。当下主要利润来自潘庄区块,马必区块可开发储量约为潘庄区块2-3倍,目标产量10亿方。

据半年报披露,该公司上半年实现营收7.15亿元,同比增长47.73%:实现净利润3.81亿元,同比增长22.12%。

A股企业中,中海油服主营石油及天然气勘探业务,上半年实现营业收入127.35亿元,营收增速有所下滑,但净利润却同比增长53.25%,达8.01亿元。

受国内强劲的LNG需求拉动,中游储运相关企业业绩表现乐观。2021年上半年,港股昆仑能源实现营收677.48亿元,同比增长29.65%。其中,天然气分销业务营收达638.70亿元,占比总营收的98.66%,为业绩增长带来较大贡献。

天然气价格上涨,必然会向下游产业链梯次传导,推高下游产业链成本,引发下游产业链产品与服务价格上涨。

2021年上半年,受益于制造业与消费服务业的快速恢复,华润燃气工业销气量和商业销气量分别同比增长41.3%和36.7%,拉动全年销气量同比增长29.5%。此外,公司新业务综合服务收入同比增长53.6%至9.1亿港元,占比总营收的5%。

报告期内,该公司实现营收344.16亿元,同比增长52.47%:实现净利润32.50亿元,同比增长35.63%。

申万宏源证券认为,上游生产商有望获得量价齐升,或是直接受益者。其次,中游LNG接收站则可能是进口量快速增长的关键受益者。对于下游分销来说或许“喜忧参半”,长期来看城燃成长性在于气量增长,毛差反映是供需格局和监管扰动,带来是短期一次性影响,不影响长期成长性。

文:虹小豆

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)