十一黄金周假期转瞬结束,2021年冲刺季已经展开。

忙碌的十月,也即将迎来各上市公司的第3季财报。按照过往的惯例,公布业绩快报的券商将拉开财报季的序幕,率先接受市场的检阅。赶在此之前,不妨通过对市场一些统计数据的分析,先看看头部券商的表现。

A股交投表现

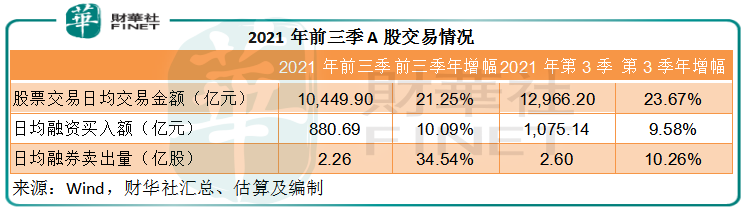

通过对Wind统计数据的汇整和分析,笔者留意到,2021年前三季,A股市场的股票交易日均交易金额同比增长21.25%,达到1.04万亿元(单位人民币,下同),其中第三季的日均成交额更按年增长23.67%,至1.297万亿元,意味着第三季A股市场的交投活动更为活跃。

另一方面,笔者亦留意到,前三季的日均融券卖出量同比大增34.54%,至2.26亿股,但第三季的增速却显著放缓至仅10.26%,这或归因于第三季市场表现有所回落,降低了融券的吸引力。

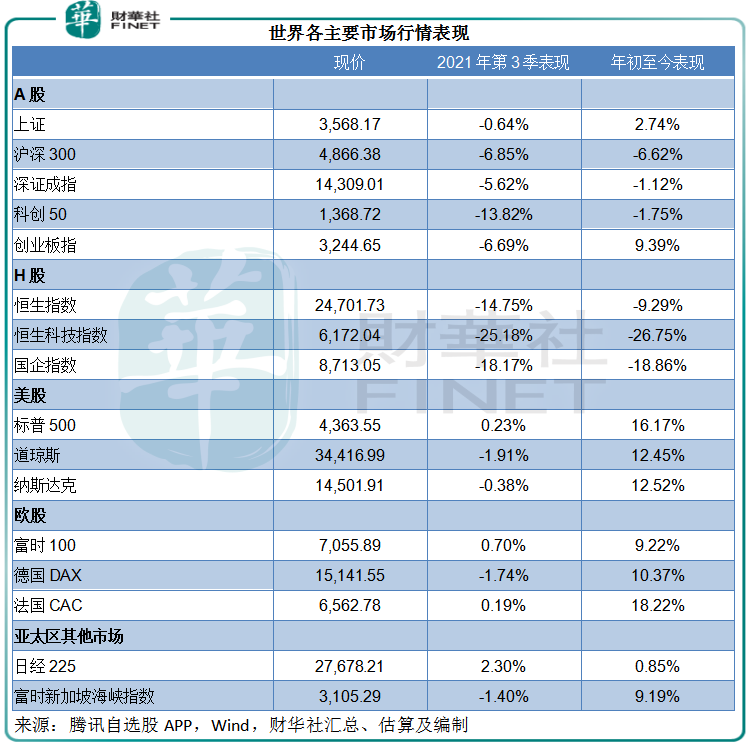

见下表,尽管前三个季度,欧美股市普遍大涨,但到第3季,全球资本市场的表现显著回落,欧美股市整体向下,亚太区方面新加坡海峡指数也下跌1.40%,港股市场跌势持续。在这样的大环境下,投资者信心似乎有所回落,A股表现欠佳或在情理之中。

第四季,大宗商品价格、发达国家财政开支和货币政策转向的不确定性,可能会影响到整体的投资环境,所以资本市场的表现将受到更多不确定性的影响,调整的概率或增加。喜欢走独立行情的A股市场,面对国际资金环境的变化,波动或扩大,但未必能保持第三季的交投活跃度。

对于近年偏向投行业务的头部券商而言,市场交投活跃度固然会对其传统券商服务带来影响,但相对来说,投行业务更要紧。

第三季股债融资规模增速显著放缓

需要注意的是,整体资金环境的变化也会对投行业务带来深远的影响。试想,若股市下跌,估值不再吸引,企业将会暂缓融资计划,从而影响到券商的投行业务。

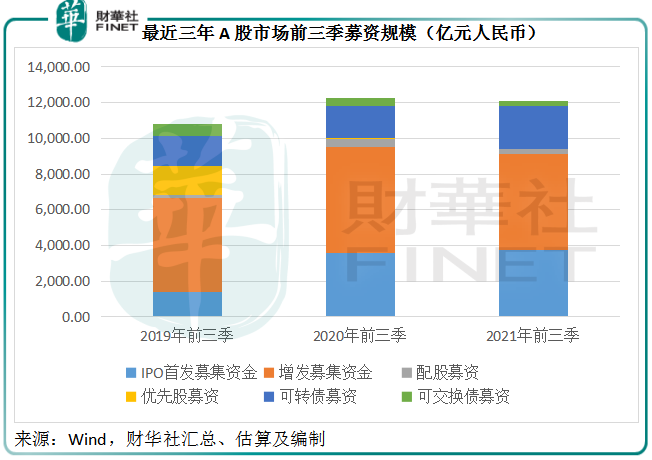

从Wind的数据来看,A股市场于2021年前三季的募集资金规模为1.21万亿元,较上年同期下降1.19%。从分类来看,增发依然是上市企业的主要募资手段,占了总额的44.3%,但较上年同期下降10.26%;IPO首发募资规模则有所扩大,同比增长5.93%,是第二大类;可转债募资规模同比大增36%,或意味着市场对风险的偏好降低。

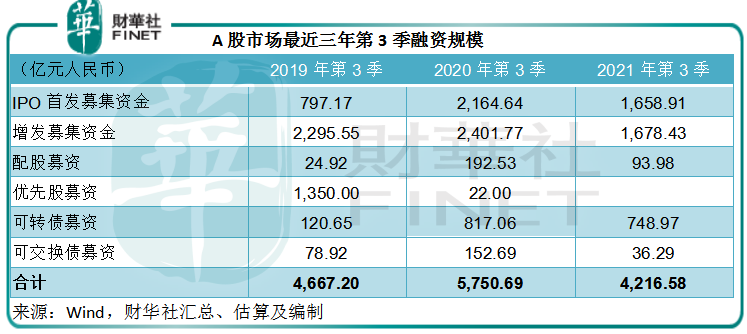

2021年第3季,整体募资规模同比下降26.68%,至4217亿元,其中IPO首发募资、增发募资和可转债募资三大类的募资规模分别按年下降23.36%、30.12%和8.33%。

笔者认为,第三季融资规模显著下降与两个因素有关:

在这样的大环境下,头部券商表现如何?

中信证券投行业务规模仍居首

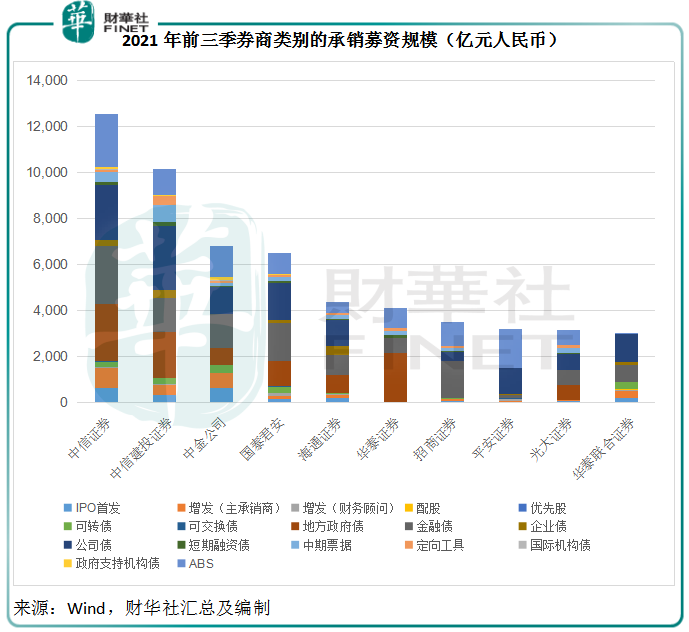

Wind的数据显示,2021年前三季,中信证券(600030.SH,06030.HK)的承销募集资金规模最大,达到1.26万亿元,同比增长12.21%,其中主承销商收入或同比增长35%,至29.98亿元,市场份额由上年同期的10.30%上升至14.07%。

中信建投(601066.SH, 06066.HK)排名第二,前三季的承销募集资金规模同比微增0.56%,至1.01万亿元,主承销商收入或按年下降31.72%,至15.56亿元,市场份额由上年同期的10.57%下降至7.30%。

排名第三的中金公司(601995.SH, 03908.HK)与前两大券商的差距依然存在,前三季的承销募集资金规模只有6812亿元,同比增长25.40%;主承销商收入或按年下降21.16%,至16.06亿元,略微高于中信建投,反映其收入较高的业务占比更高,市场份额由去年的9.45%下降至7.53%。

见下图,就募集资金规模来看,中信证券与中信建投依然处于不可争辩的第一梯队,与中金公司相差整整一大截。

中金公司、国泰君安(601211.SH,02611.HK)、华泰证券(601688.SH,06886.HK)及子公司华泰联合证券联合体,以及海通证券(600837.SH,06837.HK)或属于第二梯队。往上,中金公司与中信证券和中信建投的差距巨大,而与同一梯队的同行,却难解难分、争持激烈。

光大证券(601788.SH, 06178.HK)、平安证券和招商证券(600999.SH, 06178.SH)或属于第三梯队。

有指小券商平安证券挤进前十,颇为难得。事实上,平安证券在ABS和公司债承销业务方面一直都颇具优势,当政策和市场环境倾向于这些产品时,其优势自然突显。相对来说,前三季平安证券的规模增幅并不算太显眼,同比增长8.45%,远低于中信证券的12.21%、中金的25.40%、国泰君安的20.59%和招商证券的19.40%。

再来看细分的业务领域:股权和债券。

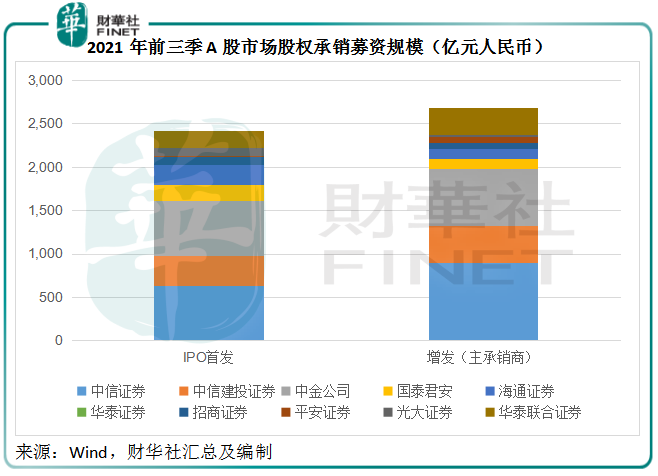

今年前三季,中信证券和中金公司的IPO首发、增发(包括主承销商和财务顾问)以及配股业务的募集资金规模均超千亿,分别达到1546亿元和1292亿元。

其中中信证券的规模同比下降22.25%,主要因为上年同期财务顾问业务量较高,值得注意的是,该公司今年前三季增发业务的主承销商项目规模大增,这也是其募资规模下降但收入大幅增长的一个原因。

中金公司前三季的IPO首发和增发承销规模均有显著增长,分别按年增长37.14%和70.77%,其投行优势似乎重振雄风。

见下图,在IPO首发和增发(主承销商)业务方面,中信证券和中金公司独当一面。

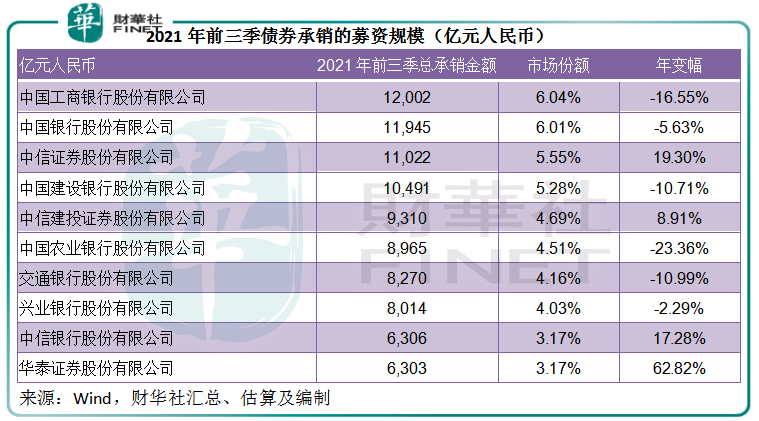

2021年前三季,在国有四大银行以及重要商业银行占据主导的债券承销业务方面,中信证券和中信建投有了重大突破。

中信证券的承销业务募资规模破万亿,仅次于工行(601398.SH, 01398.HK)和中行(601988.SH,03988.HK),而高于建行(601939.SH, 00939.HK)和农行(601288.SH, 01288.HK),同比增长19.30%,中信建投的承销业务募资规模也接近万亿,同比增长8.91%,至9310亿元,高于农行、交行(601328.SH, 03328.HK)等。

值得注意的是,按承销募资规模计,期内债券承销市场的集中度有所下降,前十大承销商的市场份额由上年同期的50.28%下降至46.63%,或反映券商在该市场的业务量有所上升。

这对于节后A股头部券商的走势有何启示?

从市场环境来看,第三季A股的交易表现和融资活动或见下降,但前三季头部券商的业务表现仍维持稳定,中信证券和中信建投的投行业务表现依然耀眼,呈强者越强之势。

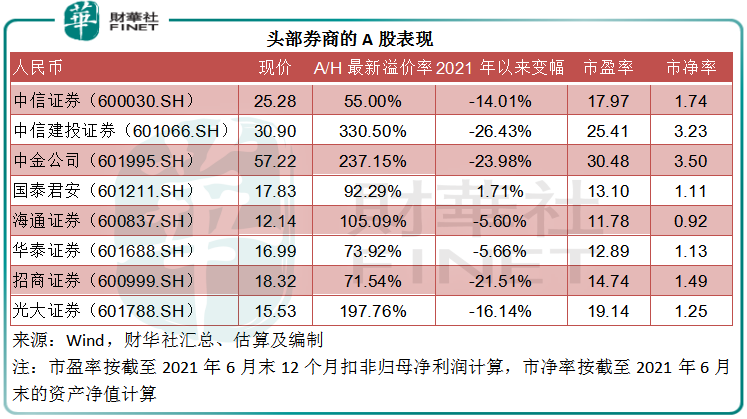

在过去的一周,A股因为十一假期休市,但港股市场继续交易。从这几天的H股表现来看,投行业务表现尚可的头部券商中信证券、中信建投以及增长较快的华泰证券有所下跌,其余则见微涨。

从年初至今的表现来看,这些头部券商的H股明显跑赢其对应的A股,只是A股的估值及溢价率仍偏高,这一情况在短期内应不大可能扭转。

善走独立行情的A股,很可能会就这些头部券商的业绩快报表现给予股价评分,所以在其发布业绩前后,股价应大幅波动。

从以上的业务数据来看,三大券商中信证券、中信建投和中金公司的前三季业务表现尚可,加上今年以来股价累跌幅度大于同行,其中中信证券的投行业务增长强劲,A股估值却低于中信建投和中金,后市表现或更值得期待。

但正如我们前文提到的,若资金环境出现变化,将影响到二级市场表现和企业的融资活动,从而令这些头部券商的业绩增长受压,所以仍应谨慎留意资金环境以及市场的潜在风险。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)