本文为石墨电极专题系列第二篇,在上一篇中,笔者分析了石墨电极行业的基本情况。石墨电极的主要下游应用为电弧炉炼钢制造,是钢铁生产的重要材料之一。弗若斯特沙利文预测未来几年石墨电极价格将会走高。

近期恰巧在港股市场有一家石墨电极公司提交了上市申请,我们一起看看他的基本面情况,是否值得投资。

公司地位:全球第九,中国第五

据港交所10月05日披露,石墨电极生产商Sanergy Group Limited向港交所主板提交上市申请,西证国际为独家保荐人。据悉,公司曾于2020年9月24日及今年3月31日向港交所主板递交过上市申请。而这次已经是第三次提交上市申请了。

据公司公告的招股书显示,公司为超高功率石墨电极的全球制造商,客户基础遍布全球超过25个国家,包括美洲、EMEA、APAC及中国的全球大型电弧炉钢制造商,于汽车、基建、建筑、电器、机器、设备及运输行业销售其产品。

根据弗若斯特沙利文报告,公司于2020年全球超高功率石墨电极制造商中排行第九,市场份额约为1.2%;2020年中国优质超高功率石墨电极制造市场排行第五,市场份额约为9.1%(按产量计)。公司于意大利及中国设有生产设施,实际年产能分别为16,500吨及14,000吨。

财务状况及股权架构

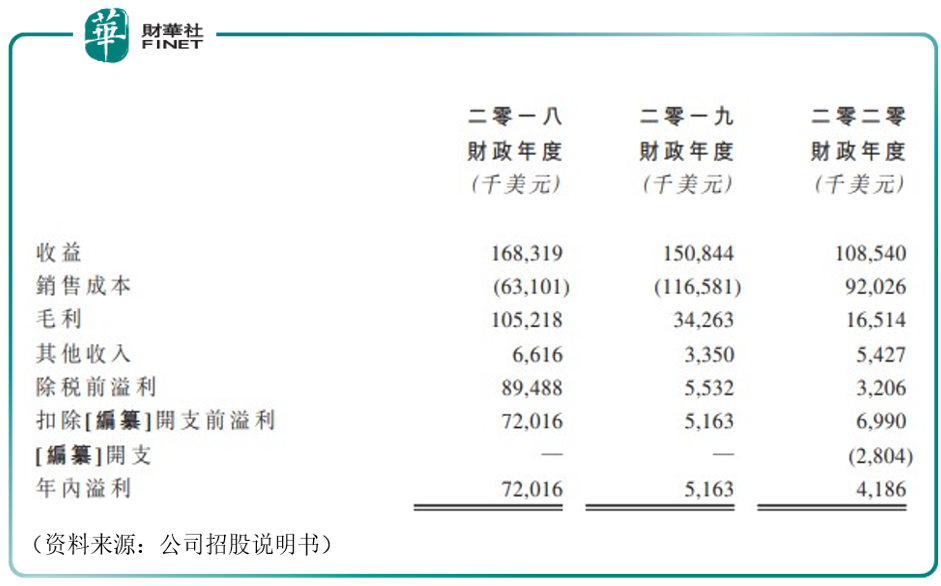

公司主要产品是超高功率石墨电极。从业绩来看,受到2019年石墨电极市场调整此前生产过剩、市场库存过大问题,和2020年疫情影响,报告期内,公司营收和净利润均有所下滑。其中,2018年至2020年,营收(收益)分别为1.68亿美元、1.51亿美元、1.09亿美元;同期净利润(年内溢利)分别为7202万美元、516万美元、419万美元。

据WIND,公司于近期发布2021年中报称,中期盈利37.7万美元,同比减少80.95%;营业总收入4234.4万美元,同比减少38.0%。

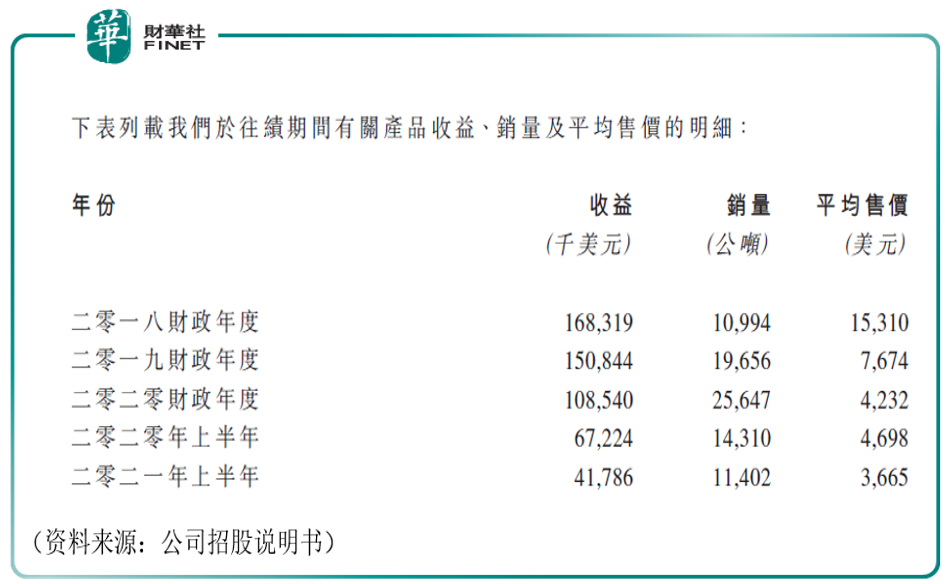

公司的主要产品销量情况如下表所示,我们可以从销量中看出,2018-2020三年期间,销量呈上升状态,但平均售价却在下降,导致这三年的总体收益呈下降状态,简单来说一句话:卖的越多,越不赚钱。

而今年上半年对比去年同期来看,销量和平均售价双双下滑,导致总体收益有所减少。这也在上述的今年中报盈利中有所体现。

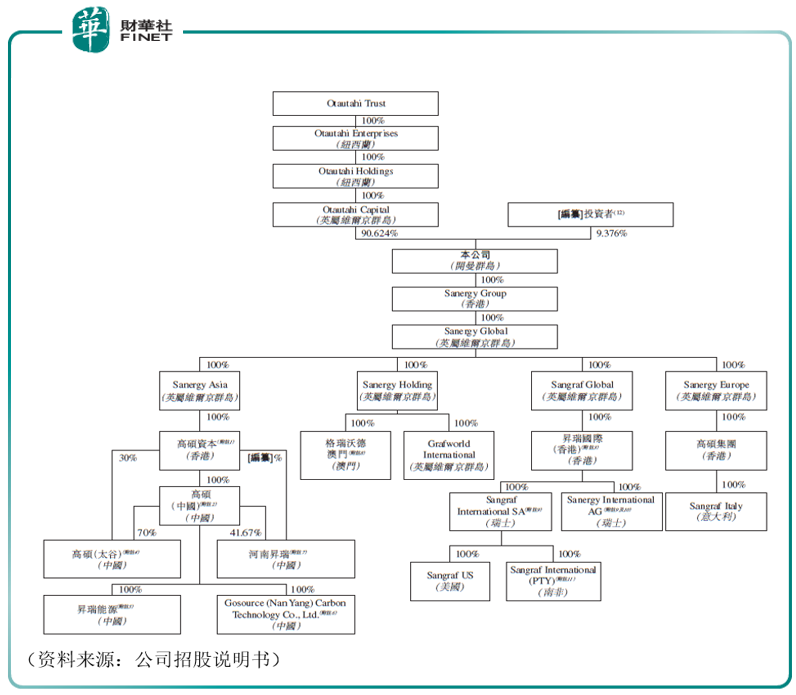

公司的股权结构如下图所示,其中持有9.376%股权的投资者包括(i)持有本公司4.508%股权的光大金控;(ii)持有本公司4.046%股权的征楠企业;(iii)持有本公司0.457%股权的Hexagon;及(iv)持有本公司0.365%股权的骄阳资产管理。

自成立以来,公司已获光大金控、辽宁金灏、Hexagon等约2.48亿港元投资。而IPO前,公司最大股东系Otautahi Capital,控制公司90.624%的股权。Otautahi Capital最终实际控制人是Otautahi Trust。

公司利润受石墨电极价格影响大

需要指出的是,石墨电极价格波动较大,行业呈一定的周期性特征。笔者在本系列第一篇文章中有过阐述。根据公司招股说明书的描述来看:

在往绩期间,全球石墨电极行业于2018年处于平均销售价格的高峰,并于2019年经历市场调整且2020年初以来受到疫情的影响。在其下游钢业(即全球电弧炉钢行业)需求复苏的推动下,全球对石墨电极的需求从2017年下半年开始大幅飙升,进而导致超高压石墨电极(除中国外全球)的价格于2018年短时间内上升,达到约每公吨16,054美元。

随后,由于投资、生产及采购过剩,市场库存过大,2019年平均销售价格暴跌至每公吨约8,824美元。于2020年,全球爆发的疫情进一步影响到超高压石墨电极需求,导致全球消耗总量轻微减少。

由于市场供需对石墨电极价格影响较大,自2019年以来全球超高功率石墨电极季度平均价格相较于此前有所下降,如果未来石墨电极价格继续出现下滑,公司毛利率或将产生波动。

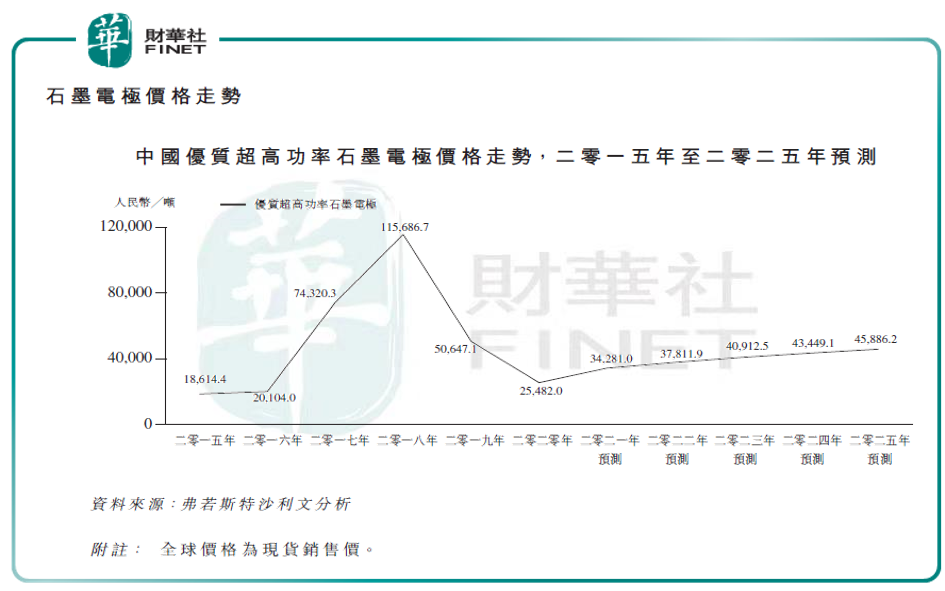

不过值得庆幸的是,据弗若斯特沙利文预测,未来几年(至2025年)石墨电极价格将会走高(见下图)。

公司所处地位与未来发展

从竞争格局来看,由于石墨电极市场竞争激烈集中,2020财政年度,十大全球超高功率石墨电极制造商以产量计占全球市场份额约44.4%,中国五大石墨电极制造商占中国优质超高功率石墨电极的总产量约90.7%,而公司在行业竞争中并不处于绝对性优势竞争地位,随着红海竞争加剧,公司业务开拓或将乏力。下图为2020年国内前五大石墨电极制造商的产量排名。

对于接下来的发展规划,公司在招股书中表示有以下几点:

1、继续与现有及未来客户发展及加强紧密合作――了解客户的应用规定、技术需求及经营情况,好让我们可透过供应高质产品及配套服务协助彼等优化电弧炉效率及确立SANGRAF作为伙伴。

我们与一家钢铁制造商订立一份不具约束力的谅解备忘录,探讨设立一家共同控制合资公司的可能性,以建立并经营一家工厂,在欧洲生产石墨电极并向该钢铁制造商和其他客户供货。董事认为,有关合作有利于本集团及该钢铁制造商,因为本集团可通过该钢铁制造商建立稳定的收入来源,而该钢铁制造商能通过我们保持可靠的供应来源;

2、致力成为更多主要钢材制造商的合资格供货商,尤其是石墨电极短缺地区的钢材制造商,并扩大对现有客户的供应比例。于往绩期间,本公司于2018财政年度拥有20家客户,其后于2021年上半年增加至46家客户,其中31家客户为老客户,25家回头客户为中国以外的钢铁制造商。

鉴于电弧炉钢行业的潜在增长及由此而产生的石墨电极需求增长,为加快本集团的有机增长,我们拟利用与声誉良好的电弧炉钢制造商的稳定关系,鼓励现有客户在采购量逐年增加的同时下达采购订单,并积极开发短缺的石墨电极市场,旨在提升我们的长期盈利能力。

笔者总结一下:1、向欧洲市场发展;2、在维系老客户的前提下努力开发新客户,鼓励现有客户在采购量逐年增加的同时下达采购订单。

客户较集中

关于客户情况,笔者查询了招股书发现,2018-2020及2021上半年,公司客户数量情况分别为:20名、72名、68名及46名。今年上半年有46名客户,全年客户数量大概率超过去年全年的68名。总体来看,客户数量呈稳步上升趋势。

我们再看下客户集中度:

从前五大客户的情况来看,公司表示,2018、2019、2020及2021年上半年,五大客户合共分别占我们总收益约77.9%、47.2%、54.7%及51.9%。最大客户占我们同期总收益分别约27.6%、16.9%、24.3%及18.1%。

笔者认为,根据上述数据来看,客户占总营收比例较为集中。特别是最大客户的情况,每年占营收约两成。虽然平时可以让公司收益稳健,但集中度高也意味着,一旦前几大客户出现状况,公司营收大概率会受到影响。

小结

石墨电极的企业在港股上市的并不多,公司已经提交过两次IPO申请,不知道这一次能否顺利上市?公司所处行业地位并不占优势,同时在公司经营层面,由于公司大部分收益来自前五大客户,如果未来公司与主要客户的关系发生变动,导致客户对公司的订单量减少,公司业绩或将产生不利影响。

总体来说,虽然随着石墨电极市场需求上升,行业具有一定的成长性。但是,就SANERGY公司而言,在盈利连续下滑的客观情况下,公司还是需要调整经营策略,让业绩更亮眼一些,毕竟,基本面支撑才是王道。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)