有「券茅」之稱的東方財富(300059.SZ)公佈了首份券商業績,正式拉開了券商第三季財報季的序幕。

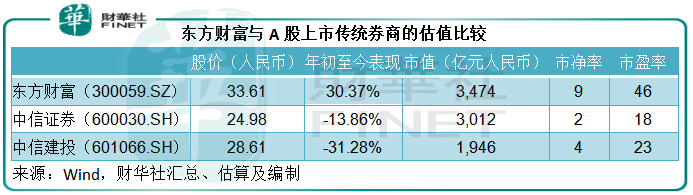

然而,即使其前三季業績被認為超出預期,東方財富的股價卻並沒有走高,公佈業績後的首個交易日收市跌0.77%,報33.61元,市值3473.85億元,依然比傳統券商「老大」中信證券(600030.SH, 06030.HK)的總市值3229.11億元高出244.74億元。

如何評價東方財富的前三季業績?

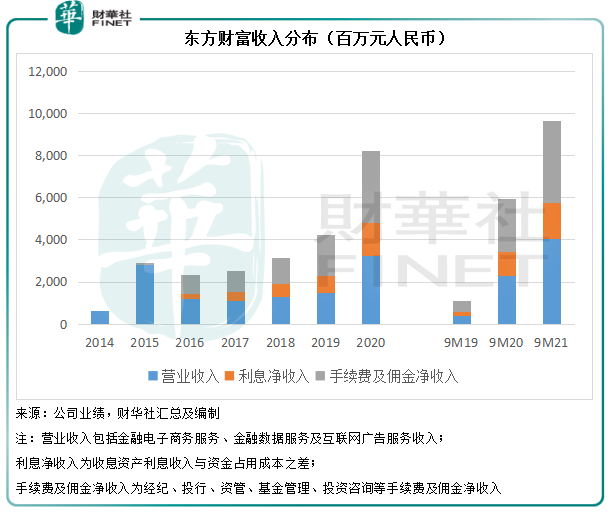

2021年前三季,東方財富的營業總收入同比增長62.07%,達到96.36億元,已較2020年全年總收入82.39億元高出16.96%,其中金融電子商務服務、金融數據服務以及互聯網廣告服務業務三項合計收入同比增長75.19%,至40.51億元,超越經紀、投行、資管、基金管理、投資咨詢等為主的手續費及佣金淨收入,後者於前三個季度同比增長53.11%,至38.83億元。

東方財富的前三季扣非歸母淨利潤同比增長84.75%,至61.3億元,已較2020年全年扣非歸母淨利潤47.11億元高出30%以上。經營活動產生的淨現金流量金額為55.58億元,同比大增2.4倍。前三季的加權平均淨資產收益率較上年同期提高2.48個百分點,至16.74%。

但是,如果單看第三季,東方財富的季度業績表現或不如上半年。該公司的第三季總收入同比增長47.85%,至38.56億元,增幅低於第1季的71.12%和第2季的75.27%;第三季扣非歸母淨利潤同比增長58.23%,至25.03億元,增幅低於第1季的1.18倍和第2季的99.31%。

值得注意的是,該公司2021年上半年收入大增,得益於金融電子商務服務收入大增1.1倍。東方財富的金融電子商務服務業務,主要通過天天基金,為用戶提供基金第三方銷售服務。

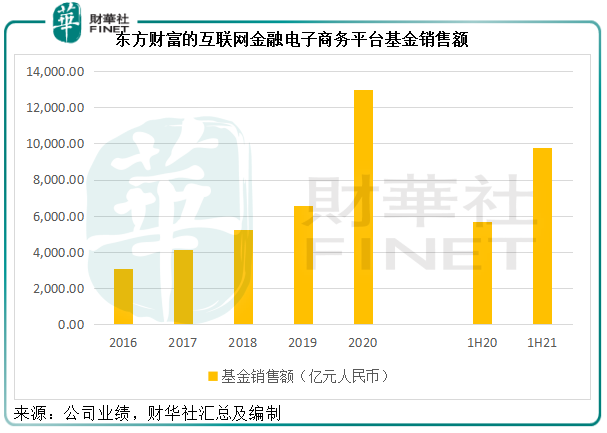

2021年上半年,該公司的基金第三方銷售服務業務基金交易額及代銷基金的保有規模同比大增,是推動該項業務強勁增長的主要原因。2021年上半年,東財的基金銷售額達到9753.04億元,同比大增71.6%。

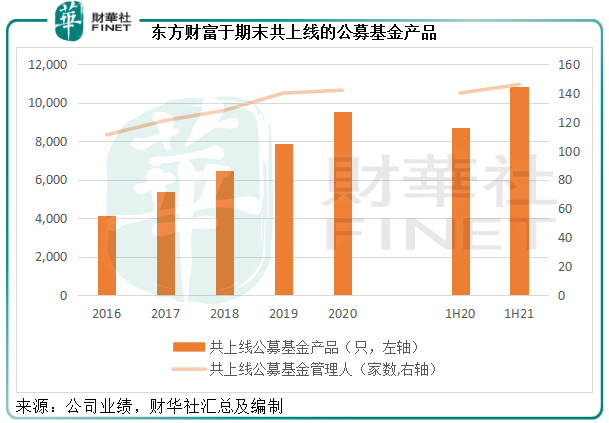

見下圖,2021年6月末東財上線的公募基金產品已達10,863只,較2020年末多出1328只有。

2020年,得益於市場對基金需求的強勁增長,東財的基金銷售額大幅攀升,2021年上半年依然維持強勁的增長勢頭。

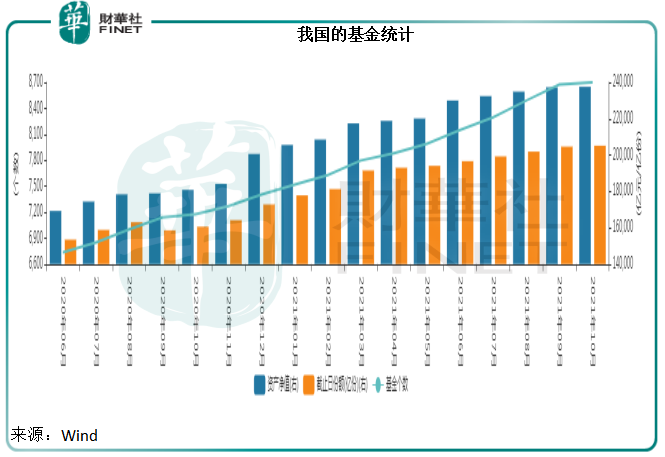

該公司沒有在第三季財報中披露相關的基金銷售數據和行業數據,但Wind的數據顯示,2021年6月大幅攀升後,7月以來我國的基金數量增幅似有放緩迹象,見下圖。這是否為東財營業收入增速放緩的主要原因,畢竟金融電商平台佔了該業務的大部分。

美國最大的互聯網券商之一嘉信理財(SCHW.US)也在10月15日公佈了截至2021年9月末的第三季及2021年前三季業績。

於前三個季度,嘉信理財總收入同比增長83.79%,達到138.12億美元(約合人民幣888.79億元),股東應佔淨利潤同比增長96.24%,至39.11億美元(約合人民幣252億元)。單看第三季,這家美國互聯網券商的總收入同比增長86.68%,股東應佔淨利潤同比大增1.29倍。

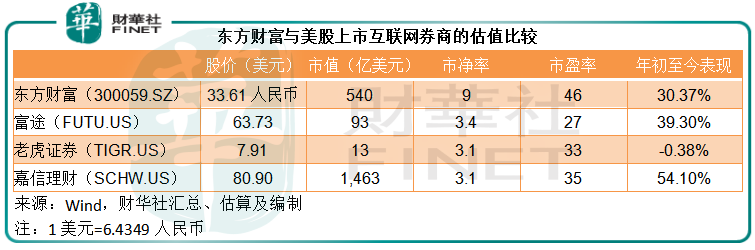

可見,不論是前三季業績還是第三季,嘉信理財的增速都高於東方財富。然而,即便如此,嘉信理財的估值卻遠低於東財。

如何評價東方財富的估值?

Wind的數據顯示,按現價33.61元計,東財的市盈率為46倍,市淨率高達8.9倍,遠高於嘉信理財的市盈率和市淨率分别35倍及3.1倍。

東財的估值也遠高於主要從事港股和美股的互聯網券商富途(FUTU.US)和老虎證券(TIGR.US)。富途的市盈率和市淨率分别為27倍和3.4倍,老虎證券的預期市盈率和市淨率則分别為32.55倍和3.1倍。

相對於同為A股上市公司的傳統券商,東財的估值也高出許多。舉例來說,東方財富截至2021年9月末的12個月收入僅相當於老大哥中信證券的18.25%、扣非歸母淨利潤僅相當於其41.36%,市值卻是中信證券的1.15倍!確實無愧於「茅」概念。

東財的估值優越性主要來自其較高的股本回報率(ROE)。前文已提到,東財的2021年前三季加權平均淨資產收益率達到16.74%,遠高於中信證券2021年上半年及2020年的加權平均淨資產收益率6.52%和8.43%,也高於嘉信理財2021年前三季的ROE約11%。

截至2021年9月30日,東財的資產與資產淨值之比為4.4倍,與中信證券截至2020年末大約4倍的槓桿率相差不是很大,所以東財更為優越的ROE並非因為高槓桿,而是較高的盈利能力。

2021年前三季,東財的純利率為63.62%(扣非),遠高於中信證券上半年的純利率(扣非)32.19%,以及嘉信理財2021年前三季的純利率28.32%,這或得益於其營業模式。

原本主要從事金融電子商務服務業務的東財,於2015年收購了同信證券、東方財富證券等資產,而涉足於垂直金融服務領域。利用之前沉澱的互聯網流量,東財拓展用戶服務。值得注意的是,與傳統券商重人的概念不同,東財聚焦平台流量,利用互聯網來引流,所以其成本不高。

舉例來說,傳統券商中信證券2021年上半年的業績顯示,其營業支出佔比最大的是業務及管理費,這項業務的支出相當於總收入的35.38%,其中職工費用佔了這項費用的78%,佔了期内該公司總收入的28%。

東財的支出並不多。2021年前三季,其毛利率高達94.74%,因其業務收入主要為扣除支出之後的平台收入淨額,主要的支出為管理費用,佔收入的比重只有13.51%,也是員工薪酬為主,但與中信證券龐大的員工支出不同,東財管理費用一項中的員工薪酬佔總收入比重只有4.1%。可見東財利用互聯網平台,節省了許多人手,這與傳統券商以人為本的經營方式有所不同。

再來比較一下美國的互聯網券商嘉信理財,其薪酬和福利開支也是佔比最大的支出,2021年前三季,該項支出佔總收入的比重高達29.33%。顯然,東財的國内互聯網業務更具優勢。

東財前三季的第二項和第三項佔比最大的支出分别為銷售費用和研發費用,佔比分别為4.32%和4.96%,都並不高。

綜上所述,活躍的互聯網用戶是東財的盈利能力更勝一籌的原因。筆者留意到,天天基金網的銷售活動或帶動了東財的用戶流量,這從以上的基金銷售數據圖表可以看出,自2020年以來的基金狂潮帶動了其互聯網金融電商平台的收入增長,從而也帶動東財的盈利翻幾番。

根據東財披露的數據,筆者推算出2021年上半年金融數據服務的毛利率或高達92.43%。這項業務的持續攀升,也提振了東財的盈利能力。

但是從2021年第3季的單季表現來看,以金融數據服務為主的營業收入增速有所放緩(雖然仍處於非常強勁的水平)。市場或擔心東財對基金銷售的依賴,若基金銷售熱潮的退卻可能削弱東財的增長能力,這可能是其股價並沒有因為強勁業績而在翌日造好的原因。

結論

市場給予東財如此高的估值,應是考慮到其較高的ROE以及強勁的增長率。筆者估算,2016年至2020年期間,東財的扣非歸母淨利潤年復合增長率或為67.74%。

採用反映增長率的PEG進行估算,如果現價33.61元人民幣為其合理值,則其當前的PEG為0.5,尚不足1,或意味著市場預計東財的預期利潤年復合增幅很可能低於過去五年年復合增長率。

東財的2021年前三季扣非歸母淨利潤增幅為84.75%,但最新的第三季增幅卻為較低的58.23%,低於最近五年的年復合增長率,是否意味著業務增速回落?市場最近變得保守,或許在修正對該公司的期望——高增長高利潤的可持續性。未來幾個季度的業績將對其長遠表現提供更大啓示。

方也

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)