随着基金三季报陆续出炉,“公募一哥”张坤的调仓路径也相应揭晓。

10月27日,易方达基金副总经理张坤在管基金纷纷披露三季报,整体来看其略微提升了股票仓位,增加了食品饮料、银行等行业的配置,降低了医药、互联网等行业的配置。

但在白酒板块及港股互联网龙头回调的背景下,张坤旗下基金收益情况并不理想,投资者也纷纷用脚投票。数据显示,截至三季度末,张坤在管4只基金的合计规模为1057.48亿元,险守千亿关口,较二季度末的1344.78亿元,减少了约287亿元,规模缩水超过两成。

其中,张坤代表作易方达蓝筹精选最新规模为698.47亿元,较二季度末的898.89亿元,缩水了逾200亿元,降幅达22.3%,是其规模缩水的主要来源。三季度,易方达蓝筹精选净值增长率为-14.21%,同期业绩比较基准收益率为-7.53%。

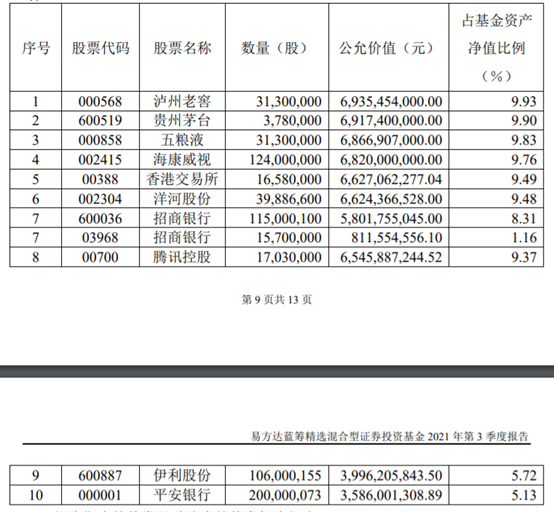

从蓝筹精选的持仓来看,股票仓位为91.71%,较上季度末小幅上升了1.54个百分点。具体到前十大重仓股依次为:泸州老窖、贵州茅台、五粮液、海康威视、香港交易所、洋河股份、招商银行、腾讯控股、伊利股份和平安银行。

(易方达蓝筹三季度前十大持仓)

相较上季度末,伊利股份和平安银行为新进前十大重仓股,美团和爱尔眼科退出。值得注意的是,其他个股的持仓均出现了减持,泸州老窖在被减持了570万股后跃居至第一大重仓股。而上季度末的第一大重仓股香港交易所被减持了652万股。

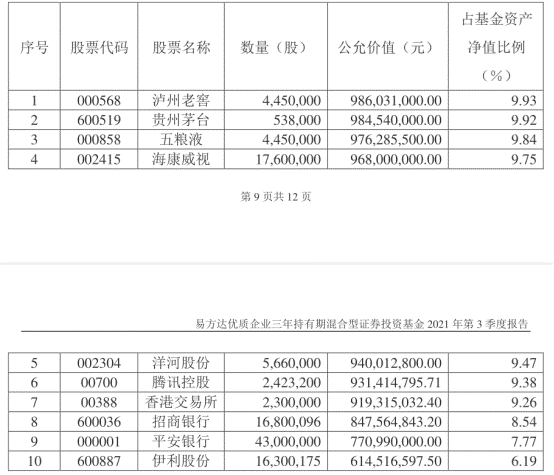

从前十大持仓来看,“易方达酒庄”的定位依旧不变,张坤在易方达蓝筹、易方达优质企业三年持有等产品上实行类似的调仓策略,高配白酒在内的食品饮料板块,坚守部分港股龙头,同时增加了对业绩稳健的银行股配置。

唯一持仓变动较大的,是张坤改名之后的产品——易方达优质精选(原名易方达中小盘)。

由于在三季度完成了基金合同的修改,该产品第三季度的持仓变为贵州茅台、五粮液、招商银行A股、腾讯控股、泸州老窖、伊利股份、海康威视、平安银行、香港交易所、京东集团。

(易方达优质精选三季度前十大持仓)

值得注意的是,除了张坤坚守的白酒及银行股,海康威视几乎成其产品“标配”,除亚洲精选外均进了前十大持仓。

张坤在易方达亚洲精选上同样增持了食品饮料和银行股。

具体而言,该基金三季度末前十大重仓股依次为:招商银行、腾讯控股、香港交易所、邮储银行、京东、蒙牛乳业、美团、中国海外发展、中国财险、万科企业。

该基金增持了香港交易所、邮储银行、中国海外发展;同期,增持京东H股,卖出京东美股股份,对美团进行了减持。

新进为该基金前十大重仓股的,有蒙牛乳业、中国财险、万科;阿里巴巴、唯品会、锦欣生殖则退出前十大重仓股。

(易方达亚洲精选前十大持仓)

张坤在三季报中称,在三季度略微提升了股票仓位,并对结构进行了调整,个股方面,仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。

张坤对三季度行情总结道,三季度分化明显,煤炭、有色、钢铁、电力等行业表现较好,而纺织服装、家电、食品饮料、医药、消费者服务等行业表现相对落后。

“我们认为,企业的生意模式、护城河和行业前景共同决定了企业的定价能力,而定价能力是投资获得高回报的最持久的决定因素之一。”张坤表示,在较短的时间内,股票通常由其他因素驱动,比如宏观经济或突发新闻,这使得投资有定价能力的高质量公司在短期看通常显得乏味,因此,投资这些高质量公司伴随的低风险只能在较长的时期才能被观察到。

张坤认为,这轮下跌后,这批优质公司的估值已经基本合理。如果做一个组合,我们对其整体的生意模式、护城河和行业前景是有信心的,这些公司未来3-5年有望实现一个较高确信度的盈利复合成长。

“虽然我们不知道是否会有阶段性的低估(类似2018年底),但我们认为由于起点估值没有泡沫,并且优质股权总体仍是稀缺的,因此从未来3-5年来看,可以对这些公司股票的复合收益率更加乐观一些。”张坤称。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)