一、要闻速递

1.83家公募今年以来自购逾43亿元

截至11月2日,今年以来共有83家基金公司开展自购,自购总规模达43.09亿元(仅统计公司层面,不包括基金经理个人自购),创下公募行业历史新高。其中,股票型基金和混合型基金的自购占比超过六成。

2.基金发行热度骤降 机构热议“布局黄金期来临”

刚刚过去的10月份,新基金发行份额呈断崖式下跌,环比接近“腰斩”。历史数据显示,基金发行寒冬往往对应市场阶段性底部,恰恰是投资者低位布局的黄金时期。有基金人士认为,目前市场估值处于合理位置,投资者可以分批建仓,抓住结构性机会。但也有观点认为,短期而言,对市场不宜过分乐观。

3.前十个月新发基金逼近1500只

今年以来公募基金发行热度不减,前十个月新发基金数量高达1484只,已超过2020年全年的1388只和2019年全年的1009只,创下历史新高。业内人士表示,市场持续震荡增加了新基金募集的难度,不过,对于基金公司来说,市场调整也提供了不错的建仓机会。整体来看,在居民财富向权益资产转移的大背景下,公募基金规模将持续扩容。

4.10月基金发行遇冷 份额环比缩减近五成

受国庆假期及市场等因素影响,10月新基金发行份额骤降。Wind数据显示,以基金成立日作为统计标准,10月份共新发行97只基金,发行份额合计1203.17亿份。而9月全月共发行基金190只,发行份额2343.66亿份。与9月相比,10月新发基金数量环比减少48.95%,份额环比缩水48.66%。同时,10月新发基金份额也是今年以来的最低水平。

5.天弘基金前三季度非货币管理规模增长1095亿元

根据三季报数据,天弘在三季度期间非货币、非理财管理规模增长达708.04亿元,在100多家基金公司中高居榜首,紧随其后的是招商基金、易方达基金、交银施罗德等基金公司。今年前三季度天弘的非货币、非理财管理规模已累计增长了1095.15亿元。

以权益类基金为例,截至今年三季度末,天弘旗下权益基金的总规模达到1265.44亿元,较今年年初增长了520.6亿元,正式跻身“千亿权益俱乐部”,其中三季度期间增加了275.32亿元。

6.大基金15亿加码北方华创

作为“国家队选手”,大基金的投资方向一直备受市场关注。近日,大基金二期再出手,参与了芯片龙头北方华创的定增。

11月2日晚,北方华创披露非公开发行A股股票之发行情况报告书,其中大基金二期出现在了认购对象名单,认购金额15亿元,此外还有南方基金、博时基金、广发基金和嘉实基金等多家基金参与。

7.9位跻身“500亿基金经理天团”

截至2021年三季度末,有9位主动权益类基金经理管理规模超过500亿元,比二季度末少了10位基金经理,公募基金“500亿基金经理天团”缩水。

其中,张坤、刘彦春两位基金经理规模超过千亿元,依然稳居主动权益类基金经理管理规模冠亚军。

二、基金视点

1.金鹰基金:科技创新有望成为市场主线

金鹰基金发表观点称,行业配置上将维持适度均衡,逐步布局估值切换行情,科技创新有望成为市场主线。

具体而言,金鹰基金表示,将重点关注新能源、半导体、军工等科技成长的配置型机会,持股重视性价比。可逐步布局年底的估值切换行情,2022年医药等大众消费行业的盈利增速优势或将逐渐凸显,食品涨价、猪周期均有潜在中期边际变化。

2.招商基金侯昊:市场对煤价中枢上移的接受度在逐步提高

侯昊分析指出,近期在各项政策组合落地背景下,市场情绪有所转弱,煤炭市场供应增加明显,下游终端观望心态增强,采购放缓,煤价短期回调,后期仍需跟踪电厂补库和日耗情况,以及进一步的政策落地情况。此外,近期以来焦煤供需紧张局面有所缓和,市场继续平稳运行。

侯昊表示,从近期煤企三季报情况来看,三季度业绩环比继续走高,市场对煤价中枢上移的接受度逐步提高,短期煤炭行业政策关注度高,市场波动显著加大,需持续跟踪政策调控情况、煤价走势及库存情况。投资方式上,需要紧跟市场风格及基本面变动情况,需持续关注的风险因素包括宏观经济修复情况、疫情情况、新能源和储能技术进步预期等方面的情况。

3.上投摩根郭晨:新能源产业链的投资机会远未结束

郭晨指出,四季度往往操作难度较大,是承上启下的时间点。投资上,既要在市场有条件的情况下抓住机会争取收益,也要着眼于2022年进行布局。“我们仍将基于行业景气度和个股基本面的判断和分析来进行投资,在震荡市中适当淡化市场判断,更加注重个股研究和跟踪来把握结构性收益机会。”郭晨表示。

展望未来,郭晨指出,对四季度行情相对乐观。宏观层面来看,预计四季度的经济会比较平稳,全球央行收缩流动性的概率不大。明年疫情有望缓解,全球经济将逐步恢复常态,会提供很多投资机会。目前市场系统性风险不大,A股整体估值处于合理水平,长期慢牛大趋势有望延续。前期互联网、医药、消费等行业的投资情绪受到政策影响,出现了较大幅度回调,应关注这些行业中被错杀的品种。同时,前三季度大宗商品上涨较多,给中游行业造成了较大的成本压力,未来大宗商品继续大涨的空间不大,关注中游制造业经营情况的边际改善。

4.中金公司:三季度银行理财增长超预期,行业规范化加速

三季度银行理财规模实现快速增长,净值化整改压力或逐步放缓。截至3Q21末,银行非保本理财产品存续规模共计27.95万亿元,同比增长9.27%、环比增长8.33%。在近期现金管理类理财产品新规发布、监管对理财产品估值方法进行严格约束的背景之下,银行理财实现了逆势增长,超出市场预期。

5.东吴证券:医药板块进入估值切换的长周期 具体医药策略两手抓

医药板块三季报行情结束,进入估值切换长周期。2021Q1-Q3,医药板块上市公司收入与利润端表现出较为稳健的增长态势,三季报集中披露后,医药板块进入估值切换的长周期。我们认为,医药工业整体增速在国家医保局成立背景下,随着带量采购执行,行业格局变化在即。医药工业收入增速整体承压,但结构上分化愈加明显,创新药、医疗器械、生物制品等或成行业主要增长动力。为了应对2022年错综复杂的宏观环境,医药板块仍将是成长确定性较高板块。具体医药策略两手抓:一方面高成长、高位置的CXO、科研服务等板块仍将是主流方向,但对其成长性的确定性要求极高;另外一方面,寻找相对低位置、低估值的血制品、消费医疗等发生积极变化的板块。

三、基金净值

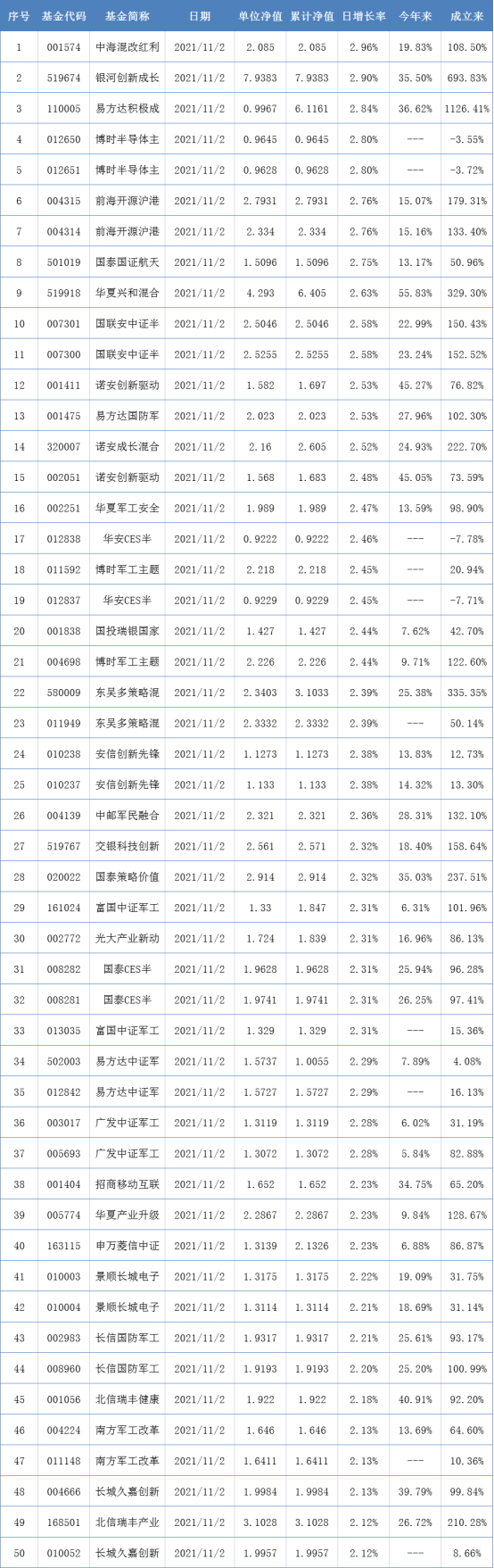

开放式基金净值上涨TOP50:

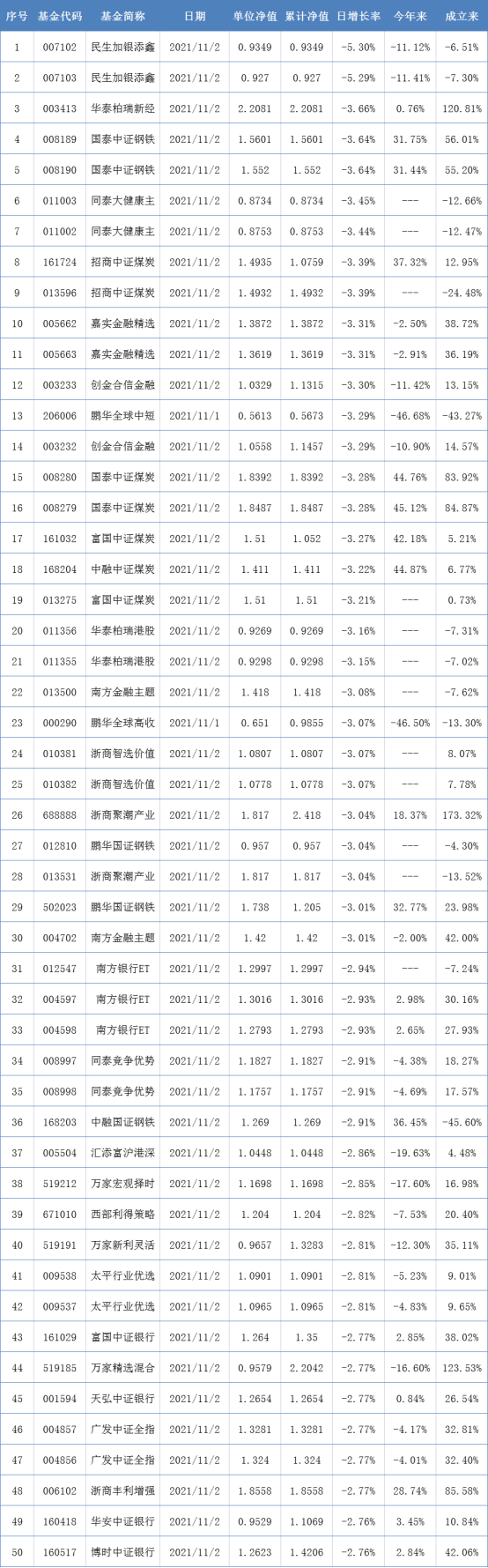

开放式基金净值下跌TOP50:

四、新发热门基金

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)