與上遊矽料「搶到就是賺到」相比,矽片和光伏電池產業則有苦難言。一邊是上遊原料價格高昂,另一邊則是下遊光伏電站裝機需求的增長,矽片和光伏電池產業陷入兩難。

Wind數據顯示,11月1日,國產多晶矽料(一級料)現貨價為41.75美元/KG,較上週下降0.4%,但較年初仍飙升超過200%,漲勢可謂氣勢恢宏。

拉長光伏產業週期看,當前是行業近年來上下遊發展嚴重失衡的短期波動,原本有序的生態產業鏈正被打破,導致矽片和電池行業面臨些許窘境,進而使下遊光伏裝機量不能快速跟上。

矽片產能擴張受限,開工率處於低水平

矽料的生產更像是化工生產,投入資金高、週期長,且對良品率、人才儲備和生產工藝安全等都要求極高,產能釋放尚需時日。

矽片生產則是由單晶矽棒或多晶矽錠切割形成的方片或八角形片,產能建設週期短、進入門檻低,因此矽片的產能擴張要快於上遊的矽料,所以當前我國矽片產能相對充足。據CPIA 數據統計,2021年上半年多晶矽產量23.8萬噸,同比僅增長16.1%,而矽片、電池片、組件擴產增速快,分别同比增長40%、56.6%、50.5%,遠遠高於矽料的擴產進程。

上遊矽料的供應緊缺,以及矽料價格的持續攀升,對矽片產業的產能擴張帶來了較大衝擊。

矽片生產雙寡頭隆基股份(601012.SH)和中環股份(002129.SZ)選擇了降低產能,其中隆基股份在三季度降低了矽片開工率,矽片前三季度累計出貨量也少於去年同期。中環股份在第三季度的矽片開工率在70%左右。

而矽片下遊的光伏電池和組件廠商也一樣面臨開工率萎縮的困境,根據索比咨詢的數據顯示,今年第三季度電池片企業和組件企業的開工率分别為77.78%和77.45%,而去年同期分别為93.59%和82.87%。這樣的開工率,很難滿足大批光伏電站集中在四季度並網的裝機需求。

毛利率普降,上遊成本待傳導?

儘管各大矽片企業可傳導部分上遊原料漲價的風險至下遊市場,但產品售價增幅不及上遊矽料價格增幅大。

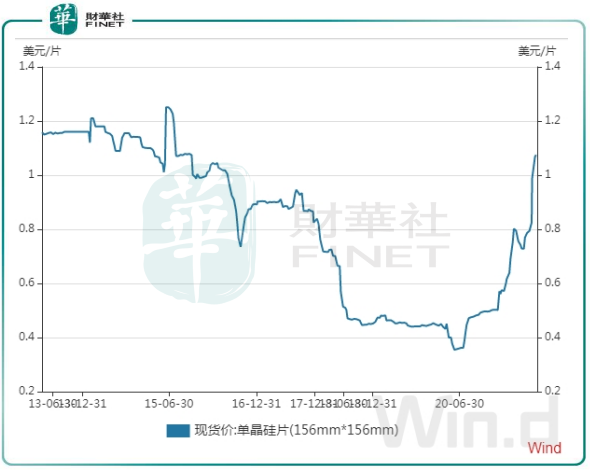

以單晶矽片(156mm*156mm)現貨價為例,Wind數據顯示,該產品平均現貨價由年初的0.5美元/片上漲至11月1日的1.07美元/片,漲幅約為110%,不及同期上遊矽料的漲幅。

為緩解上遊矽料成本帶來的壓力,隆基股份和中環股份等各大企業今年來陸陸續續上調了矽片產品的售價。

隆基股份在10月11日公佈了最新一期矽片價格,產品全線漲價。其中,P型單晶矽片M10 170μm厚度(182/247mm)最新報價為6.87元/片,較年初報價漲幅近80%。此外,公司的單晶矽片P型M6 170μm厚度(166/223mm)和單晶矽片P型158.75/223mm 170μm厚度矽片的最新報價分别為5.73元/片和5.53元/片,較年初漲幅均不超80%。但該三個品種產品的年内漲幅,也不及上遊矽料的平均漲幅,如保利協鑫棒狀多晶矽前三季平均售價同比就飙漲了103%。

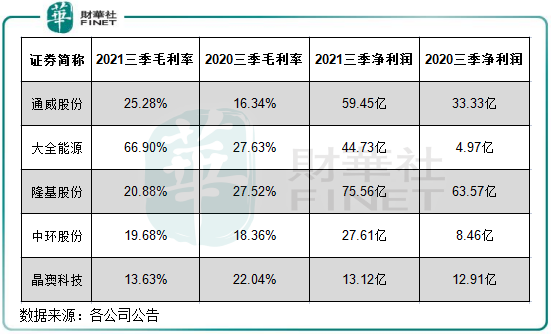

受矽料價格暴漲影響,矽片企業利潤在前三季度產生了一定侵蝕,毛利率普遍出現一定幅度的下滑。

矽料產業的通威股份(600438.SH)和大全能源(688303.SH)今年前三季淨利潤和毛利率均雙雙飙升,其中大全能源前三季毛利率達66.9%,同比增長35.92個百分點;通威股份矽片業務毛利率達61%的高水平。

隆基股份和晶澳科技今年前三季的淨利潤增幅明顯下滑,毛利率也有不同程度的收縮。中環股份良好的供應鏈合作關係和G12差異化產品的優勢抗住了原料價格波動的影響,報告期公司單位產品矽料消耗率同比下降明顯,矽片A品率大幅提升,較大程度改善單位產品毛利率,帶動公司期内毛利率和淨利潤均有所提升。

隆基、中環和晶澳具有規模優勢以及成本管控優勢,且可以通過矽片售價調整抵消掉部分原料上漲的衝擊,所以前三季度毛利率受上遊原料價格影響並不算太大。但對於光伏電池和組件廠商來說,成本轉嫁能力和盈利能力偏弱,難以享受上遊價格上漲的紅利,利潤受影響更大。

今年前三季,光伏電池廠商東方日升(300118.SZ)扣非後歸母淨利潤虧損達2.3億元,同比下滑165.59%,毛利率更是下降至7.94%的歷史低點;另一家電池廠商愛旭股份(600732.SH)報告期内虧損逾4500萬元,毛利率為5.49%,同比下降7.9個百分點。該兩家企業的毛利率水平,與矽料企業毛利率相差巨大。

綜上可以看出,矽料價格的異常暴漲,已經將負面影響傳導到了整個光伏產業鏈的中下遊領域。明年矽料產能才會大規模釋放,今年四季度光伏產業鏈上的矽片、電池和組件領域盈利能力或將受到價格傳導通暢性的挑戰。

矽片企業產能受限,電池和組件企業已不堪重負,為了應對矽料價格暴漲的壓力,在9月30日,隆基股份、晶科能源、晶澳科技、天合光能、東方日升五大龍頭企業,共同發佈《關於促進光伏行業健康發展的聯合呼籲》。該五大企業懇請國家相關部門能從政策上靈活部署,引導企業避開年末「搶裝潮」,同時對市場健康的有序發展進行必要指導,呼籲原材料廠商理性做好材料價格的管控和供貨工作。

矽片「大尺寸時代」來臨?

矽片的生產成本主要包括矽成本和非矽成本,對於沒有涉足上遊矽料業務的矽片企業來說,降低非矽成本才是實現保障利潤的重點。

而大尺寸矽片,可以攤薄非矽成本和人工成本、提升組件輸出功率,是矽片企業實現降本增效和應對矽料價格波動的有效手段。但值得注意的是,大尺寸矽片對技術的要求並不高。今年年初,隆基股份認為,尺寸變大對於矽片廠商來看不屬於技術叠代問題和難題,更重要的是多大的尺寸能夠體現更高的性價比,取決於技術進步、成本下降、供應鏈配套等多方面問題,給終端客戶帶來價值提升。

在2020年,多家矽片企業相繼出台了182mm和210mm的大尺寸標準,形成行業矽片大尺寸標準化共識。進入2021年,隆基股份、中環股份等企業紛紛加大了大尺寸矽片的產能,行業也迎來大尺寸矽片換代潮。

今年上半年,中環股份半導體光伏材料銷量為27GW,其中G12(12英寸超大鑽石線切割光伏級單晶矽正方片)達10GW,佔比近40%,成為拉動公司毛利率逆勢提升的關鍵,公司產品大尺寸化進展方面較隆基股份也更為迅猛。今年上半年,中環股份G12 矽片的市場滲透率由年初6%提升至15%,在G12 矽片的市場佔有率超過90%。

今年9月,中環股份高達90億元的定增獲批,將全部用於50GW(G12)太陽能級單晶矽材料智慧工廠項目,預計項目於2021年底開始投產。

今年10月,金陽新能源簽訂了20GW大尺寸異質結矽片訂單,該大尺寸單晶矽片產品生產成本比市面上以塊狀多晶矽為主要原料的直拉單晶矽片降低 30%以上,太陽能量產轉換效率達到24%以上。

根據財華社不完全統計,目前矽片領域各大企業均已在生產大尺寸矽片,除了隆基股份、中環股份和晶澳科技這幾家龍頭企業外,天合光能、東方日升、愛旭股份和上機數控等企業也有在佈局210mm尺寸的矽片業務。

華創證券研報表示,預計2021年大尺寸矽片佔比將快速擴大,佔據矽片市場半壁江山,到2027 年,有望持續擴大佔據整個矽片市場。

作者:遙遠

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)