美股科技股有“FAANG”的说法,这是美股五家科技巨头股票的首字母缩写词:Facebook(不久将改名为Meta,现代码FB.O)、亚马逊(AMZN.O)、苹果(AAPL.O)、Netflix(奈飞,NFLX.O)和Alphabet(谷歌母公司,GOOGL.O)。美股著名股评人Jim Cramer在2013年发明了“FANG”一词,2017年纳入了苹果(Apple),成为现在的FAANG。当时他称赞这些公司“在其各自的领域占据全面的主导地位”。笔者在本季财报中,其他几家公司都分析了一遍,现在该轮到亚马逊了。

根据WIND的公司简介,亚马逊公司(amazon)是全球商品品种最多的网上零售商和全球第三大互联网公司,也是网上最早开始经营电子商务的公司之一。

2020年底,亚马逊包裹占美国市场的份额超越联邦快递(FedEx)达21%,成为美国第三大物流公司。即便如此,与其他几家科技巨头比起来,亚马逊今年可能是美股科技股中最“衰”的一个,当地时间10月28日公司披露三季报,由于第三季度主要业绩指标与四季度指引基本都低于市场预期,亚马逊在财报公布后当日股价盘后跳水跌超4%。

值得一提的是,这是亚马逊在杰夫·贝佐斯(Jeff Bezos)今年7月份卸任公司CEO,新帅安迪·贾西(Andy Jassy)上任后的首份季度财报,不过从市场反应看,似乎并没有让投资者感到满意。

再从今年(2021年)股价的涨幅情况来看,谷歌一骑绝尘,今年涨幅约70%,而涨幅紧随其后的是微软(约49%),其次是Facebook(约19%)、苹果(约13%)。亚马逊今年涨幅是最后一名,只有可怜的个位数(约4%)。

亚马逊的前CEO、前世界首富杰夫·贝佐斯,这位经常与特斯拉的CEO埃隆·马斯克(Elon Musk)在社交媒体上互喷的大佬,他一手创办的亚马逊,如今到底怎么了?

三季度主要指标均不及预期,四季度更“衰”

美东时间10月28日盘后(北京时间10月29日凌晨),亚马逊2021年第三季度主要业绩及第四季度业绩指引均低于市场预期,当日股价盘后跌超4%。

由于全球供应链限制以及不断上涨的劳动力和物流成本,亚马逊三季度主要财务指标均低于市场预期,财报显示:

第三季度每股收益EPS为6.12美元,大幅低于分析师预期8.96美元,较之去年的12.37美元下降50.5%;

第三季度净销售额增长15%至1,108亿美元,而2020年第三季度为961亿美元。虽然增长,但低于分析师预期的1118.1亿美元,此外,相比此前一、二季度44%和27%的增速有所放缓;

第三季度营业收入从2020年第三季度的62亿美元降至如今的49亿美元,同比下降约21%,且低于此前分析师预期的56亿美元;

第三季度净利润31.56亿美元,同比下降近50%,远低于分析师预期46.23亿美元。

亚马逊第三季度营收、净利润、每股收益等主要财务指标均低于机构分析师预期,这对亚马逊来说实属罕见。

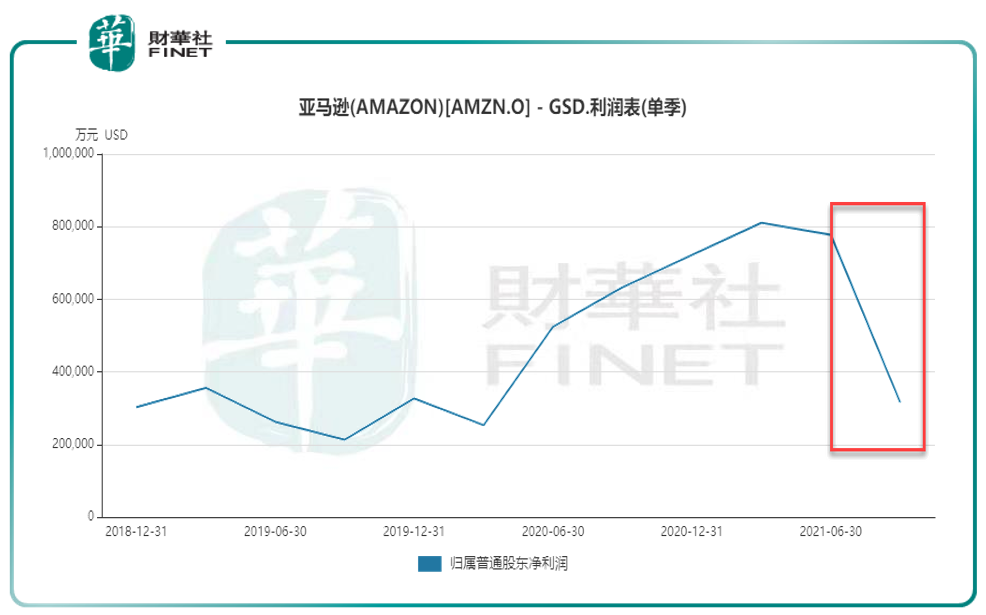

我们就以近年来的单季净利润变化趋势来衡量本季业务表现。下图是自2018年以来的单季净利润趋势图,可以看到今年第三季度是大幅下降的。

此外,对于今年第四季度的业绩指引,也不及分析师预期。

公司预计四季度净销售额介于1300亿美元至1400亿美元之间,同比增长4%至12%;这一指导性预期包含了大约60个基点的汇率变化不利影响;营业收入介于0至30亿美元之间,而2020年同期为69亿美元,分析师预估74.4亿美元。

如此来看,今年第四季度的营业利润不仅同比大幅下降,还不及去年同期的一半,并且更远远低于分析师的预期。

此外,亚马逊在财报中表示,预计第四季度消费者业务将产生数十亿美元的额外成本。

对以上问题,亚马逊首席执行官(CEO)安迪·贾西解释为:在今年第四季度,公司消费者业务预计将产生数十亿美元的额外成本。他说,这些成本主要是“应对劳动力短缺、工资成本上升、全球供应链问题以及运费和运输成本上升,正尽一切努力将这些不利因素对客户和销售合作伙伴的影响降到最低。”

对于供应链问题,笔者此前写过做海运业务的“周期之王”中远海控(601919.SH;01919.HK)的投资逻辑。自去年以来国际海运情况紧张,最新的信息是,据洛杉矶港口公告,自9月起停靠港口等待卸货的货轮数量长期保持在30艘以上,往期则普遍在20艘以下,平均等待卸货时间近2周。(详见《中远海控半年净利同比增32倍,集装箱还能“疯狂”多久?》、《全球海运系统或遭遇65年最大危机,上市公司有人欢喜有人愁!》)

另一家科技巨头苹果公司同样也受供应链问题影响。苹果首席财务官卢卡·马埃斯特里(Luca Maestri)在最近举行的财报电话会议上表示,“考虑到全球短期内持续的不确定性”,苹果拒绝对当季的营收做出预测。他说,“我们估计,在12月这个季度,供应限制带来的影响将更大。虽然面临这一挑战,我们的产品仍有很高的市场需求。”

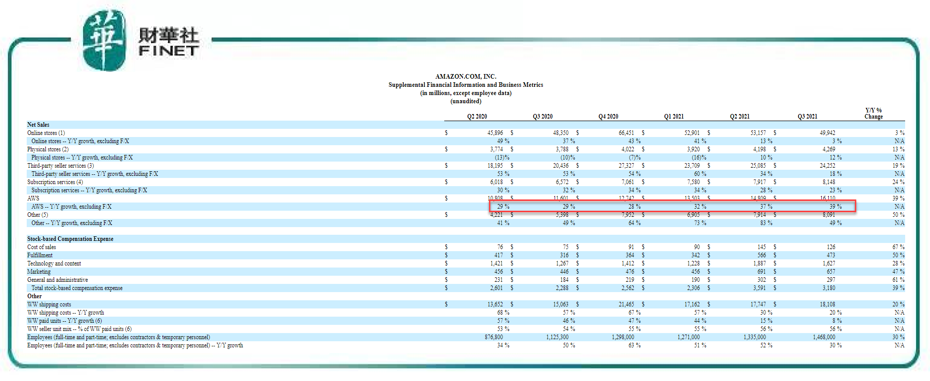

再回到亚马逊的本季财报上来。第三季度业绩亮点,可能只剩亚马逊云服务AWS(Amazon Web Services)了:随着疫情好转,亚马逊的云业务加速回归,本季净销售额为161.10亿美元,高于分析师预估的154亿美元,收入同比提高了两个点达到了39%(从2021Q2的37%到Q3的39%,见下表笔者用红色圈出来的),经营利润率也再次站上了30%这个关键节点,达到了30.3%。

和国内的关联,笔者查询百科发现:亚马逊云服务是全球市场份额最大的云计算厂商,国内由光环新网(300383.SZ)和西云数据运营。(笔者顺便查询了国内相关新闻:光环新网10月9日在投资者互动平台表示,公司运营的亚马逊云计算业务,上半年推出了24项的新产品,收入有10%左右的增长。)

多家机构下调亚马逊目标价,估值处于低水平

三季度业绩不及预期以及四季度的业绩指引更差,导致在财报公布后,有多家投行下调了亚马逊的股票目标价。

笔者汇总了部分知名投行给出的观点:

1、摩根士丹利分析师Brian Nowak维持亚马逊“增持”评级,目标价由4100美元下调至4000美元;

2、Piper Sandler分析师Thomas Champion维持亚马逊“增持”评级,目标价由3904美元下调至3875美元;

3、巴克莱分析师Ross Sandler维持亚马逊“增持”评级,目标价由4130美元下调至3800美元;

4、摩根大通分析师Ronald Josey维持亚马逊“强于大盘”评级,目标价由4500美元下调至4000美元;

5、瑞穗分析师James Lee维持亚马逊“买入”评级,目标价由4100美元下调至3950美元;

6、Raymond James分析师Aaron Kessler维持亚马逊“增持”评级,目标价由3900美元下调至3840美元;Aaron Kessler认为,该公司较高的同比基数将维持到2022年二季度并对业绩造成压力,之后才会有所缓和。分析师表示,预计亚马逊电子商务将长期稳步增长,在云计算领域的领先地位和发展势头将持续下去;在AWS云服务和广告等高利润率业务的强劲推动下,该公司长期利润率状况将有所改善。

7、高盛分析师Eric Sheridan维持亚马逊“买入”评级,目标价由4250美元下调至4100美元。

读完机构给出的观点后,笔者发现了一个有意思的现象:

机构给出的评级都是正面的,但对目标价都进行了下调。笔者认为,这说明机构对亚马逊的长期表现看好,但对公司的短期情况表示谨慎。

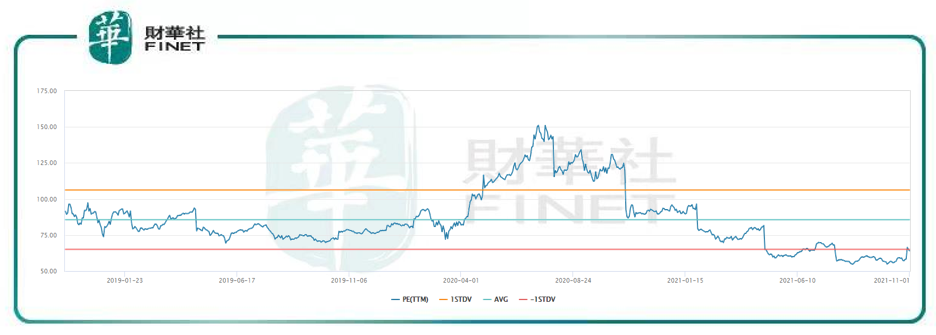

从估值分位水平来说,现在亚马逊的PE(TTM)处于较低水平(见下图)。

小结

笔者以前一直认为亚马逊只是简单的电商+物流公司,类似于国内的京东,但仔细分析其业务发现,亚马逊被归为美国五大科技公司之一,是非常有道理的。他的AWS是全球最大的云服务厂商(其他竞品还有微软云、阿里云、谷歌云),光是AWS业务,就能单独写一篇文出来分析。据11月01日,Synergy Research Group最新发布的报告显示,第三季度企业在云基础设施服务上的支出达到450亿美元,比2020年第三季度增长了37%。亚马逊、微软和谷歌继续占据全球云计算支出的一半以上,分别占据33%、20%和10%的市场份额。这三家公司在全球收入中所占的份额正稳步上升,其增长速度快于整体市场。

笔者在近期写这些全球“巨头”的时候,深刻感受到了国内科技公司与这些世界级公司的差距,也深刻感受到了自己的水平有限。

除了云服务外,笔者从本季财报中,还发现了许多的科技“元素”。比如:

1、亚马逊推出了全新的Fire TV设备阵容,其首款亚马逊制造的智能电视——亚马逊Fire TV Omni系列和4系列智能电视——以及全新的Fire TV Stick 4K Max。

2、亚马逊发布了一款新型家用机器人Astro,它融合了人工智能、计算机视觉、传感器技术以及语音和边缘计算方面的进步,可帮助用户监控他们的家、寻找亲人。

3、亚马逊推出了Amazon Glow,这是一款结合了沉浸式投影、传感和视频技术的交互式设备,让用户感觉就像是在同一个房间里。该设备专为儿童和祖父母而设计,让孩子们可以在8英寸显示屏上看到亲人,同时在下方的19英寸触摸感应投影空间上阅读故事、玩游戏或创作艺术。Glow附带一年的Amazon Kids+,带来专为Glow设计的数百小时的乐趣享受。

4、亚马逊宣布推出Alexa Together,这是一项新的订阅服务,旨在帮助年迈的家庭成员在独立生活时感到更加舒适和自信。Alexa Together包括对紧急响应、紧急求助热线的全天候免提访问、与第三方跌倒检测设备的兼容性以及可选的远程协助功能,因此护理人员无需亲自到场即可提供帮助。

以上只是笔者在财报中摘录的一些小案例,从这些产品服务中,笔者感受到了新奇,也感受到了浓浓的人文关怀。

从短期的财务数据来说,亚马逊的业绩不及机构预期,同时第四季度指引更差,但从长期角度,机构仍然给予正面评级。从投资角度来说,亚马逊在云计算、云服务领域的优势会大概率的继续保持下去,就像分析师说的那样:“在AWS云服务和广告等高利润率业务的强劲推动下,该公司长期利润率状况将有所改善。”

而笔者试图从人文角度来解释机构对亚马逊的正面评级看法:观察这些世界级的大公司,在做到一定程度后,都会展现一定的人文关怀、社会责任感。这其实也是ESG概念。在赚取利润的同时,也对社会有所反馈。无论国内还是国外,试想哪家百年“老字号”不是如此呢?(此刻莫名想到了《大宅门》的“白家老号”)

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)