11月5日,大金重工逆势大涨10%,收盘45.72元/股,创下历史新高。值得一提的是,11月4至5日公司斩获2连板,近半年累计涨幅为523.6%,妥妥的一只5倍大牛股。

国内优质塔筒企业

据悉,大金重工是风力发电设备制造企业。公司主要产品是常规陆塔、大直径分片式陆塔、低风速柔性高塔、海塔、单桩、群桩、导管架、海上升压站等风电设备及相关零部件。

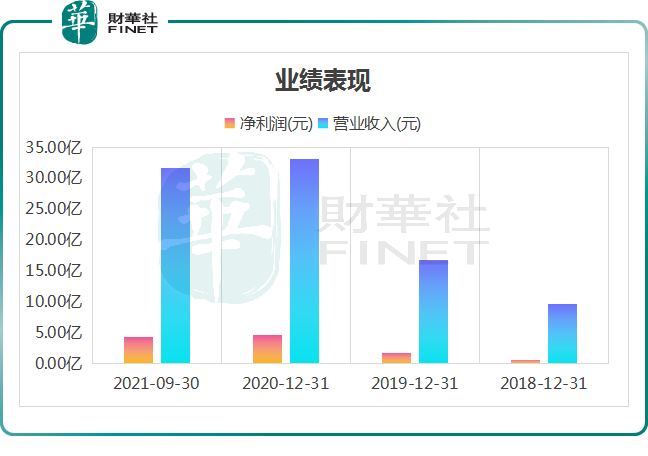

作为国内风电塔筒行业首家上市公司,近年来公司业务加速扩张,2018至2020年分别实现塔筒销量达13.5、20.5、40.8万吨,所贡献营收依次为9.59亿元、16.65亿元、32.87亿元,均占据总营收九成以上。

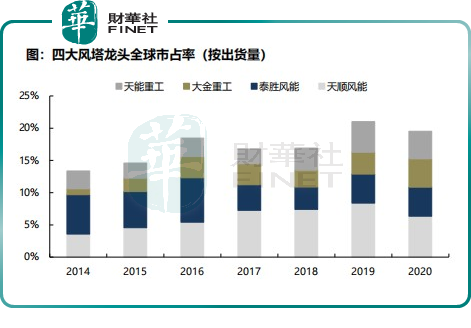

按出货量计,我国塔筒行业市占率最高的是天顺风能,约占全球10%的市场份额,泰胜风能、天能重工市占率均约为6%,而大金重工则约为4%。

相较行业龙头天顺风能,大金重工在产能及产品营收上均存在明显的差距。据2020年财报披露,大全重工实际产能为39.52万吨,较2019年同比上升85%,但远低于天顺风能62.08万吨产能。

产品营收方面,2020年天顺风能实现风塔及相关产品营收达50.53亿元,而公司实现的相关产品营收仅为32.87亿元。

尽管如此,当前公司仍在积极扩张产能。据公告显示,公司共有四个生产基地,其设计产能分别为蓬莱基地50万吨/年、辽宁阜新基地20万吨/年、兴安盟基地10万吨/年、张家口基地20万吨/年,公司的塔筒总设计产能达到100万吨/年。

东北证券表示,长期以来国内塔筒行业市场格局相对分散,公司现有生产基地在地理区位、工艺装备、产能规模等方面具备较强优势,有望率先受益“十四五”期间国内风电装机中枢上移,实现市场份额快速提升。

业绩成色几何?

随着产能规模的扩大以及市场规模的提升,近年来公司盈利能力显著增强,2018至2020年间,公司塔筒单吨毛利分别为1395、1835、2025元,实现归属净利润分别为0.63亿元、1.76亿元、4.65亿元,盈利增长显著。

2021年以来,受益风电、光伏发电平价上网政策利好,公司业绩稳步增长。上半年,公司实现营收16.73亿元,同比增长49.3%;实现净利润2.06亿元,同比增长28.22%。

其中,全资子公司蓬莱大金收入规模达12.62亿元,净利润1.5亿元,为公司主要的收入和利润的主要来源。

企查查显示,蓬莱大金经营范围为钢结构制造、安装,风力发电塔架及基础制造,电站锅炉辅机制造(不含锅炉),海洋石油钻井平台制造;货物进出口;港口货场服务。

公司依托山东蓬莱基地的区位优势,积极发展海上和海外业务。报告期内,公司实现出口收入为4.45亿元,同比增长24%,海外收入占比达27%。

此外,由于国内陆上风电吊装规模一定幅度下滑,上半年主要风机企业陆上风机出货量同比明显下降,受需求偏淡及产能爬坡影响,公司阜新、兴安盟、张家口三大陆上风电生产基地产能并未有效释放。

三季度以来,受益需求及公司产能大幅度提升,公司盈利水平持续增长。第三季度,公司实现净利润2.27亿元,同比增长53.02%;前三季度,总计实现营收达31.80亿元,同比增长57.53%;实现净利润4.33亿元,同比增长40.13%。

延伸产业链布局

自今年以来,公司在发展塔筒主业的基础上,进一步向风电产业链其他环节进行延伸,积极布局风电场运营和叶片等业务。

风电场运营方面,2020年底公司已签署风资源开发协议300万千瓦,其中辽宁阜新25万千瓦、河北张家口5万千瓦。上半年,阜新彰武西六家子250MW风电场项目已开展环评相关工作,目前处于在建状态;

此外,公司2021年4月与蓬莱区政府签订风电母港产业园战略合作协议,未来将在蓬莱区域内投资建设16.5万千瓦陆上风电项目及年产800套风电叶片项目。

东北证券表示,公司各项业务快速扩张,预计2021-2023年实现归母净利润6.74、8.92、11.34亿元,首次覆盖给予“买入”评级。

结语

近日,三季度风电装机数据已公布。截至9月底,全国并网风电装机2.97亿千瓦,同比增长32.8%。其中,全国海上风电累计并网装机达到1319万千瓦,同比增长75.7%,占全部风电装机的比重达到4.4%,与去年同期相比提升1.0个百分点。

然而,随着海风、陆上第二波抢装、大基地项目以及平价周期开启,风电设备企业所面临的是上游原料上涨,下游零部件降价的供需局面,或许对企业利润会造成不小冲击。

未来会对大金重工的业绩造成多大影响?正在布局的风电场运营、叶片等业务又是否将成为公司新的业绩增长点呢?值得我们持续关注!

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)