2021年11月5日至10日,以「新時代,共享未來」為主題的第四屆中國國際進口博覽會(簡稱「進博會」)在上海國家會展中心舉辦。作為全球領先的無線科技創新企業,高通公司(Qualcomm,QCOM.O)自2018年進博會首次舉辦以來,已經連續第四年參與這一重要活動。

伴隨5G的規模化拓展,高通已跨越骁龍8係、7係、6係和4係移動平台全面支持5G技術,實現了5G手機向更多層級和市場拓展。作為高通歷年參展進博會的重要「標配」之一,今年高通攜手合作夥伴展示出近20款基於骁龍888/888Plus移動平台的最新5G旗艦商用終端,讓參觀者再度「刷新」骁龍5G移動平台為智能終端帶來的極致體驗;同時,隨著越來越多骁龍旗艦5G手機的發佈,也展現出高通以科技與全球化服務助力中國夥伴「雙循環」發展的豐碩成果。

最近有知名博主曝光了疑似搭載高通下一代旗艦芯片骁龍898的樣機,相關參數也提前被曝光。這顆芯片預計會在今年12月中上旬發佈,小米12和oppo新機很有可能搭載骁龍898芯片。

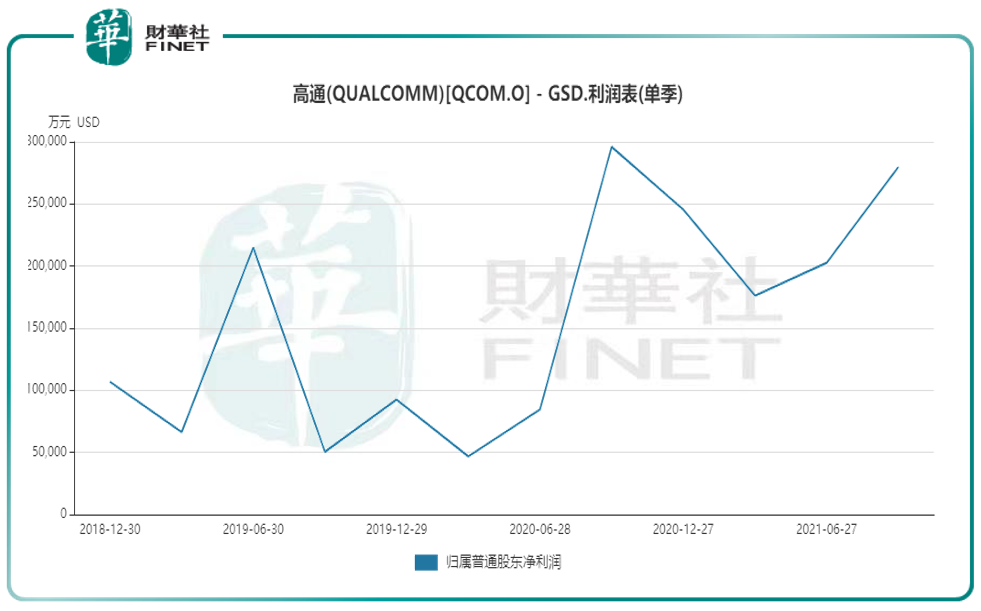

而在資本市場上,高通業績與股價表現也都頗為不俗。近期美股半導體板塊大漲,源於公司優質的財報。以高通為例,當地時間11月3日公佈的2021年第四財季財報(同時公佈2021財年業績,截至9月底)顯示,第四財季營收為93.36億美元,同比增長12%;不按照美國通用會計準則,調整後淨利潤為29.16億美元,與去年同期的16.69億美元相比,同比增長75%。在全球芯片短缺的大環境下,高通的收入超過了機構的預期,芯片業務收入達到77.3億美元,同比增幅達到56%。此外,公司對2022財年第一財季營收和調整後每股收益的業績展望也超出機構預期,從而推動其公佈財報當日盤後股價上漲超7%,而財報公佈第二日(當地時間11月4日)股價大幅跳空上漲12.73%。

之所以給出強勁的業績指引,部分原因在於高通比許多競爭對手對全球芯片短缺的預期更為樂觀。高通CEO克里斯蒂亞諾·阿蒙(Cristiano Amon)表示,預計到12月底,高通自身的供應問題將得到實質性改善,該公司獲得的供應足以滿足明年下半年之前的需求。而其他競爭對手比如蘋果(AAPL.O)表示,芯片短缺將在12月所在財季花費其60多億美元,英特爾(INTC.O)預計芯片短缺將持續到2023年,AMD(超微半導體,AMD.O)則認為與芯片供應相關的挑戰將持續到2022年下半年。

超機構預期的業績

高通公佈的本財季業績及下一財季的業績指引均超機構預期。

在2021年第四財季(截至9月底),高通的淨利潤為27.98億美元,相比之下去年同期的淨利潤為29.60億美元,同比下降5%;每股攤薄收益為2.45美元,相比之下去年同期的每股攤薄收益為2.58美元。同比下降5%。不按照美國通用會計準則,高通第四財季調整後淨利潤為29.16億美元,與去年同期的16.69億美元相比增長75%;每股收益為2.55美元,與去年同期的1.45美元相比增長76%,這一業績超出分析師預期。23名分析師此前平均預期高通第四財季調整後每股收益為2.26美元。

高通本財季營業收入為93.36億美元,與去年同期的83.46億美元相比增長12%。不按照美國通用會計準則,高通第四財季營收為93.21億美元,與去年同期的65.02億美元相比增長43%,這一業績也超出分析師預期。22名分析師此前平均預期高通第四財季營收為88.6億美元。

各主要業務上,高通技術授權業務QTL(Qualcomm Technology Licensing)第四財季營收同比增長3%至15.58億美元,稅前利潤率同比減少1%至72%;本季營收預估將介於16-18億美元之間(中間值為17億美元)。

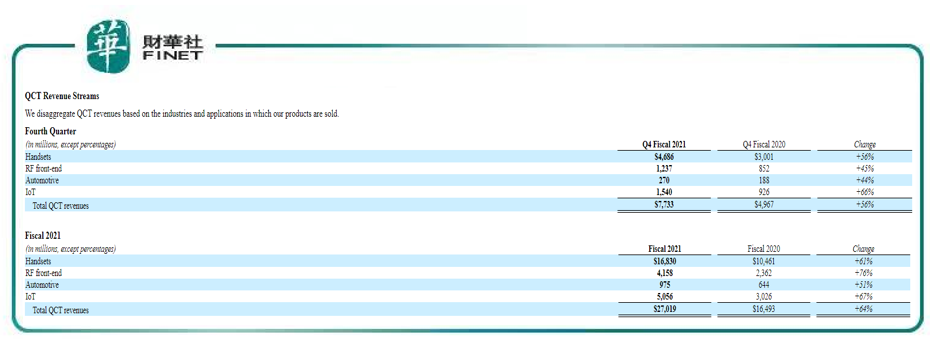

包括智能手機芯片銷售在内的高通QCT(Qualcomm CDMA Technologies)業務第四財季營收同比增長56%至77.33億美元,稅前利潤率同比增長12%至32%;本季營收預估將介於84-89億美元之間(中間值為86.5億美元)。

業績增長表明高通正在有效應對供應鏈緊縮的挑戰。高通CEO阿蒙稱,公司為確保零部件供應所採取的措施已開始產生效果,會在未來幾個月内緩解供應瓶頸。此外,通過向汽車廠商在内的客戶銷售半導體芯片,高通已努力降低對手機芯片的依賴。阿蒙表示,高通在增長空間上不再局限於單一(手機)市場。

在2021年一整年里,高通的芯片仍然處於緊俏狀態。在本季財報電話會中,阿蒙表示,公司生產的芯片用途廣泛,因此受到市場產品短缺的衝擊較小。公司上季度各類芯片業務收入按年升幅介於44%-66%,物聯網用芯片表現最佳,手機芯片銷售收入則增長56%。

以上是第四季財報,再來看全年表現。在整個2021財年(年報),高通的營收為335.66億美元,與2020財年的235.31億美元相比增長43%;淨利潤為90.43億美元,與2020財年的淨利潤51.98億美元相比增長74%;每股攤薄收益為7.87美元,與2020財年的每股攤薄收益4.52美元相比增長74%;稅前利潤為102.74億美元,與2020財年的57.19億美元相比增長80%;運營利潤為97.89億美元,相比之下2020財年的運營利潤為62.55億美元。高通2021財年運營現金流為105.36億美元,相比之下2020財年的運營現金流為58.14億美元。

不按照美國通用會計準則,高通2021財年的調整後營收為334.67億美元,與2020財年的216.54億美元相比增長55%;調整後淨利潤為98.11億美元,與2020財年的48.16億美元相比增長104%;調整後每股攤薄收益為8.54美元,與2020財年的4.19美元相比增長104%;調整後稅前利潤為112.63億美元,與2020財年的54.84億美元相比增長105%;調整後運營利潤為117.72億美元,相比之下2020財年的調整後運營利潤為59.32億美元。

對於下一財季的業績指引(業績預期):

高通預計2022財年第一財季營收將可達到100億美元到108億美元之間,其平均值為104億美元,超出分析師此前預期。此前22名分析師平均預期高通第一財季營收為97億美元。

按業務部門劃分,高通預計2022財年第一財季包括智能手機芯片銷售在内的高通QCT業務部門營收將達84億美元到89億美元,並預計技術授權業務QTL業務營收將達16億美元到18億美元。

高通還預計,2022第一財季每股攤薄收益將達2.53美元到2.73美元;不按照美國通用會計準則,高通預計第一財季調整後每股收益將達2.90美元到3.10美元,其平均值為3.00美元,超出分析師此前預期。24名分析師平均預期高通第一財季每股收益為2.6美元。

此外,高通還「蹭」了一波碳中和的概念。高通承諾到2040年實現淨零排放,並計劃與客戶和合作夥伴合作減少排放。與其他主流公司相比,高通的時間表更為激進,大部分公司的目標是到2050年實現零排放。

高通還強調了其5G產品的潛在益處,並指出這些益處將有助於到2025年每年減少3.74億噸溫室氣體排放。

公司表示,通過使用C-V2X技術(筆者按:一種車聯網技術),高通認為5G將使汽車燃油效率提高20%。

高通還預測,5G連接將通過更有效的監測減少水的使用,每年可節省4100億加侖的水。

芯片界的一股「清流」

在今年「缺芯」的大環境下,高通可謂芯片界的一股「清流」,並未受到供應鏈偏緊的影響,業績增長強勁,甚至CEO「非常樂觀」。CEO阿蒙表示,預計到12月底,高通自身的供應問題將得到實質性改善,該公司獲得的供應足以滿足明年下半年之前的需求。

高通最大的單項業務是片上系統(SoC,System-on-a-Chip,直譯為「把系統都做在一個芯片上」),它結合了中央處理和蜂窩連接,是Android(安卓)智能手機中最昂貴、最重要的組件。幾乎所有高端安卓智能手機都使用高通的骁龍芯片。

這些芯片是使用所謂的領先節點工藝製造的,這堪稱當今最先進的資本密集型芯片製造技術。領先節點工藝能製造出更小的晶體管,然後將其更加緊密地封裝在一起,從而製造出速度更快、功耗更低的芯片,進而打造出更受歡迎的智能手機。

本季度(2021年第四財季)高通芯片業務全線增長,手機芯片營收同比增長56%至46.86億美元,射頻前端芯片營收同比增長45%至12.37億美元,車用芯片營收同比增長44%至2.70億美元,物聯網芯片營收同比增長66%至15.40億美元(各分項業務營收見下圖)。行業分析機構IC Insights數據顯示,高通為全球第六大半導體廠商,亦是全球最大的無晶圓半導體廠商。其產品主要由台積電、三星等晶圓代工企業製造。

而且,高通能夠使用兩家不同的芯片代工企業為其代工處理器。目前,三星和台積電都擁有最先進的5納米領先節點技術,因此高通同時委託這兩家公司生產芯片。

「我們是少數有能力在領先節點領域進行多源採購的公司之一,我們在路線圖方面進行了許多規劃。」CEO阿蒙在今年4月表示。並且在本季財報,阿蒙將高通芯片銷售增加的主要原因歸功於這種雙供應商模式,他還透露,該公司在售的零件中有三款都採用這種雙供應商模式。

阿蒙在最近的分析師電話會議上表示:「我們很早就採取行動,部署了很多措施,包括多源採購、產能擴張,而且我們之前就預計到2021年底,我們的供應將出現實質性改善。」相比之下,蘋果這樣的公司只依靠一家供應商(台積電)來生產自己的SoC。

自去年下半年以來,全球半導體行業面臨晶圓產能不足挑戰。受疫情影響,芯片需求在2020年一季度較為疲軟,二季度起開始回溫,之後一路狂飙,出現產能跟不上需求的現象。但最近有迹象顯示,芯片短缺可能正在緩解。

全球芯片供應鏈困境反而使高通受益,一方面,手機製造商不得不將供應集中到利潤最豐厚的高端手機上,而這部分市場正是高通的強項。

與高通相對的是,蘋果正受芯片短缺影響,波及到營收增長。蘋果在近期發佈的財報中預計,供應緊缺導致約60億美元的損失,涉及手機、電腦等品類。供應端緊缺原因一是泛行業的芯片緊缺,尤其成熟製程產能競爭激烈,高端製程則未遭遇問題;第二則是東南亞疫情擾亂了當地生產。(蘋果的本季財報解讀,詳見筆者文章《iPhone13能讓「表現平平」的蘋果「香起來」嗎?》)

一句話總結:高通的管理層「高瞻遠矚」,對於「缺芯」大環境進行了準確預判且提前備貨,而且與競爭對手比起來,高通是少數有能力在領先節點領域進行多源採購的公司之一(笑談:論「備胎」的重要性)。這些原因,讓高通在「缺芯」大環境下也「不慌」,甚至還業績大增超機構預期,股價也創了新高。

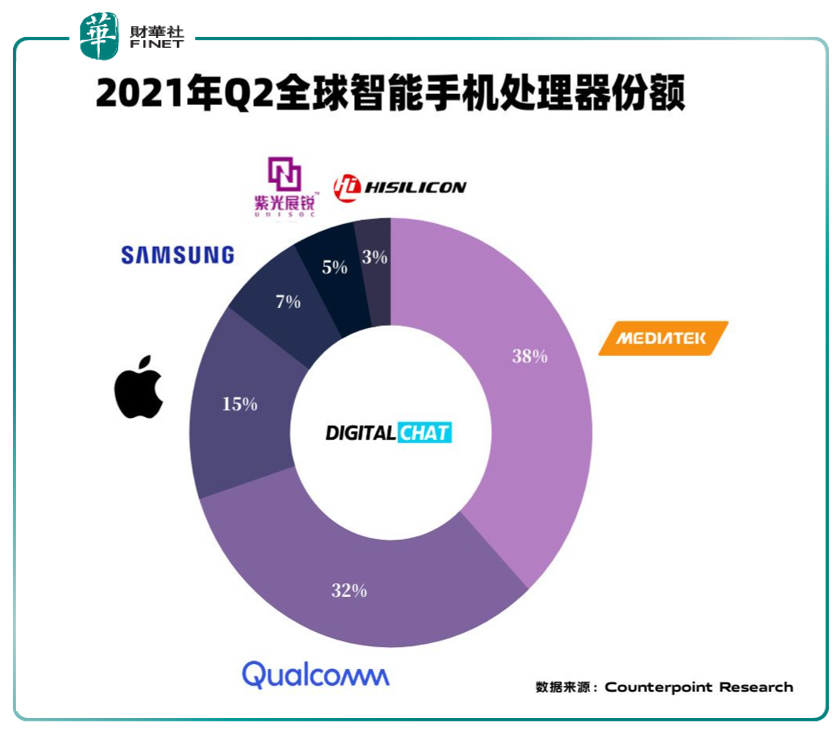

王者還是那個王者

高通作為全球手機芯片龍頭,連續多年佔據市佔率第一的寶座,不過今年第二季度卻落後聯發科。據Counterpoint Research公佈的2021年第二季度智能手機處理器市場份額顯示,聯發科芯片的市佔率達到了38%,超過高通處成為全球第一,而高通芯片市佔率32%為全球第二。而在去年同一時期,聯發科的市場份額只有26%,高通以31%的市場份額排名第一,聯發科和它相距甚遠。

有人說高通是不是「不行」了?但近期的業績超預期以及股價接連上漲,讓大家明白了王者還是那個王者。高通的策略在於主打高端芯片。在缺芯的大環境下,高通是怎麽挺過來的?秘訣就是「專攻高端」。

高通管理層表示,當智能手機製造商沒有足夠的零件時,他們會將資源向更昂貴的機型傾斜。高端手機使用高通最先進的處理器,成本更高,使得該公司得以「分配」供應能力,優先發展利潤更高的芯片。

高通表示,在本個財季,採用最先進的高通芯片的高端設備銷量增長了21%。

而高通優先發展高端芯片的策略,讓中低端芯片市場空白了出來,市場份額於是被聯發科順勢佔據。這就是聯發科的市佔率今年第二季度超過高通的原因。

不過,研究報告指出,今年第四季度可能因元器件短缺、5G手機需求疲軟、處理器供需結構不匹配等因素,導致出貨量環比下降30%。其中,聯發科的出貨量下降速度會比高通更快,可能出現市場份額略低於高通的情況。

高通的旗艦新品骁龍898可能在12月就推出,在新處理器的推動下,高通的出貨量有望實現增長。而這很可能是該公司管理層在下一財季業績指引中保持樂觀的原因。但聯發科的天玑2000預計在2022年才登場,在第四季度大概率很難和高通進行競爭。這個時間差,不得不說,高通的管理層「打的漂亮」。

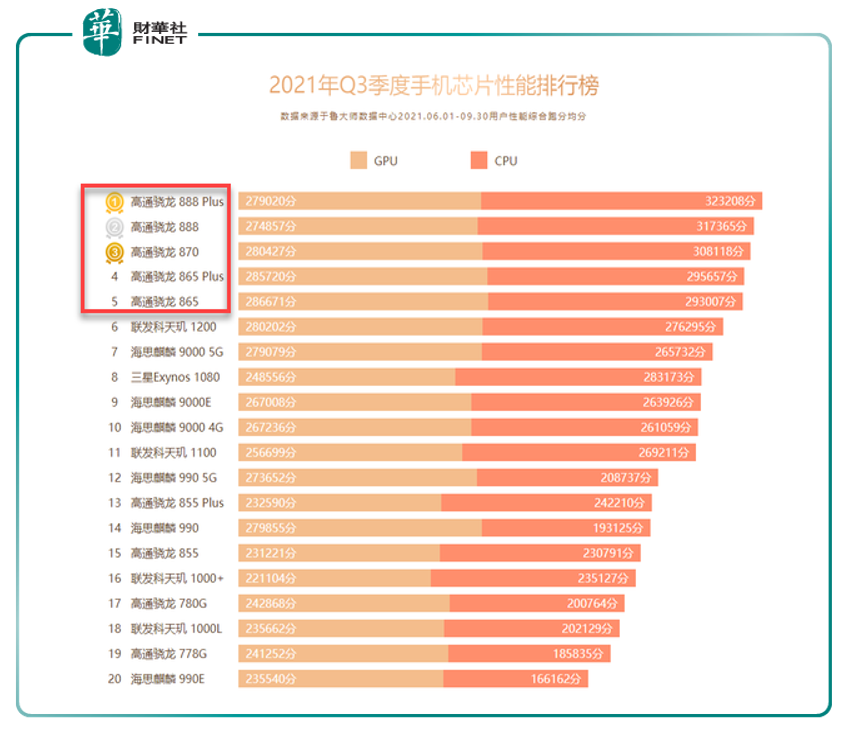

以上說的是市佔率,而從性能上來說,高通的高端芯片性能有多牛?數據說話。

近日,魯大師公佈了一份2021年第三季度手機芯片性能排行榜(筆者按:以下得分只說CPU部分,即圖中深紅色部分)。數據顯示,前五均被高通所霸佔,排在第一位的高通骁龍888 Plus得分超過了32.3萬,而聯發科天玑1200和華為海思麒麟9000的排名還不及骁龍865(排名第五,見下圖),只排在了第六、第七名。要知道,骁龍865是高通在2019年12月發佈的,而現在已經兩年過去了。

無論是從業績、從公司應對供應鏈危機的策略,還是從市佔率、芯片性能,高通都當之無愧是王者。正如高通在財報中自我介紹的那樣霸氣:我們是無線行業基礎技術開發和商業化的全球領導者。我們的技術和產品用於移動設備和其他無線產品,並在手機以外的行業和應用中銷售,包括汽車和物聯網(IoT)等。我們的發明幫助推動了智能手機的發展,智能手機已將數十億人連接起來。我們是3G(第三代)、4G(第四代)和5G(第五代)無線技術的領導者。

而這個王者將如何保持自身優勢,並繼續發佈性能領先的產品?國内的半導體企業又將如何奮起直追?筆者眉頭一皺,表示「事情並不簡單」。

作者:許螣垚

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)