2021年11月9日,電解液溶劑龍頭石大勝華開盤即以216.33元漲停,然後整個交易日的股價保持漲停,紋絲不動。

漲停的原因來自11月7日石大勝華發佈公告,石大勝華持股51%子公司勝華新能源擬投建10萬噸/年液態鋰鹽項目,項目總投資5.6億元;同日,石大勝華披露全資子公司勝華新能源科技(東營)有限公司擬投資16億元建設30萬噸/年電解液項目。

這兩大擴產項目均算是大手筆,而且還是「跨界擴產」,直接殺入電解液與鋰鹽兩大全新賽道。

由於新能源汽車與儲能市場的不斷利好,帶動了鋰電池的產量,電解液作為其重要組成成分之一,市場報價在2021年以來不斷刷高記錄,2021年10月底電解液(磷酸鐵鋰電池)的市場報價為已經升高到11.1萬元/噸。要知道,電解液(磷酸鐵鋰電池)的市場報價在年初1月份的時候是在4萬元/噸上下浮動,價格漲幅驚人,自然就容易打動「局外人」。

由於電解液的毛利比溶劑高,且石大勝華原本主營業務是電解液的上遊,電解液溶劑龍頭,由上遊向下遊發力,相對容易一些,因此何樂而不為呢?

01 電解液「攪局人」

眾所周知,鋰電概念股的漲停因素不外乎有三種:一是大規模的擴產;二是財報業績創新高;三是對外戰略合作,簽訂合作協議。

石大勝華按主營業務來說算是電解液的上遊——溶劑,市佔率高達40%,說是龍頭當之無愧。

擴產公告指出,兩個項目建設週期均為15個月,預計2023年2月份建成投產。從建設到投產需要歷經1年多的時間,也就是說這次擴產引發業績的增長要等到2023年的中報才能得以體現出來。

其中,10萬噸/年的液態鋰鹽項目總投資為5.6億元,項目發起人勝華新能源股權結構為山東石大勝華化工集團股份有限公司持股佔比51%,ENCHEM Co.,Ltd. 持股佔比49%。目前勝華新能源主營業務為生產固態六氟磷酸鋰產品,其主營業務佔比100%,切換到液態六氟磷酸鋰方面,正是為電解液的生產做準備。

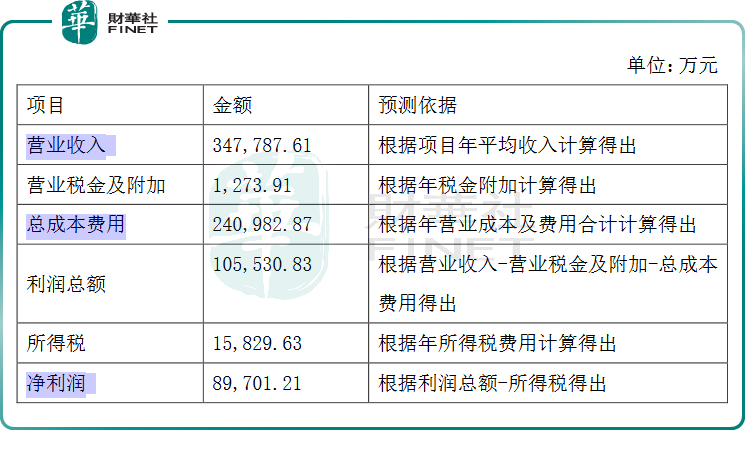

液態鋰鹽項目建成滿產後,預計可以實現營業年收入34.8億元,成本為24.1億元,可創造淨利潤8.97億元,如下表所示:

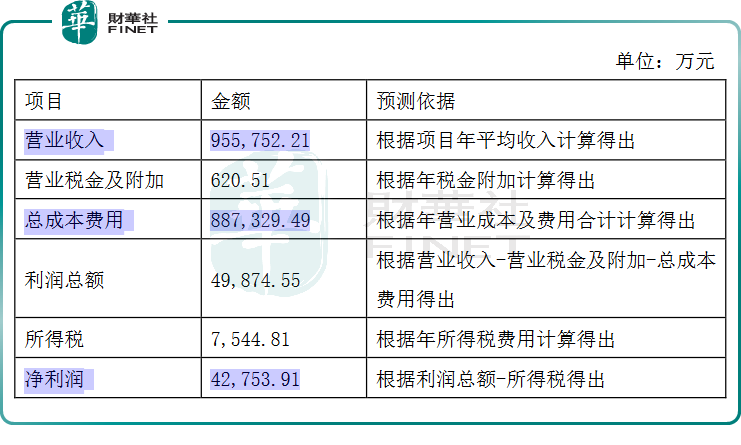

30 萬噸/年電解液項目投資預算為16億元,滿產後將實現年收入95.6億元,成本為88.73億元,淨利潤4.28億元,具體如下表所示:

2021 年前三季度實現營業收入 41.53億 元,主要係碳酸酯係列產品及甲基叔丁基醚係列產品銷售收入,其中碳酸酯係列產品佔56.36%,甲基叔丁基醚係列產品佔43.64%。可以看出,目前石大勝華的主打產品依然是溶劑,如果此次電解液項目投產順利,產能能夠如願的落地,那麽這將意味著石大勝華將有望仰仗電解液產品讓業績實現一次飛躍。

其實,電解液擴產競賽早就打響了,與天賜材料、新宙邦這樣的老兵相比,石大勝華仍然屬於「新人」範疇。

02 石大勝華vs天賜材料vs新宙邦

我們圍繞電解液、六氟磷酸鋰、溶劑、添加劑這四大維度,來對石大勝華、天賜材料、新宙邦進行對比分析。

先看電解液,電解液目前的頭部企業是天賜材料、新宙邦。無論是已有、或在建產能,這兩大巨頭的地位似乎很難動搖。

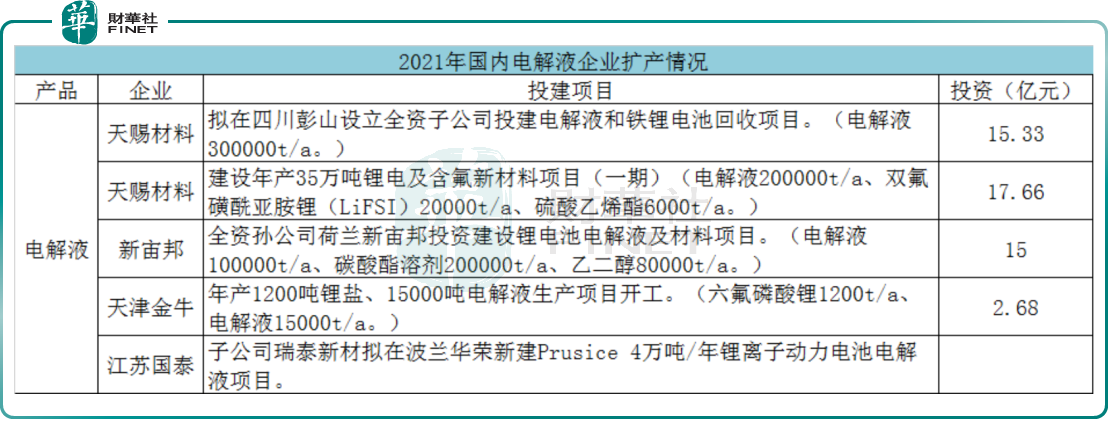

我們來看看天賜材料與新宙邦在2021年的擴產項目情況,如下表所示:

天賜材料2021年新增的電解液產能就高達50萬噸/年,截至2020年底,天賜材料電解液產能13.8萬噸,預計2021年電解液總產能將超過20萬噸。

新宙邦2021新增的電解液產能為10萬噸/年,券商預計公司2021第三季度電解液出貨2-2.2萬噸左右,預計2021年前三季度電解液累計出貨5.8萬噸左右,2021年底,新宙邦產能將達到15萬噸/年。

石大勝華這次電解液的新增產能為30萬噸/年,如果能夠順利落地,那將在產能儲備方面超過新宙邦。

值得注意的是,除了擴充電解液產能之外,天賜、新宙邦、石大勝華也不約而同的在加強一體化產業佈局,積極建設六氟磷酸鋰、添加劑、溶劑等項目。

天賜材料通過募投項目著力佈局「硫酸—氫氟酸—氟化鋰/五氟化磷—六氟磷酸鋰—電解液」產業鏈一體化產能提升。目的是為全面提升其原材料自產率,降低原料採購成本,加強核心原材料供應能力,進而公司提升產品盈利能力和與行業議價能力。

新宙邦全產業鏈包括電解液+溶劑+碳酸酯溶劑+添加劑等,一體化佈局不斷完善,通過從而提升原料自供佔比,保障原料供應穩定,從而增厚企業利潤。

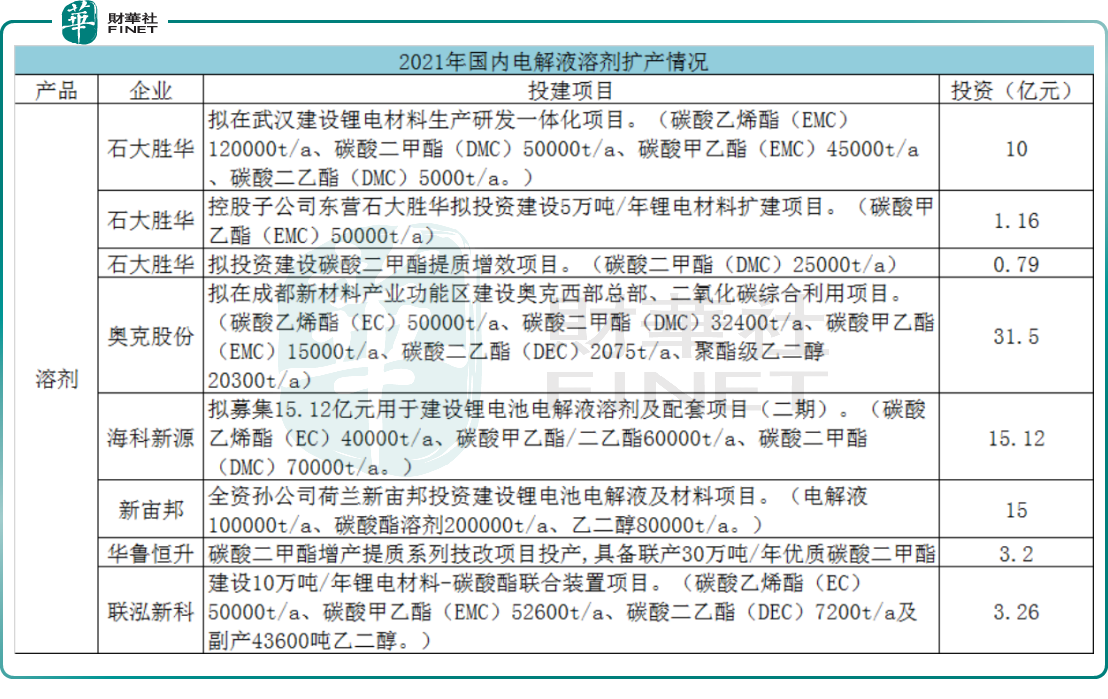

石大勝華於10月29日與武漢化學工業區管委會簽署了《山東石大勝華化工集團鋰電材料生產研發一體化項目投資框架協議》,計劃項目總投資不少於人民幣10億元,建設鋰電材料生產研發一體化項目。

根據框架協議,石大勝華本次投資規劃碳酸酯產能22萬噸/年,具體為12萬噸/年碳酸乙烯酯(EC)、5萬噸/年碳酸二甲酯(DMC)、4.5萬噸/年碳酸甲乙酯(EMC)、0.5萬噸/年碳酸二乙酯(DEC)。

由於六氟磷酸鋰、添加劑、溶劑等主要原料在電解液中的成本佔比超過80%,這意味著如果電解液企業能夠提升上述原料的自供佔比,其電解液產品的單噸生產成本將大幅降低,盈利能力可以得到有效提升,進而拉開與其競爭對手的競爭差距。

所謂的一體化產業佈局,其實還是回歸的上遊原材料的產能佈局,掌控力度方面。因此,我們還是有必要看看天賜材料、新宙邦、石大勝華在六氟磷酸鋰、添加劑、溶劑方面的佈局。

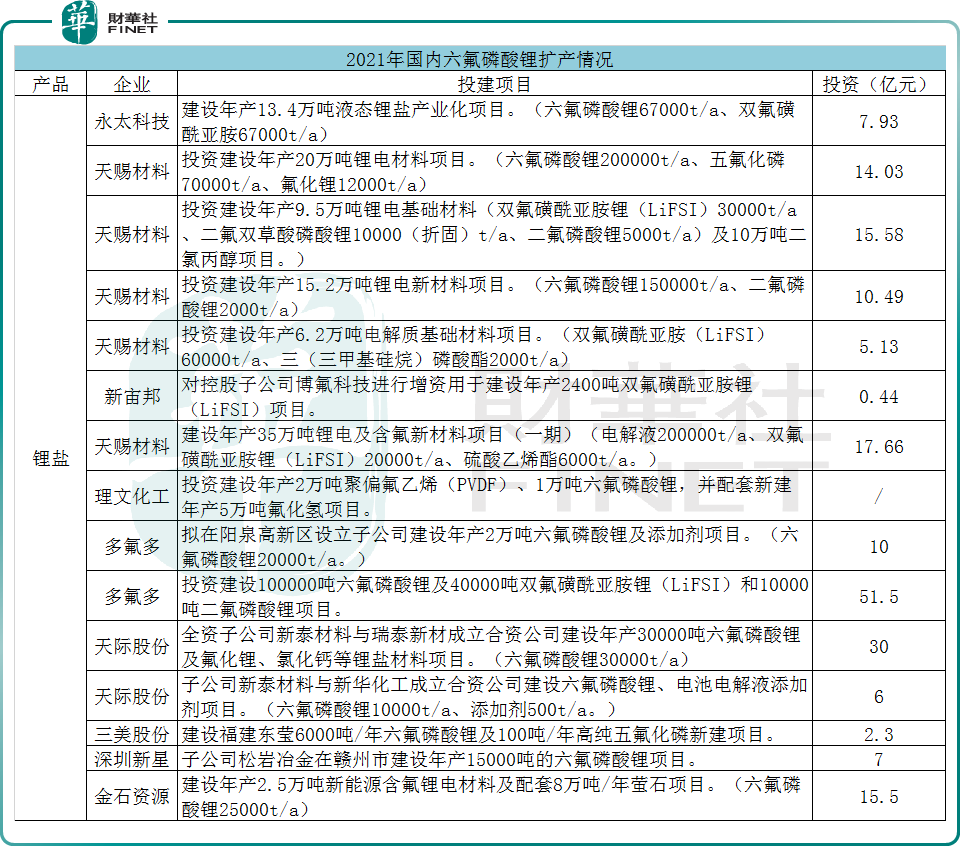

六氟磷酸鋰方面,六氟磷酸鋰是電解液成分最重要的組成部分,約佔到電解液總成本的43~50%,佔電解液質量的13%左右。天賜材料規劃新增六氟磷酸鋰產能超30萬噸。天賜材料大規模建設六氟磷酸鋰產能,目的很顯然是為降低主要原料的採購成本和保障供應穩定,匹配其電解液產能擴充釋放。事實上,得益於主要原料自供佔比提升,天賜材料的電解液產品毛利率較高於同行,成本優勢明顯。

新宙邦自身並不生產六氟磷酸鋰,無法做到自供,所以原材料價格的大幅上升對新宙邦的毛利衝擊還是挺大的。

石大勝華這次總投資為5.6億元、產能10萬噸/年的液態鋰鹽項目正是六氟磷酸鋰。

值得一提的是,若單看六氟磷酸鋰這一賽道,多氟多、永太科技、天際股份等勢力依然對行業有一定的話語權,尤其是多氟多,儘管這幾家公司目前還沒做電解液,以後就不好說了。

添加劑方面,添加劑在電解液中的質量佔比僅為3%-5%,但成本佔比卻約為20%,對電解液成本和價格變動也會有重大影響。磷酸鐵鋰電池電解液配方中添加劑的添加量一般在2%~5%,三元體係電解液中添加劑添加劑含量一般在1%以下甚至不添加。

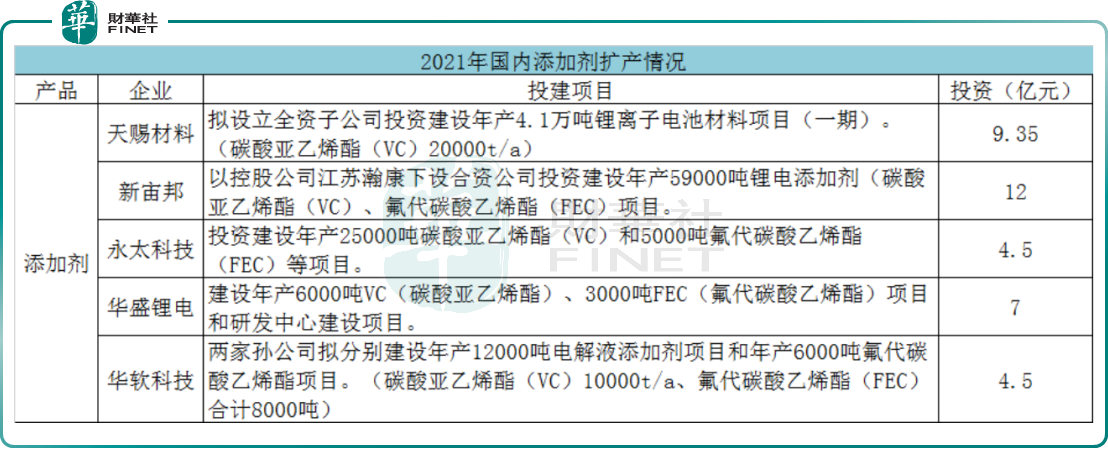

天賜材料目前的新型添加劑(雙氟磺酰亞胺鋰)年產能在2000噸以上,傳統型添加劑方面也在發力,計劃在衢州擴產4.1萬噸電解液添加劑材料,其中一期計劃投資9.35億元建設2萬噸VC產能,擴產後,天賜將具備2.1萬噸VC產能。

新宙邦計劃擴產59000噸/年鋰電添加劑項目,項目預計總投資約12億元,分兩期投資,一期投資約6.6億元,建設週期2年;二期投資約5.4億元,項目二期根據市場需求適時啓動。

石大勝華目前5000 噸/年動力電池添加劑項目(一期)中的氟化鋰、氟苯已開始試生產,產品調試合格。

值得一提的是,目前添加劑方面的龍頭是華盛鋰電。

溶劑方面,溶劑在電解液中質量佔比85%、成本佔比約25%,也對電解液的成本變動起著舉足輕重之作用。

毫無疑問,石大勝華在溶劑方面是領頭羊。這是天賜與新宙邦所不能比的。

石大勝華目前已擁有5萬噸電池級EMC溶劑產能,技改新建5萬噸正在建設中,2022年可達到10萬噸/年;另外還有武漢的一體化項目,以及2.5萬噸/年的DMC溶劑的提質增效項目正在推進中。

通過梳理後,我們可以預見,其實電解液、六氟磷酸鋰、溶劑、添加劑這四個方面的產品相關性很強,以後一體化是大勢所趨,這也是電解液行業的一大壁壘所在,單一產品的時代可能就要一去不復返了,拼的是綜合實力。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)