11月18日,上机数控(603185.SH)发布公告称,2022至2026年由公司及全资子公司弘元新材料(包头)有限公司(以下简称“弘元新材”)向江苏中能硅业科技发展有限公司(以下简称“江苏中能”)采购原材料多晶硅料及颗粒硅9.75万吨(上下浮动不超过10%),按照当前市场价格测算,预计采购金额约为262.275亿元(含税)。

此次是长单采购合同,合同双方约定了2022-2026年的采购数量,具体采购价格采取月度议价方式,故采购金额可能随市场价格产生波动。

这笔“大单”一方面说明了当下光伏行业十分火爆,另一方面其实也反映出了上机数控转型的成功。

从切片机龙头到单晶硅“后浪”

上机数控成立于2002年,2004年就进入了光伏行业,是业内最早的光伏专用设备生产商之一,其设备产品主要应用在光伏产业链的硅片环节,已形成了覆盖开方、截断、磨面、滚圆、倒角、切片等用于光伏硅片生产的全套产品线。尤其是公司的金刚线切片机于2015年至2018年期间在中国市场的市占率为达到了45%,是全球光伏切片机龙头。

随后,该上市公司开始了转型。2019年,弘元新材成立,上机数控开始进军光伏单晶硅生产业务,涉及硅棒和硅片环节。2019年5月,公司与包头市人民政府及包头市青山区人民政府签署了《项目投资协议》,由公司在包头装备制造产业园投资建设年产5GW单晶硅拉晶生产项目,该项目已逐步实现量产。目前公司业务为“高端装备+核心材料”的双轮驱动模式。

就这样,上机数控从光伏切片机龙头成了单晶硅“后浪”。目前,该公司已经拓展了大量优质客户,其中的通威股份、隆基股份、韩华、天合光能等都是全球前十大光伏电池片生产商。

此外,该公司也积极布局了蓝宝石、新一代半导体专用设备领域。

从各板块业务实现的收入、利润在总收入、总利润中的占比来看,在2019年末的时候,光伏专用设备还是上机数控的业务核心,而自2020年开始单晶硅产品的产能开始爆发,2021年上半年的业绩数据则表明,单晶硅业务已经取代加工设备成为了上机数控绝对的业务核心。

业绩、股价双双“暴增”

从结果上来看,上机数控的这波转型效果显著,主要体现在业绩和股价两方面。

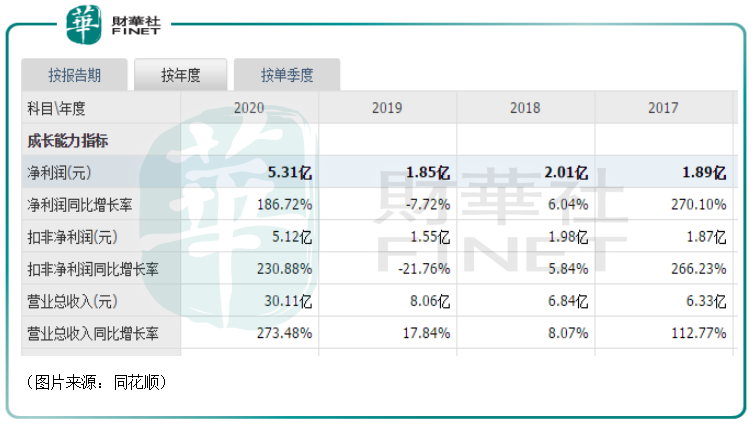

2020年,该公司的营收同比暴增273.48%至30.11亿元,归母净利润则同比增长186.72%至5.31亿元,相较于此前年份提升非常明显。

而今年的前三季度业绩报告更是显示,期内,上机数控实现营收75.86亿元,同比增长289.71亿元,实现归母净利润14.05亿元,同比增长310.28%。这个对比就更明显了,2021年前三季度赚的钱超过了之前许多年的总和。

总的来看,今年前三季度业绩飙增和光伏行业景气度持续走高息息相关,其产品的产销率表明上机数控的硅片产品可以用“有多少,卖多少”来形容。

与此同时,上机数控的股价(以下均指前复权)表现也是涨势如虹。自2020年至今,该股已经累涨近12倍,期间股价最高时曾一度达到358.12元/股。

而由于股价的疯涨,该公司的总市值也是水涨船高,截至2021年11月19日已经达到了651.76亿元。

未来哪些亮点值得关注?

以上是上机数控现在的业绩情况,公司将来的前景如何呢?

首先,从整个光伏产业的角度来看,受益于“平价时代”的来临和“碳中和”,光伏行业的景气度将得以延续,前景也值得期待。

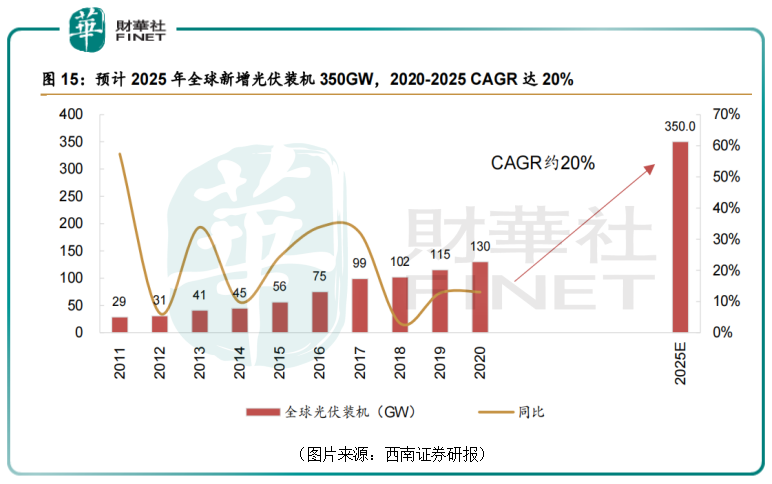

西南证券研究人员预计全球光伏装机量将保持高增态势,预计至2025年全球年新增装机量将达350GW,2021年至2025年期间的年均复合增长率将为20%左右。

虽然上述的增长数据只是一家之言,但光伏行业的增长趋势是绝大多数研究机构都认同的。

不过,当前光伏产业的许多环节都存在着一些路线之争,如硅料环节的颗粒硅、电池片的高效电池技术、组件端的多主栅、叠瓦半片等技术,均存在着分歧。其中,硅片尺寸上的分歧是上机数控需要注意的。

自2017年后,156.75mm(M2)成为主流规格。2018年面临电池片效率提升瓶颈,不少厂商陆续挑战更大硅片,组件面积出现变动,2019年下半年158.75mm(G1)成功推进后、已逐步提升市占率。

硅片厂家希望做出差异化、硅片拉棒成本种种因素等考虑下进而推出更大尺寸166mm(M6)/182mm(M10)/210mm(M12)。2019年8月16日中环股份正式发布G12即210大硅片。2020年6月24日,“光伏一哥”隆基股份、晶科能源、晶澳科技等七家企业联合发布M10硅片尺寸标准。

目前,光伏厂商主要分成了“182阵营”和“210阵营”。

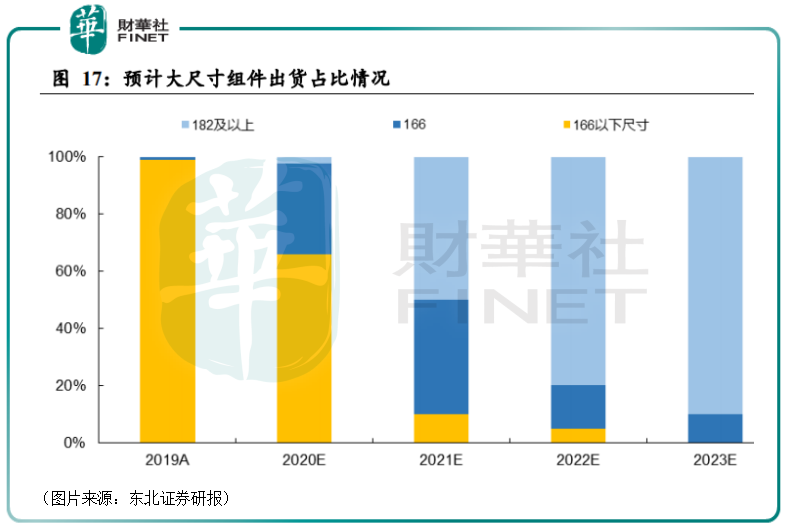

从目前的情况来看,硅片尺寸增加可以提升电池和组件产量,降低每瓦生产成本,因此硅片环节的大尺寸趋势为产业链共识。

东北证券研究人员预计,2021年开始,大尺寸硅片将快速放量,预计全年大尺寸产品市占率将达50%以上。且166尺寸产品将逐步退出市场,到2023年182及210大尺寸产品将占据几乎全部市场份额。

众所周知,光伏单晶硅是光伏产业链中利润最丰厚、之前市场竞争格局最好的环节之一。在单晶硅片领域,前两年,隆基股份、中环股份的国内市占率合计超过了70%,剩余的市场份额分散在其余厂商手中。

上机数控作为单晶硅片领域的“后浪”,上来就直接加入了“210阵营”,这一点对于公司后续抢占市场份额或许会有所帮助。

值得注意的是,隆基股份实施的是一体化战略,即在上游硅片业务成为龙头的基础上,积极布局下游环节,在下游电池片、组件领域大幅扩产。

这样一来,隆基股份从某种意义上来说就和市场中的电池片、组件厂商形成了竞争关系,这或许会让下游的电池片、组件厂商扶持上机数控的发展。

结语

乘着行业高速发展的东风,转型没几年的上机数控就取得了令人瞩目的成绩。展望未来,光伏前景依然向好,该公司也早早锁定了上游原材料硅料的产能,同时也和下游客户签署了大量订单,其业绩将有望延续增势。

只是上机数控最近一年多的股价累计涨幅非常大,后续也需要注意阶段性回调的风险。

作者:云知风起

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)