网红医美平台新氧(SY.US),终于走上私有化之路。

遥想2019年5月初以互联网医美第一股在纳斯达克上市时,新氧的市值也曾一度逼近23亿美元,无奈上市即巅峰,其后再难回复上市时的辉煌。

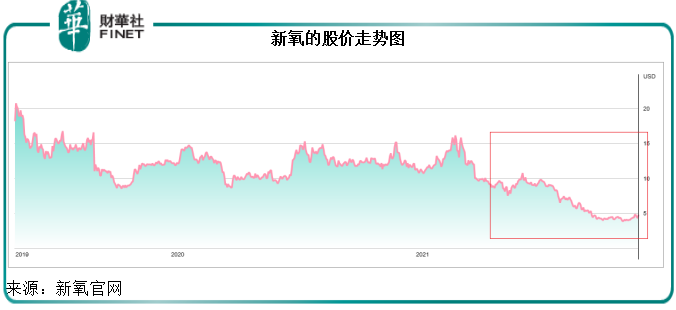

尽管上市两年,新氧均有盈余,但从下方的走势图可见,业绩也仅为其股价带来一时的提振,并没有助其形成长期涨势。2021年后,或受监管以及对其信息服务的消费情绪下降影响,新氧的股价持续向下,最近到达上市以来的低位水平。

当前市值5.05亿美元,对比于其上市时的市值13.83亿美元,两年半缩水8.78亿美元,约合56.06亿元人民币。

金星的私有化建议

2021年11月22日,新氧的联合创办人、董事会主席及首席执行官金星,提出了对新氧的私有化建议:以每份ADS(每13份ADS代表10股普通股)5.30美元的价格——即每股6.89美元的价格——收购金星及关联方未持有的所有新氧股份。

目前金星持有新氧的16.4%已发行股份数,投票权约为84.3%,他计划利用贷款和股权资本来完成收购,股权融资则主要为转续股权和个人现金。

所提出的私有化价格较公告前新氧的最后收市价(2021年11月19日收市价)溢价22.7%,较该公司最近30个交易日的加权平均价溢价约21.8%。

笔者留意到,截至2021年9月30日,新氧的股东权益为3.91亿美元,私有化出价较其股东权益溢价42.13%,对于现有股东来说看来是不错的价格。

新氧上市以来的表现

创建于2013年的新氧,是一家提供医美信息的互联网平台,乘着医美产业蓬勃发展的疾风,新氧上市前就获得多个创投机构的融资,包括兰馨亚洲、经纬中国、中银国际投资、挚信资本等;尽管当前的股价表现不济,刚上市时其股价也曾大涨近60%,风光无限。

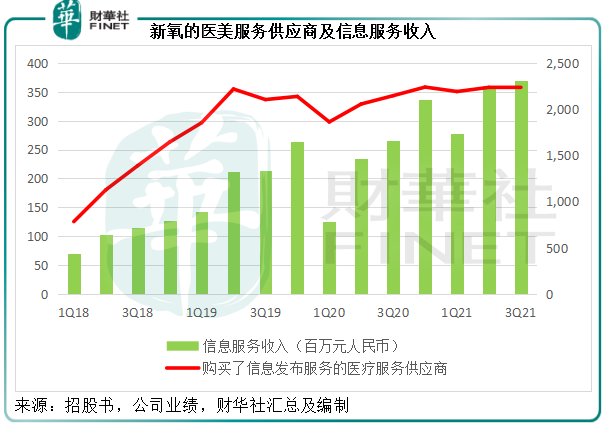

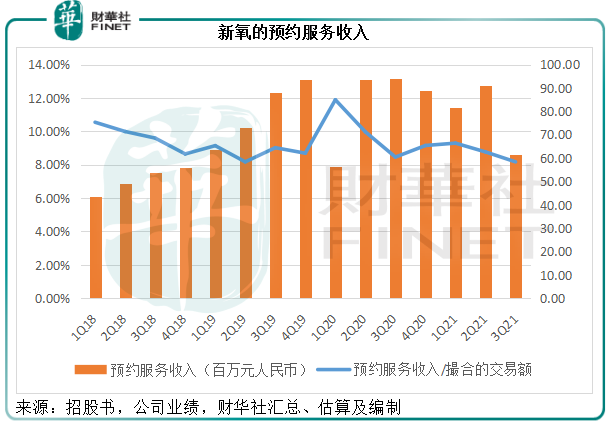

新氧的收入主要来自两项服务:1)信息服务:医美服务供应商在其平台上发布信息而向其支付的费用收入;2)预约服务:用户在其平台上预订医美服务供应商的服务及其后的护理所产生的费用收入及引流收入,平台一般抽取相当于交易金额10%的预约服务费。

新氧则提供活跃的社区,丰富的内容,例如引起争议的“美丽日记”等,吸引用户驻留和选择平台上的医美机构。

在平台上付费的医疗服务供应商数量在2021年第2季到达高位后,于第3季持平,信息服务收入也大致与其走势相若。

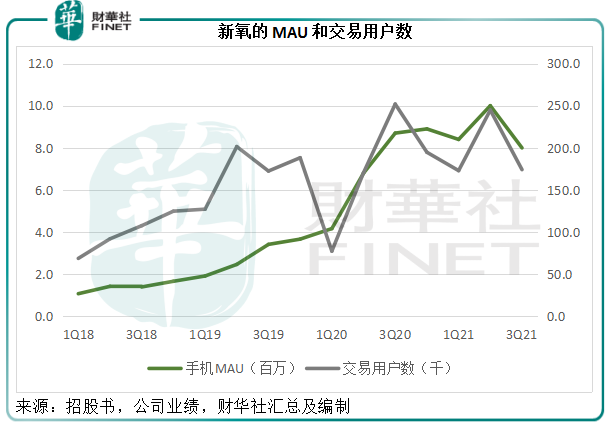

与此同时,自2019年上市以来,新氧的收入月活跃用户(MAU)以及购买用户数持续攀升,但到2021年第3季却有所下降,见下图。

预约服务收入也有所下降,2021年第3季的预约服务收入同比下降34.27%,至仅6174万元(单位人民币,下同),见下图。

对于预约服务收入下降,新氧的解释是因为疫情反复,以及消费者情绪较预期低而对多个城市的业务带来负面影响。

但笔者认为,对医美行业加强监管应也是导致其收入下降的主要原因。

今年6月,国家卫健委、市场监管局等八部门发布针对医疗美容服务专项整治的工作方案,规范医疗美容服务信息和医疗广告行为,严厉打击虚假医疗美容类广告、信息以及不正当竞争行为。

8月,市场监管总局就医疗美容广告管理办法等起草征求意见稿,向社会公开征求意见,以提升医疗美容广告的监管规则。

这些措施均面向医疗美容服务供应商及信息服务平台,新氧无疑受到影响。10月,市场监管总局曝光了医美市场虚假宣传的10宗案件,新氧被点名。

由此可见,新氧的收入下降应不仅仅是疫情和行业需求转弱,监管应也是一个重要的原因。而从上图可见,新氧的收入规模似乎已到顶,随着未来监管的增强,新氧未必能保持之前的强劲增长。这可能也是它进行其他业务拓展的一个考虑。

该不该“私”了?

既然新氧的业绩增长前景不是那么理想,那么这次CEO提出的私有化是否值得接受?毕竟较其现价和股东权益分别有逾两成及逾四成的溢价。

2021年6月28日,新氧宣布以总代价7.91亿元人民币(每股15.60元),收购武汉奇致激光(832861.NQ)的84.49%权益,并成为其控股股东。

奇致激光主要从事激光和其他光电类医疗及美容设备的研发、生产、销售和代理业务。2021年上半年收入同比增长119.07%,至1.1亿元人民币,毛利率由上年同期的55.52%提高至59.62%,归母净利润为2202万元人民币,同比增长2.52倍,扣非归母净利润为2064万元人民币,同比增长2.295倍。

收购奇致激光或可丰富新氧的业务类型和产品线,提高其盈利能力。2021年第3季,新收购的奇致激光为其贡献收入48.1百万元,相当于新氧期内收入的11.15%。

相对于6月时的收购价,奇致激光的现价24.45元已溢价56.73%,按其当前的市值14.7亿元计,新氧的持股价值已达12.42亿元,较其收购价高出4.5亿元。

截至2021年9月30日,新氧持有现金、定期存款和短期投资合共18.1亿元人民币。若加上奇致激光的持股价值,则其所持有的现金和投资合共达到30.52亿元人民币,约合4.78亿美元,相当于新氧当前总市值5.05亿美元的94.65%,相当于金星提出的私有化总价5.56亿美元的85.97%。这还没算其主营业务所产生的收入和价值。

尽管2021年第3季收入增长表现不算太理想,新氧的季度股东应占净利润仍有676.8万元,非会计准则净利润(扣除股权薪酬支出)更达到2894.2万元。2021年前三季股东应占净利润达到1936.5万元,非会计准则净利润(扣除股权薪酬支出)则为7532.6万元。

以此来看,对于小散户来说,私有化出价其实并不划算,尤其考虑到当前新氧的价格已处于历史低位水平,意味着之前买入的投资者很可能仍为浮亏。

不过,考虑到监管持续加强的前景、美股市场可能潜藏的不确定因素、新氧的股份交投并不活跃,私有化或许是斩仓离场的机会。

但笔者猜测,新氧的私有化计划未必顺遂。

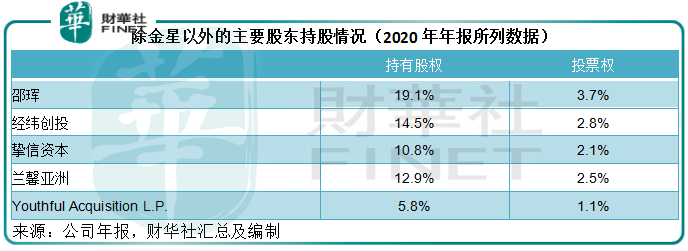

提出私有化的金星持有新氧的16.4%已发行股份数,投票权约为84.3%。其他的大股东包括新氧的天使轮投资人邵珲、在IPO前已参投的经纬创投、挚信资本、兰馨亚洲以及欧洲私募股权投资公司Apax Digital所持的Youthful Acquisition,这些股东的入股成本应不高,私有化应仍有利可图。

除此以外,新氧上市之后也吸引了不少机构股东,从文首的股价图可见,新氧现价已是上市以来的低位水平,这意味着从二级市场买入的机构股东很大可能仍是亏损状态,而且新氧上市两年并没有派息,正如前文分析,新氧的价值或不止于此,这些从二级市场买入的机构股东未必愿意到此为止。金星要想实现私有化,恐怕还需要争取以上股东的支持。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)